每经记者|王海慜 每经编辑|彭水萍

6月28日(上周五)下午,“券茅”东方财富(300059,股价10.56元,市值1667亿元)股价又突现大跌。随之而来的是几则所谓利空传闻。盘后有业内人士复盘认为,当日下午盛传的关于严查券商员工违规炒股的传闻其实并不是现在才有,应该构不成实质性利空。

对于公司股票价格异动,东方财富工作人员回应记者称:“公司经营管理一切正常。”

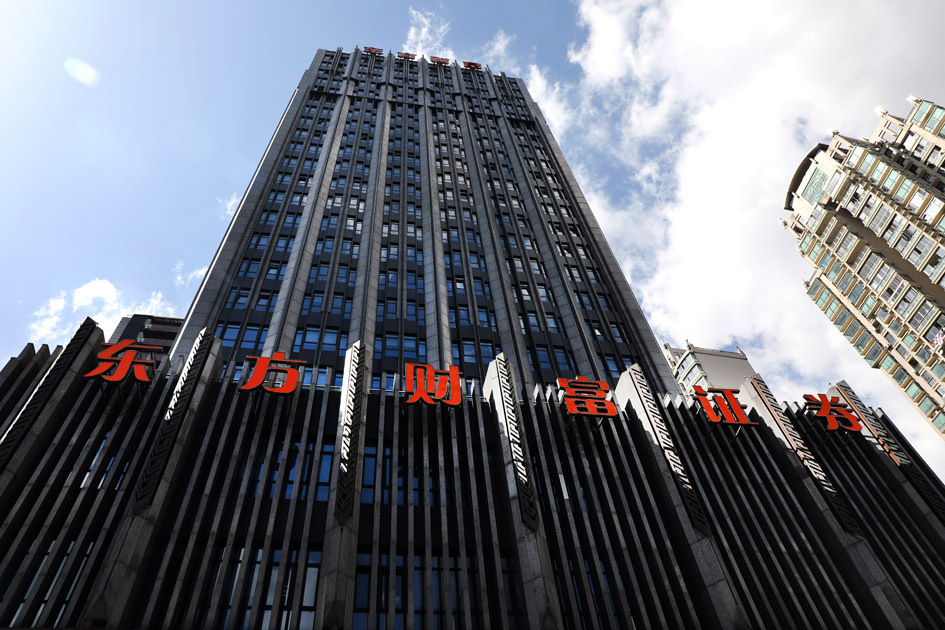

视觉中国图

《每日经济新闻》记者注意到,相对行业来说,东方财富2024年一季度业绩表现尚可,而其2024年以来股票跌幅却比其他头部券商大得多。以往充分享受互联网红利的东方财富,一直被市场称为“券茅”,前几年高峰期,其市值甚至超过“一哥”中信证券。如今中信证券市值反超东方财富近1000亿元。

有业内人士分析认为,近期东方财富股价表现较弱,更多是反映某种市场预期,其传统券商业务面临同质化倾向和互联网红利衰退,非同质化的投行、资管等业务相对头部券商又没有竞争优势。此外,从券商行业来看,目前也难以找到充分的利多因素。

东方财富股价突现跳水

6月28日下午1点50分后,“券茅”东方财富股价出现快速跳水,最大跌幅近7%,最终以大跌6.88%收盘。

事实上,东方财富股价像6月28日这样的突然大跌在近年来也不是首次。不过,这次大跌伴随两则利空传闻。其中,有传闻称,券商将严查亲属账户和员工手机IP重合。甚至有说法称会“倒查5年”。对此,记者6月28日下午询问了多家券商从业人员,得到的反馈是,报备亲属账户是常规合规要求,并不是最近新出的举措。另外,所谓“倒查5年”并不属实。

另外,6月28日下午《每日经济新闻》报道称,随着公募佣金费率新规即将实施,部分被动指数型产品佣金费率或低至“万一”。

业内预计,由于涉及费率下调,分配比例、方式调整,此次公募交易佣金费率新规对券商的佣金分仓收入会造成较大影响,对以往那些“市场佣金”占比较高的券商来说影响可能更大。不过,分仓佣金占券商总收入的比例并不高。据Choice数据统计,2023年东方财富分仓佣金规模为3.4亿元,占公司总收入的比例为3%。

相对行业来说,东方财富2024年一季度业绩表现尚可,仅小幅下滑3.4%,然而2024年以来其股价跌幅却明显比其他头部券商大得多。

截至6月28日收盘,东方财富2024年以来下跌近25%,而其他头部券商股价的跌幅大多在10%左右,甚至一些一季度业绩表现较差的券商的市场表现都好于东方财富。

这几年,东方财富被业内视为国内领先互联网券商的代表。回顾其业务发展历程,其充分把握互联网红利期的契机,先是通过多个线上门户获得线上资讯、社区等内容领域的领先优势,而后进一步纵向获取基金代销、证券经纪等牌照,形成线上投资理财闭环,持续扩大客户流量并沉淀数据资源,逐步形成具有网络效应的竞争壁垒。

得益于流量变现的商业模式,2010年上市以来,东方财富的业绩增长趋势在券商板块显得十分突出,近几年一直被市场称为“券茅”。在股价高峰期,其市值甚至一度超过行业“一哥”中信证券。

券商行业目前难找利多

以往在券商板块中,东方财富属于典型的基金重仓股,公募基金对东方财富的持仓明显大于其他头部券商。不过,近年来,随着基金对各种“茅股”的抱团纷纷瓦解,基金的大量仓位反而会成为某种利空因素。自2021年股票见顶以来,东方财富市场表现渐次走弱,如今中信证券市值已经反超东方财富近1000亿元。

一位对东方财富有深度观察的私募人士就其6月28日股价表现向记者复盘。在他看来,当日下午盛传的关于严查券商员工炒股的传闻只是干扰信息,并不构成实质性利空,“本来证券从业人员就不让炒股,时不时查一查也属正常,各家的情况应该有紧有松”。

该私募人士分析认为,近期东方财富股价表现较弱,其实更多是反映了一种市场预期,“公司传统券商业务,同质化的居多,而如今互联网红利已不在;非同质化的投行、资管、衍生品等业务相对其他头部券商又没有优势”。

对于上述公募基金佣金费率下调的报道,该人士表示:“降费应该是趋势,主动基金神话已破,被动基金多了,行业收费总规模自然就下来了,对于代销机构来说,‘蛋糕’会变小。可以对标贝莱德、先锋等海外被动资管机构的业务数据,国内代销龙头有高估嫌疑。”

事实上,6月28日下午这样的空头突袭,近期在券商板块那里并不罕见。比如天风证券等其他券商也曾在传闻影响下出现一日暴跌。

值得一提的是,6月28日下午东方财富股价突然跳水,几乎波及券商板块。

在一些业内人士看来,从券商行业来看,目前难以找到充分的利多因素。“总而言之,我现在想不到看多券商行业的理由,并购也是同质化业务‘1+1’最多等于2 ,看不出如何创造更多价值。”上述私募人士进一步指出,现在监管趋严,降费降薪,一些创新业务受限,也对行业构成利空。

封面图片来源:视觉中国图

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。