◎6月27日晚间,恒烁股份对2023年年报信息披露监管问询函进行了回复。2023年,公司实现营业收入3.1亿元,同比下降29.41%;实现归母净利润﹣1.73亿元,同比大幅下降914.12%。毛利率方面,公司综合毛利率从2021年的40%跌至14.58%。此外,公司2023年期末存货账面价值3.33亿元,占期末流动资产的比例达到24.93%。

每经记者|张宝莲 每经编辑|杨夏

6月27日晚间,恒烁股份(SH688416,股价38.13元,市值32亿元)对2023年年报信息披露监管问询函进行了回复。2023年,公司实现营业收入3.1亿元,同比下降29.41%;实现归母净利润﹣1.73亿元,同比大幅下降914.12%。毛利率方面,公司综合毛利率从2021年的40%跌至14.58%。此外,公司2023年期末存货账面价值3.33亿元,占期末流动资产的比例达到24.93%。

从数据来看,公司2023年的营业收入、净利润、毛利率、货币资金均出现下滑,与之相对应的,是存货的上涨。《每日经济新闻》记者注意到,2023年末公司存货期末账面价值数额甚至超过了当年营业收入。

恒烁股份在回复中称,营业收入下滑主要系行业终端需求不足,市场竞争加剧,公司主动下调了主要产品的销售价格所致。目前MCU(即微控制单元,又称单片微型计算机或者单片机)及NOR Flash(一种非易失闪存芯片,具有读取速度快、芯片内执行等特点,常用于存储各种电子设备的开机程序)芯片的市场价格基本或已经触底,预计接下来将维持平稳或缓慢上涨,短期内不会有较大调整。

据介绍,恒烁股份主要从事存储芯片及微控制器芯片等半导体芯片的研发、设计与销售,公司的经营模式为Fabless(一种无晶圆厂的集成电路企业经营模式)模式,该模式下公司专注于芯片的研发、设计和销售,晶圆代工、晶圆测试和芯片封测等均通过委外方式实现。2022年8月,公司成功登陆科创板,股价最高时逼近100元。

公司主要产品有NOR Flash存储芯片、通用MCU芯片等。2023年,公司存储芯片实现收入2.61亿元,同比下降25.43%,微控制器及其他产品实现收入0.43亿元,同比下降48.04%。2021年到2023年,公司综合毛利率下降显著,分别为40.83%、26.99%、14.58%。

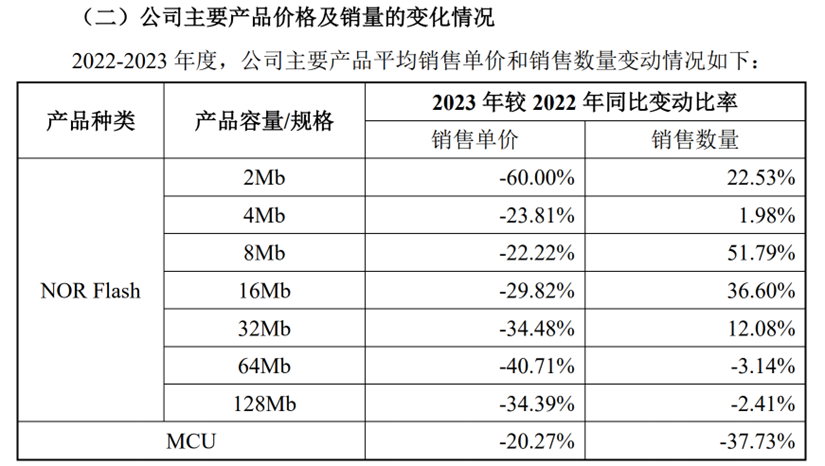

对于经营业绩下滑,公司称,从历史趋势来看,公司所在的半导体设计行业具有明显的周期波动特征,存储芯片行业尤为明显。2023年,公司所处行业受到半导体周期波动影响,景气度下降,终端市场需求不振,行业竞争进一步加剧,公司积极巩固和拓展市场份额,产品出货量同比增加,但公司下调了主要产品的销售价格,尤其是竞争最为激烈的中容量NOR Flash产品的销售价格。受此影响,公司2023年度的营收及毛利率均有所下滑。

公司表示,2023年,NOR Flash产品销售6.22亿颗,较上年同期增长18.14%,MCU产品销售0.69亿颗,较上年同期减少37.73%。其中,MCU产品销量下滑的主要原因系公司该类产品主要应用于消费电子领域,竞争对手众多,市场竞争激烈,且公司作为后进入者,受下游消费电子景气度持续低迷和终端去库存影响,客户缩减对公司的采购规模,导致公司MCU销量出现较大幅度的下滑。

价格方面,32Mb~128Mb中容量NORFlash产品市场竞争更为激烈,公司称销售价格的下调幅度较为明显。公司产品平均销售单价下降35.04%。

业绩下滑,与之而来的是公司逐年上升的库存压力。年报显示,在2023年营业收入和营业成本同比均大幅减少的情况下,公司2023年末存货账面余额为4.1亿元,较上年末2.7亿元同比上涨51.53%。根据问询函要求,公司需要解释存货变动原因以及存货变动与营业收入变动趋势背离的原因。

对此,公司表示,公司主要产品Nor Flash和MCU均为通用芯片,非根据在手订单组织生产。公司在实际组织生产时,结合市场需求的预判、现有库存情况、已签订的《晶圆加工产能合作协议》等定期召开生产需求调度会,排定生产备货计划。也就是说,公司并非根据订单排产。

公司称,2023年,所处行业受到半导体周期波动影响,景气度下降,终端市场需求不振,行业竞争进一步加剧,销售情况未达预期导致存货承压,存货规模增长显著,导致存货与营业收入变动趋势不一致。

对此,公司还对存货计提了存货跌价准备,其中计提最多的为库存商品,且多数积压的库存商品库龄在1年以上。

问询函还提到,2023年末公司其他非流动资产科目中,预付产能绑定金2.35亿元,较去年末3亿元下降0.65亿元。要求公司补充披露相关款项的形成原因、预计收回时间,并根据合同条款,说明公司是否存在违约或保证金无法收回的风险;并结合公司2022年、2023年相关采购业务规模、产能需求等情况,说明相关预付款使用缓慢的原因及预付金额的合理性。

据了解,恒烁股份与武汉新芯集成电路制造有限公司(简称武汉新芯)签订了《晶圆加工产能合作协议》,并且恒烁股份向武汉新芯支付了绑定产能资金,以确保晶圆加工产能的供应。向武汉新芯支付绑定产能资金3亿元作为预付款,以绑定武汉新芯自双方签订协议次月起至2024年末止每月不低于约定额度的产能供应,采购内容为制程规格300mm的65/50nm NOR Flash、55nm MCU晶圆产品。

公司表示,按照上述产能协议下单虽然能避免产生合同层面的违约责任,但相关订单期后若未能及时实现销售,可能导致库存承压,存货减值风险增高,相关采购付款现金流增加可能导致经营活动净现金流为负。数据显示,2022年和2023年,公司经营活动产生的现金流量净额连续两年为负,分别为﹣4.5亿元、﹣1.66亿元。

(封面图片来源:每经记者 陈晴 摄)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。