每经记者|王砚丹 每经编辑|易启江

券商新的价格战已打响!

十年前,证券行业大打佣金战,将佣金率从高峰时期的千分之三,打到如今最低的万分之一以下,甚至“免五”。

十年后,佣金率几乎见底,但近年来被证券行业视为“现金奶牛”的融资融券业务中,有券商500万元资金融资利率即可给到4%,甚至还有更低的超优惠费率!

1

相比2015年高峰

最低利率已腰斩

近期,《每日经济新闻》记者(简称每经记者或记者)在调查中发现,目前市面上多家券商融资年利率可做到5%以下,还有券商给出“500万元资金即可给到4%”的超优惠费率,如果资金量更大,甚至可突破4%的下限!

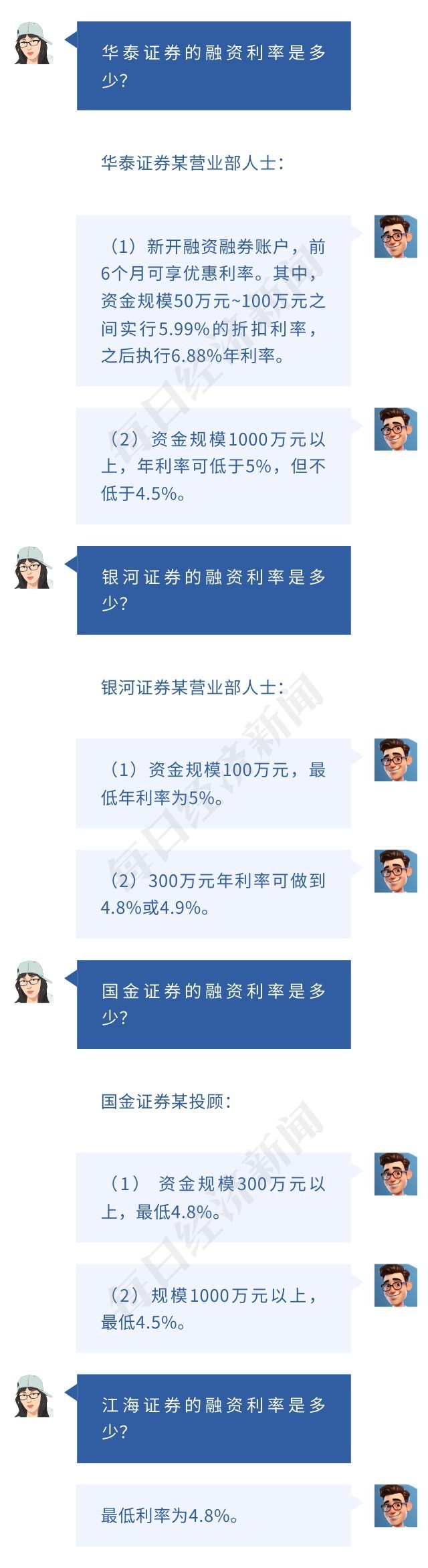

不过,每经记者以投资者身份通过电话或微信咨询多家券商时,从得到的反馈来看,所有券商均表示需要按照客户资金量情况“一事一议”。

(本文对话形式的格式为创意设计,非微信对话原文截图。对话头像中,问话者为每经记者本人,答话头像为每经刘青彦虚拟制图)

重点来了,有证券公司人士表示,融资利率可以低到4%甚至更低。

尽管并非所有券商都能做到4%的超低优惠利率,但在客户资金量达到一定门槛后,均能给到4%略多一点的水平。综合而言,国信证券可能是给予投资者享受4%融资利率资金门槛最低的券商。

相比十年前、五年前,甚至一年前,融资利率的确下降了很多。

2015年7月之前,根据当时监管规定,两融利率按照贷款基准利率上浮一定基点确定。因此,当央行调整基准贷款利率后,券商也会相应调整两融利率,并在官网进行公示。

但2015年7月,证监会签发新版《证券公司融资融券业务管理办法》,其中提到“融资利率、融券费率由证券公司与客户自主商定”。也正是因为有此规定,券商标准融资利率、融券费率自2015年7月之后再无更新,目前绝大部分融资利率仍停留在约8.35%,融券费率则在8.35%~10.35%之间。

从记者所了解到的情况来看,目前的实际操作中,最大折扣已低于公示利率的五折。

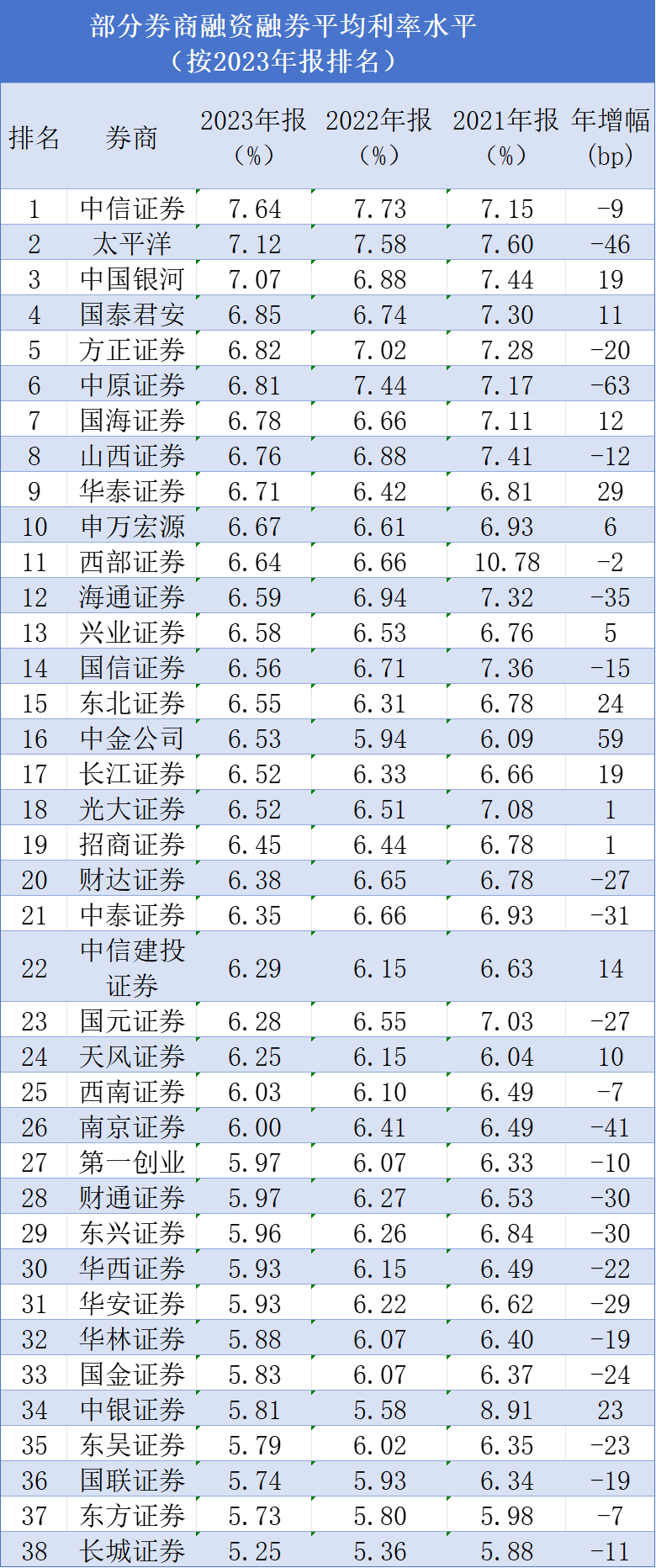

记者根据Wind资讯终端对2021年至2023年间有可比数据的38家上市券商融资融券利率进行统计发现,两融利率已处于长期下降通道。

▲数据来源:wind

2021年,有22家券商融资融券平均利率位于6%~7%区间,有12家券商融资融券平均利率位于7%~8%区间。

2022年,融资融券平均利率低于6%的券商增至5家,平均利率水平位于6%至7%的券商增至29家,另有4家券商平均利率位于7%~8%之间。

2023年,融资融券平均年利率有24家出现下降,14家上升。低于6%的券商已增至12家,有22家券商融资融券平均年利率位于6%~7%之间,7%~8%区间的券商减少至3家。

当然,上述统计数据或与券商实际数据有所差异。某券商信用部门人士即指出,平均利率水平应根据日均融出资金计算,但外部统计软件仅能取得年报中反映的时点数。

不过,从趋势而言,2021年至2023年,短短三年时间,越来越多券商融资融券平均利率跌至6%以下,且最高利率与最低利率均逐年下滑,已充分反映了行业趋势。

2

融资需求下滑

资金供给上升

A股市场长期震荡中,投资者融资需求下降,券商资金供给增加,融资融券利率跟着整体下滑。

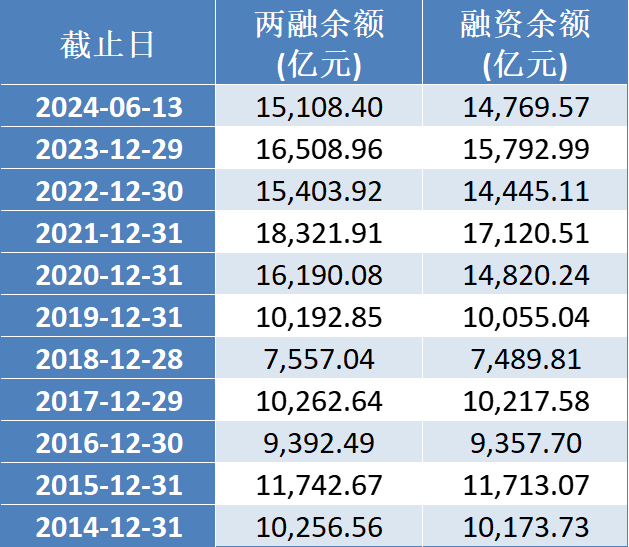

2015年上半年,A股市场在杠杆资金推动下出现大涨。2014年年底,沪深两市融资余额仅1万亿元出头,2015年6月攀升至历史高位2.266万亿元,同时也助推A股走出近十年来最大一波牛市,上证指数最高上冲至5178点。

“当时许多中小券商根本无资可融,新闻都报道过的。”这次记者咨询两融利率时,某头部券商人士曾提及了往事,“因此,选择哪家券商开户,也并非只看利率,还要看综合实力。”

但2015年6月中下旬以后,A股开启一波剧烈的去杠杆浪潮。2015年12月31日,两市融资余额下降至1.171万亿元,较当年年中的最高点腰斩。

自此以后,A股融资余额再未回到2万亿元以上的高位。

2018年年底,融资余额甚至萎缩至7489.81亿元,2019年之后才开始缓慢回升,2021年年底一度达到1.712万亿元,但2022年之后又开始缓慢下滑。截至2024年6月13日,A股融资余额为1.477万亿元。详见下图:

▲数据来源:wind

市场环境不佳,投资者融资需求下降,但与此同时,券商手中的钱却越来越多。

Wind资讯统计数据显示,2016年至2023年,证券行业通过首发、增发、配股合计融资4785.62亿元。

此外,发行可转债、短期融资券等也是证券行业重要的资金来源。

几乎所有券商在进行融资时,均将发展包括两融在内的资本中介业务作为重要募投项目。如2022年1月,中信证券进行了A股历史上券商板块规模最大的一次配股。根据其计划,A+H股合计募资不超过280亿元,其中不超过190亿元用于发展资本中介业务。

最终,中信证券A+H股合计募资273亿元,基本达到了计划上限。

龙头之外,其余券商也纷纷抢滩融资融券市场。如2020年11月,国元证券在完成53.98亿元配股后,将“对子公司增资4亿元”的用途变更为“融资融券业务”,而在完成追加融资融券业务4亿元的投资后,该业务的投入金额将增至19亿元。

当市场中资金供给越来越充足,需求却没有明显上升的背景下,价格战自然成了抢夺客户的重要手段。

有券商投顾表示,进入2024年,市场震荡,即使利率水平有所下滑,融资新增开户仍较为困难,但总部下达的任务却不少,“上半年营业部的指标是要新开300多户,问了一些老客户,后来大部分都表示没什么兴趣。要想从其他券商挖优质客户,也很困难。”

3

客户享受优惠利率难?

券商新增拓客困难,对投资者而言,想要丝滑享受到优惠利率,有时也并不容易。

根据《证券公司融资融券业务管理办法》,融资融券客户开户的硬性指标包括“从事证券交易时间满半年” “最近20个交易日日均证券类资产大于等于50万元”,且一名自然人客户只能在一家券商开立信用账户。

上述要求,客观上造成了已开立两融账户的投资者改换门庭会面临一些障碍。

记者咨询一位头部券商投顾时,其就表示:“如果在其他券商有信用账户,且之前未在我司开户,可先在我司开立普通账户,满足适当性管理要求后,将原有信用账户注销,再到我司开立新信用账户。”

但他同时也指出,券商在执行中会根据实际情况具体处理,“如果客户新开户后立刻转入了1000万元以上,我们判断他一定会满足未来20个交易日日均资产超过50万元,则可能在其开户不久就为其开立两融账户。”

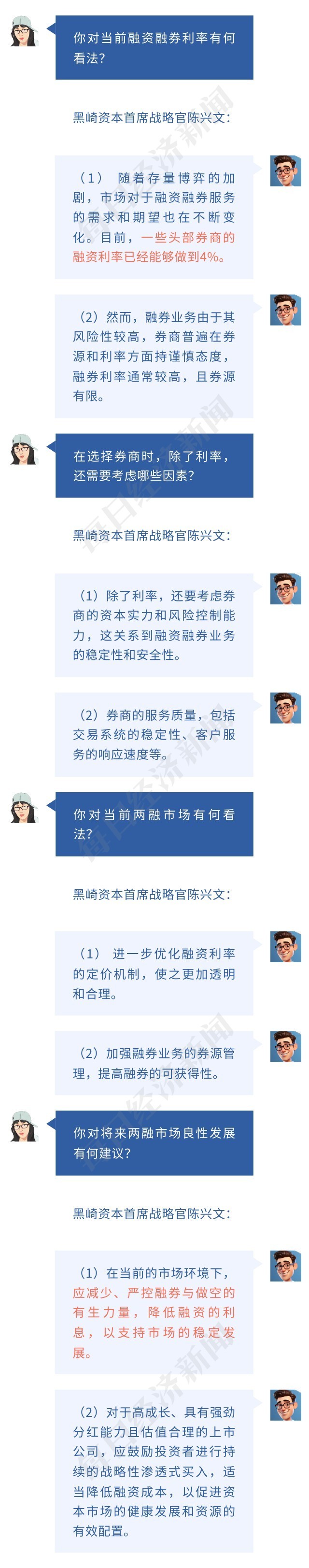

而对专业投资者而言,选择哪家券商开户,利率水平也非唯一考虑因素。每经记者就此采访了黑崎资本首席战略官陈兴文。

通过对比多家券商融资融券服务,平安银行知名股东、职业投资人张佳男对每经记者表示,每家券商业务细则并不完全一样。

通过对比多家券商融资融券服务,平安银行知名股东、职业投资人张佳男对每经记者表示,每家券商业务细则并不完全一样。

排排网财富研究部副总监刘有华、广东小禹私募基金管理有限公司总经理黎仕禹等行业人士,也对两融业务提供了自己的看法。

4

券商感叹

低于4%不赚钱

一个不可否认的事实是,价格战与需求趋弱双重压力下,券商融资融券利息收入逐年下滑。

Wind资讯统计数据显示,2021年,有可比数据的56家券商合计融资融券利息收入1029.56亿元,2022年下滑至918.1亿元,2023年进一步下滑至880.03亿元。其中,龙头券商中信证券2021年融资融券利息收入达到102.31亿元,2022年下降至87.98亿元,2023年进一步下滑至83.43亿元。

在无休无止的价格战中,即使两融业务看似发展不错的券商,也感受到了压力。

前文头部券商投顾表示,其所在的券商融资融券客户存量基数较大,如果大幅降低利率,公司盈利能力会受到影响,“一些中型券商为提升市场占有率,可能会给出更优惠的利率。因为他们融资融券利息收入可能占公司总收入比例不高,即使让渡一部分利益,受损也不严重,同时也说明他们融资成本较低。另一些小券商受困于融资成本高,即使想通过价格战扩大市场份额,所给的利率水平也不会击穿他们的成本价。”

某大型券商营业部人士也对记者表示,融资利率如果低于4%,基本就不赚钱,因为纯资金成本就在3.4%以上。

另一家小型券商人士则透露,公司两融综合含税成本约为4.2%,这是盈亏线。

值得一提的是,从证金公司统计数据来看,即使在券商大打价格战、努力营销下,融资融券开户数上升,但参与者与红火时期相比,仍有较大差距。

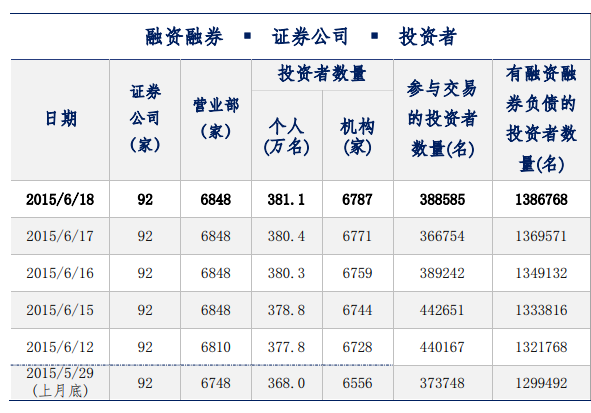

2015年6月12日至6月18日,即融资余额见顶时期,个人投资者开户数量仅有380万名左右,单日参与交易的投资者最高超过44万户。2015年6月18日有融资融券负债的投资者数量为138.68万名。

▲数据来源:证金公司

但在2024年6月14日,个人投资者数量已增加至692.1万名,较2015年6月增幅超过80%,单日参与融资融券交易的投资者数量却只有22.13万名,相当于高峰时期的一半。当天有融资融券负债的投资者数量为154.63万名,仅较2015年6月增长11.5%。

融资融券市场每日数据统计

▲数据来源:证金公司

策划|蒲付强

记者|王砚丹

编辑|易启江

视觉|邹 利 刘青彦

(每经记者杨建对本文亦有贡献)

记者手记|只靠卷价格难有真正赢家

本次记者调查券商融资利率变化,契机是一位友人收到某券商短信,提示如果开设融资融券账户,满足一定资产条件,可享受到融资最低4%的优惠利率。

友人惊呼:竟然融资利率这么便宜了吗?以前不是都要8%以上吗?

日光底下无新事。十年前,证券行业也经历过一次长达数年的价格战,投资者支付的佣金率从最高峰的千分之二、千分之三下降至如今万分之一、万分之二,这不过短短数年光景。

每次价格战背后,都是券商业务同质化竞争中互相惨烈厮杀的刀光剑影。但只靠卷价格,永远不会有真正的赢家。正如记者与许多投资者交流后得出的结论,投资者需要的不仅是足够低廉的价格,还需要券商提供更多优质服务,比如顺畅、稳定、快速的交易系统;市场向好时能够迅速、足量融到资金;投顾对市场趋势、风险准确的分析等等。

融资融券的杠杆性注定了它会放大亏损和收益。过去极端行情中,投资者与券商之间有关两融业务的冲突屡见报端,最终出现不少“双输”的例子。券商只有立足于在严格风控条件下,以客户需求为中心,不断修炼专业与服务的“内功”,方能真正实现与投资者之间的“双赢”。

封面图片来源:每经制图

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。