每经记者|董天意 每经编辑|王月龙 裴健如

深陷资金、债务危机的爱驰汽车迎来了“复活”曙光?

近日,《每日经济新闻》记者通过美国证券交易委员会(SEC)网站获悉,纽约时间5月14日,在纳斯达克上市的SPAC(Special Purpose Acquisition Company,特殊目的收购公司)公司哈德逊收购I公司(Hudson Acquisition I Corp.,股票代码:HUDA)宣布,该公司已与Aiways Automobile Europe GmbH(爱驰汽车欧洲公司,以下简称爱驰欧洲)签署了业务合并协议书(以下简称协议书),这意味着,爱驰欧洲或将通过“反向收购上市”登陆美股。

图片来源:美国证券交易委员会(SEC)网站

根据协议书内容,爱驰汽车欧洲公司的股东将获得新发行的Hudson Acquisition I Corp.普通股,股权估值约为4亿美元。交易预计将于2024年12月31日前后完成。“新实体的战略定位将是利用我们在欧洲电动汽车市场的远见和资源。”爱驰欧洲总经理柯力世(Alexander Carsten Klose)表示。

不过,相比爱驰汽车在欧洲市场的发展前景,外界或更关注其债务纠纷能否借此解决。一位接近爱驰汽车的消息人士告诉记者,爱驰欧洲名义上是爱驰汽车旗下公司,但在运营和财务方面都相对独立。

对于爱驰欧洲的最新动作,记者试图联系爱驰汽车有限公司董事长郭超和爱驰汽车联合创始人付强,但截至记者发稿,对方均未回复。

每日经济新闻 资料图

爱驰欧洲将分三期支付超1400万元

事实上,爱驰汽车一直在为融资努力,此前也寻求过以IPO方式上市。2021年6月,爱驰汽车曾被曝计划登陆科创板,后无果而终。

相较传统的IPO模式,SPAC模式上市更快、费用更少、流程较为简单。汽车公司通过SPAC模式上市此前已有先例,比如法拉第未来、极星都是通过SPAC模式登陆美股。

2022年,爱驰汽车曾计划反向借壳教培企业华夏博雅赴美上市。根据意向书条款,爱驰汽车估值总金额范围为50亿~60亿美元,收购完成后,爱驰汽车所有股权将被转换为上市公司的普通股。但就在2022年,爱驰汽车被曝资金周转难题,随后出现欠薪、供应商回款困难,以及办公场地租金、物业费、水电费欠缴等问题,借壳上市计划最终宣告失败。

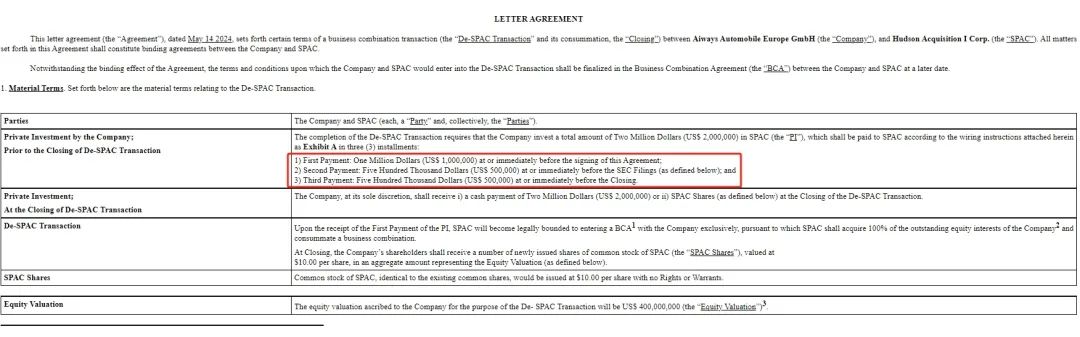

而此次“借壳”哈德逊收购I公司,爱驰欧洲也需要付出相应的资金成本。根据双方披露的协议(LETTER AGREEMENT)内容,爱驰欧洲在与SPAC交易完成前,需分三期向SPAC公司支付200万美元(约合人民币1446万元)。其中,在双方协议签署前或协议签署时,爱驰欧洲需支付100万美元,该笔款项不可退还。另外两笔50万美元款项需在SEC文件提交时和收盘时支付完成。

图片来源:Hudson Acquisition I Corp.公告

“爱驰欧洲及其附属公司始终寻求建立我们的核心优势,以提高股东价值。与HUDA的合并是朝着这个方向迈出的又一步,我们很高兴继续为我们的股东提供服务。”柯力世表示。

新增2.18亿余元执行信息

欠薪问题仍未解决

相比爱驰欧洲,爱驰汽车在国内仍深陷欠款风波。据企查查信息,5月16日,爱驰汽车有限公司新增一则被执行人信息,执行标的2.18亿余元,涉及与江铃控股有限公司相关合同纠纷案件。在此之前的5月14日,爱驰汽车有限公司新增一则被执行人信息,执行标的47211元。截至记者发稿前,爱驰汽车有限公司共有3条失信被执行人信息,未履行比例100%。

“欠薪也没有支付。”上述知情人士告诉记者,爱驰汽车去年拖欠的部分员工工资和社保公积金,至今也未得到妥善解决。

该知情人士向记者表示,此前爱驰汽车遭遇资金周转问题时,曾使用过爱驰欧洲的资金,而随着爱驰欧洲上市脚步临近,其资金缺口或能得到缓解。

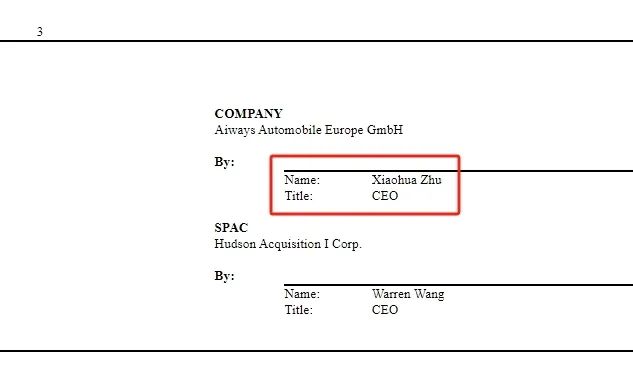

值得一提的是,双方披露的协议(LETTER AGREEMENT)内容显示,代表爱驰欧洲签字的是爱驰汽车CEO朱小华。这或意味着,尽管内部运营上相对独立,但爱驰欧洲与爱驰汽车仍并存于统一管理体系。

图片来源:Hudson Acquisition I Corp.公告

但也有观点认为,当前新能源汽车行业的竞争已经不再是依靠“烧钱”模式就可以活下去,企业需要持续现金流的同时,更需要比拼整体运营效率、质量、规模、体系能力等。而对于爱驰汽车而言,登陆资本市场只是其保证生存的第一步,未来是否能顺利发展,还要看其产品的市场表现。

记者|董天意

编辑|王月龙 裴健如 盖源源

校对|段炼

|每日经济新闻 nbdnews 原创文章|

|每日经济新闻 nbdnews 原创文章|

未经许可禁止转载、摘编、复制及镜像等使用

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。