每经记者|王海慜 每经编辑|彭水萍

据统计,2020年-2023年全国LP认缴出资连续下降,其中去年券商系私募股权机构出资额更是整体同比大幅下降65%。不过,今年以来,部分券商私募股权业务却逆势而动。

例如,近期浙商证券的私募股权子公司频频出击,在近2个月时间内,数次与地方国资合作设立基金。此前,浙商证券曾在2023年年报披露,2024年将全力推动私募股权基金业务实现跨越式发展。有分析认为,私募股权业务作为券商投资、投研、投行产业链的重要一环,尽管当前面临挑战,但中长期仍有较大的潜力。

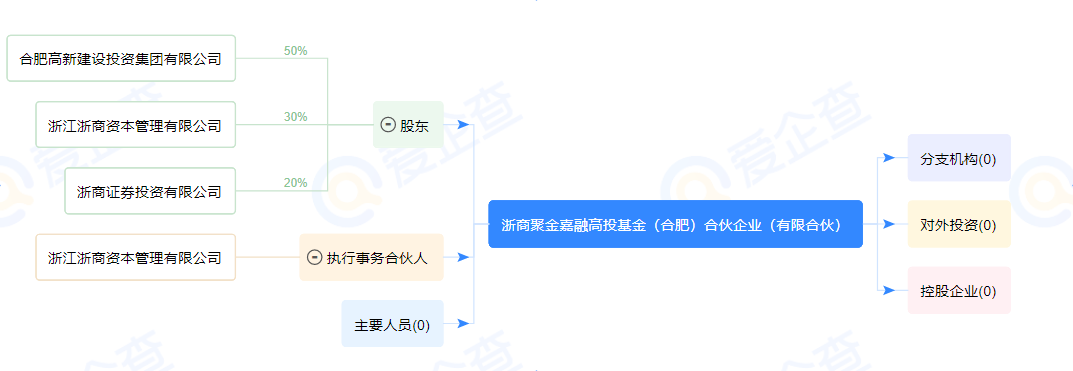

据企业信息查询平台,今年5月13日,浙商聚金嘉融高投基金(合肥)合伙企业(有限合伙)成立,执行事务合伙人为浙江浙商资本管理有限公司,出资额10亿元。该合伙企业由合肥高新建设投资集团有限公司,以及浙商证券两家全资子公司浙江浙商资本管理有限公司(以下简称浙商资本)、浙商证券投资有限公司(以下简称浙商投资)共同持股,其中浙商资本、浙商投资合计出资占比50%。

浙商聚金嘉融高投基金(合肥)合伙企业(有限合伙)企业图谱

浙商聚金嘉融高投基金(合肥)合伙企业(有限合伙)股权结构

目前,浙商聚金嘉融高投基金(合肥)合伙企业(有限合伙)经营范围包括:创业投资(限投资未上市企业);以私募基金从事股权投资、投资管理、资产管理等活动。

据了解,浙商证券主要通过上海证券自营分公司、浙商资本、浙商投资开展投资业务。根据浙商证券官网披露,2018年,浙商资本由直投子公司转型证券公司私募基金子公司并完成基协备案;2023年,形成产业基金+政府基金+母基金全产业链的专业私募基金管理平台。浙商资本累计管理基金认缴总规模超1000亿,投资覆盖近500家企业,重点布局高端制造、新一代信息技术、生命健康、新能源新材料等领域。

事实上,上述合作在此前已有铺垫。2022年7月,浙商证券与合肥高新集团、高新区半导体投资促进中心联合举办的集成电路半导体产业对接会在合肥举行。期间,浙商证券董事长吴承根带队调研合肥集成电路半导体企业,与合肥高新区管委会座谈交流,并与合肥高新集团签署战略合作协议。

此外,近期浙商证券私募子公司浙商资本还与省内其他地方国资进行了私募股权基金领域的合作。

企业信息查询平台信息显示,今年4月15日,浙商嘉胜(淳安)股权投资基金合伙企业(有限合伙)成立,经营范围包括股权投资、投资管理等。该基金由浙商资本作为基金管理人,同时浙商资本出资占比达35%,淳安县国资旗下投资机构合计出资40%。据了解,该基金将以淳安县政府在杭州大江东和西湖区“飞地”为依托,拟投资于新一代信息技术、人工智能、生命健康、新能源、新材料、高端装备制造等产业领域,充分发挥国有企业股权投资基金的引领撬动作用,进一步加快科技创新、产业升级、强链补链。

浙商嘉胜(淳安)股权投资基金合伙企业(有限合伙)股权结构

今年3月28日,浙江省“专精特新”(金华)母基金签约仪式举行。浙江省“专精特新”(金华)母基金,总规模20亿元,注册在金华市,由浙江省产业基金、金华市产业基金和浙商资本共同出资组建,聚焦“专精特新”中小企业梯度培育,重点支持专精特新、小巨人、隐形冠军、单项冠军等成长型企业发展,助力浙江省现代化产业体系建设。

浙商资本作为本支基金管理人。据浙商证券总裁钱文海介绍,公司将大力支持浙商资本高质量推进母基金投资运作,在基金运作团队建设上给予人员编制、机制配套上的最大支持;调动浙商证券政策研究所力量,为母基金投资运作提供智力支持;借助交投集团、浙商证券体系的资源网络,为投资项目提供项目上市、并购等一条龙的增值服务。

近年来,由于IPO退出渠道不畅等因素,私募股权行业发展承压。根据执中ZERONE统计,2020年-2023年全国LP认缴出资连续下降,其中2022年同比降幅高达24%,2023年降幅有所收窄。

另据执中ZERONE统计,2023年证券业机构私募股权认缴出资约87.9亿元,同比2022年的250.6亿元,大幅下降65%;2023年证券业机构出资次数共91次,同比2022年的155次也大幅下降了41%。因此,2023年证券业机构不管是从出资规模还是出资次数来看,均出现了大幅下降。

虽然券商另类子公司出资较多,但总体金额和单笔出资均较小。从细分LP类型来看,2023年券商另类子公司仍继续出资,但平均单笔金额均不大,在6000万元左右。

近年来,券商系私募股权行业呈现出集中度较高,头部券商私募子公司规模大幅领先的特征。据2023年年报披露,截至2023年末,中金公司通过私募股权业务在管的资产规模超4000亿元,行业排名保持第一。中信证券、华泰证券、国泰君安、海通证券等券商的私募股权基金管理规模也有上百亿元。

前些年,一些头部券商私募子公司的净利润在集团总体净利润中的占比较高,超过10%的情形也不在少数。不过,从2023年年报来看,中金公司旗下私募股权子公司中金资本,中信证券旗下私募股权子金石投资,华泰证券旗下私募股权子华泰紫金投资,以及海通证券旗下海通开元,中信建投旗下中信建投资本的业绩均较历史高位有不同程度的下滑,且占集团总体净利润中的占比大多都不足10%。

相比之下,此前浙商资本的行业排名并不突出,近年来,浙商资本对浙商证券整体业绩的贡献也较为有限,但目前浙商证券对私募股权业务的态度却较为积极。

据浙商证券2023年年报披露,2024年浙商资本将进一步扩大管理规模,加快推进私募股权基金的平台化建设,并围绕国家战略性新兴产业积极进行投资布局,“加大投资力度,全力推动私募股权基金业务实现跨越式发展”。记者查询了包括多家头部券商在内的10余家券商2023年年报,发现少有类似这样的表态。

事实上,自去年以来,行业内部分中型券商已逆势加大对私募股权业务的投入。去年6月,兴业证券公告称,董事会同意公司以自有资金对私募股权子公司兴证创新资本增资18亿元人民币。对此,去年兴证创新资本负责人曾向媒体表示,私募股权投资业务对于券商的重要性正不断提升,实际上能带动券商投行、自营、经纪等多项业务。

有分析认为,私募股权业务作为券商投资、投研、投行产业链的重要一环,虽然当前面临挑战,但中长期仍有较大的潜力。对于一些原本私募股权业务体量就不大的券商而言,未来有望成为新的增长点。

但也要看到,随着2024年IPO进一步收紧,私募股权市场退出面临更加严峻的挑战。退出难,或将在一定程度上影响一级市场“募投管退”的生态。

据中信建投非银团队发布的私募股权投资市场月报,今年1月共有109个投资退出事件,同比下降50.68%,环比下降64.95%;分退出方式来看,48.62%是通过IPO,49.54%通过并购,1.83%通过同行转售;2月共有31个投资退出事件,同比下降88.73%,环比下降80.50%,其中48.39%是通过IPO,45.16%通过并购,6.45%通过同行转售;3月共有150个投资退出事件,同比下降62.22%,环比增长294.74%,其中61.74%是通过IPO,35.57%通过并购,2.68%通过同行转售。

值得注意的是,上述近期浙商证券参与设立的几只私募股权基金均与政府性机构合作。

目前,政府资金仍然是私募股权募资市场主导力量。2023年受政府资金及国资托举,全国LP认缴出资下降趋势有所收敛,同比下降仅5%。2020年至2022年中政府资金出资占比稳定维持在43%至50%,2023年政府资金出资占比达65.6%,环比提升15.2个百分点。

根据执中ZERONE统计,从出资规模来看,2023年政府引导基金共认缴出资2703亿元,相比2022年认缴出资的2479亿增加9.1%,是2023年各类型机构LP中唯一出资金额增加的LP。在大力培育战略性新兴产业的背景下,国家级引导基金及各级政府在整个私募股权投资市场中持续发力。

有分析认为,大部分券商系私募股权机构的国资背景也使得其在受托管理政府引导基金时具有一定的优势。

封面图片来源:视觉中国-VCG41184154345

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。