多家银行官宣停售旗下智能通知存款产品或停止自动滚存通知存款。记者对各银行分行及网点电话采访时发现,不同银行对“智能通知存款”的定义和政策收紧情况不尽相同。

每经记者|张宏 每经编辑|张益铭

近期,多家银行官宣停售旗下智能通知存款产品或停止自动滚存通知存款。

实际上,早在去年5月监管就下调了协定存款、通知存款等类活期存款自律上限,并要求停办不需要客户操作、智能自动滚存的通知存款,存量自然到期。此已有不少银行陆续停售智能通知存款产品。

但记者对各银行分行及网点电话采访时发现,不同银行对“智能通知存款”的定义和政策收紧情况不尽相同。

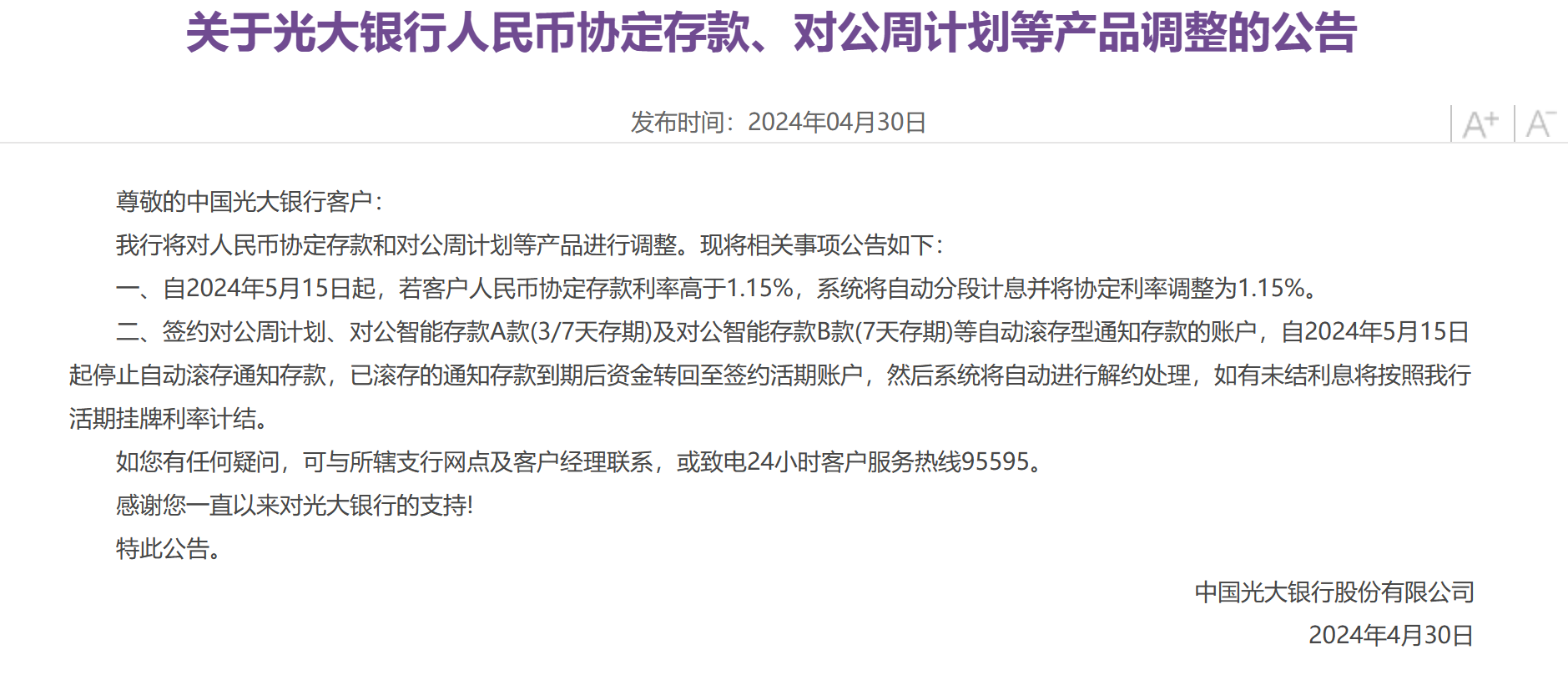

近日,光大银行公告称,签约光大银行对公周计划、对公智能存款A款(37天存期)及对公智能存款B款(7天存期)等自动滚存型通知存款的账户,自5月15日起停止自动滚存通知存款,已滚存的通知存款到期后资金转回至签约活期账户,然后系统将自动进行解约处理。

图片来源:光大银行官网

政策调整究竟涉及哪些产品?记者以投资者身份分别致电该行对公部门了解情况。

“(自动滚存型通知存款)跟通知存款有点区别,虽然叫通知存款,但对客户我们都叫智能存款或周计划。”华东地区某分行客户经理告诉记者。

停止自动滚存后用户可否手动操作续存?

该人员表示,该类产品为签约类产品,由系统自动滚存,人工无法干预,因此停止自动滚存就意味着停售该类产品。不过,此次政策调整仅涉及短期限产品,如7天、37天,长期限如3个月期不受影响。

华北地区某分行管理智能存款产品的工作人员则表示,“我们(现存)的智能存款分为两种:一种是智能存款A款是以期限进行资金的存储,它分为3个月、6个月、1年、3年,均可以做自动滚存。另一种是智能存款B款,是按照存款金额的比例进行分配,期限分为3个月、6个月、1年,均可以做自动滚存。”

上述华东地区分行工作人员为记者具体描述了该类产品的操作过程。

“以原来的7天期产品为例,每到7天,账户内的钱会自动滚出来帮你结息,把这七天的利息先给你。如果账户上满足条件,就继续下一个周期,连本带利再滚进去。如果未满周期支取则按活期利率计算,满足周期则按照对应周期的利率来执行,以每个周期起存日的利率计息。”

上述华北地区工作人员也表示,按照对应期限定存的挂牌利率计息,可根据存款数额上浮。

此外,记者注意到,个人业务方面,该行“天天存”“周周存”产品也将于2024年5月15日起停止运作。

与对公产品调整类似,个人业务的调整也保留了期限较长的“季季存”产品。

“早就停售了,如果是新客户,去年就签约不了了,(只是)老客户还一直持续。5月15日起老客户也没有了,变成季季存了。”光大银行北京市朝阳区某支行理财经理告诉记者。

记者注意到,在该行此前的宣传中,将“周周存”产品称作具备自动转存功能的7天通知存款产品。不过,与对公账户类似,该类产品并不需要客户提前预约。

“符合条件以后,自动存入。如果需要用钱,系统会判别活期账上资金是否足够,如果不够,就从季季存里出钱补足。如果存满三个月,按三个月定存计息。如果到期未支取则本息自动滚存。”上述理财经理介绍。

“需要用的话,系统会自动从最后一笔存进去的金额提取,提取的部分按活期计算。”北京市西城区某支行理财经理告诉记者。

与光大银行类似,平安银行早前停售的“智能通知存款”产品也属于智能存款产品。

不过,上述光大银行华北地区分行工作人员告诉记者,该行普通通知存款也没有自动预约了。

“七天通知存款则必须提前七天通知约定支取存款,利率按照取款当日的通知存款利率计算。”

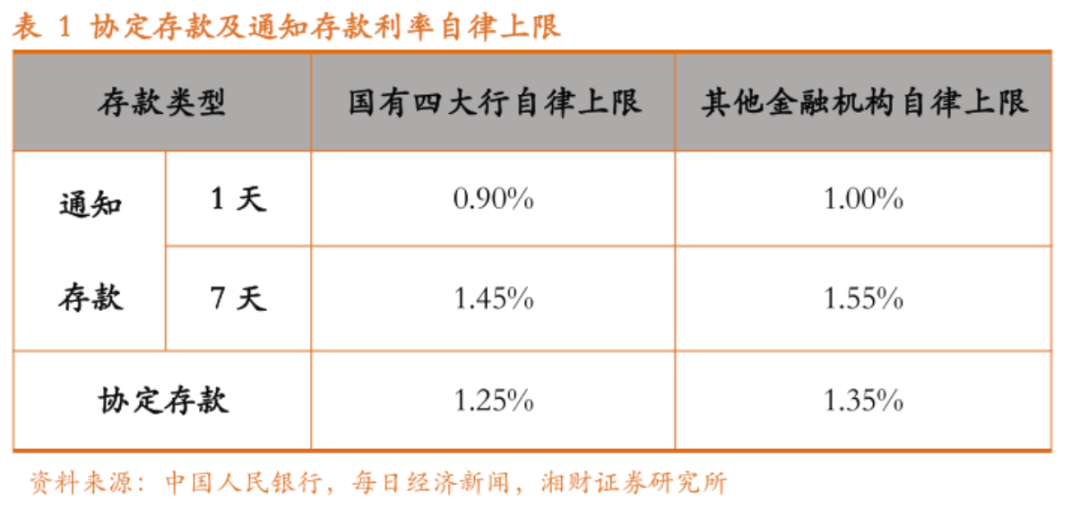

何为自动预约的通知存款?实际上,早在去年5月监管就下调了协定存款、通知存款等类活期存款自律上限,并要求停办不需要客户操作、智能自动滚存的通知存款,存量自然到期。此已有不少银行陆续停售智能通知存款产品。

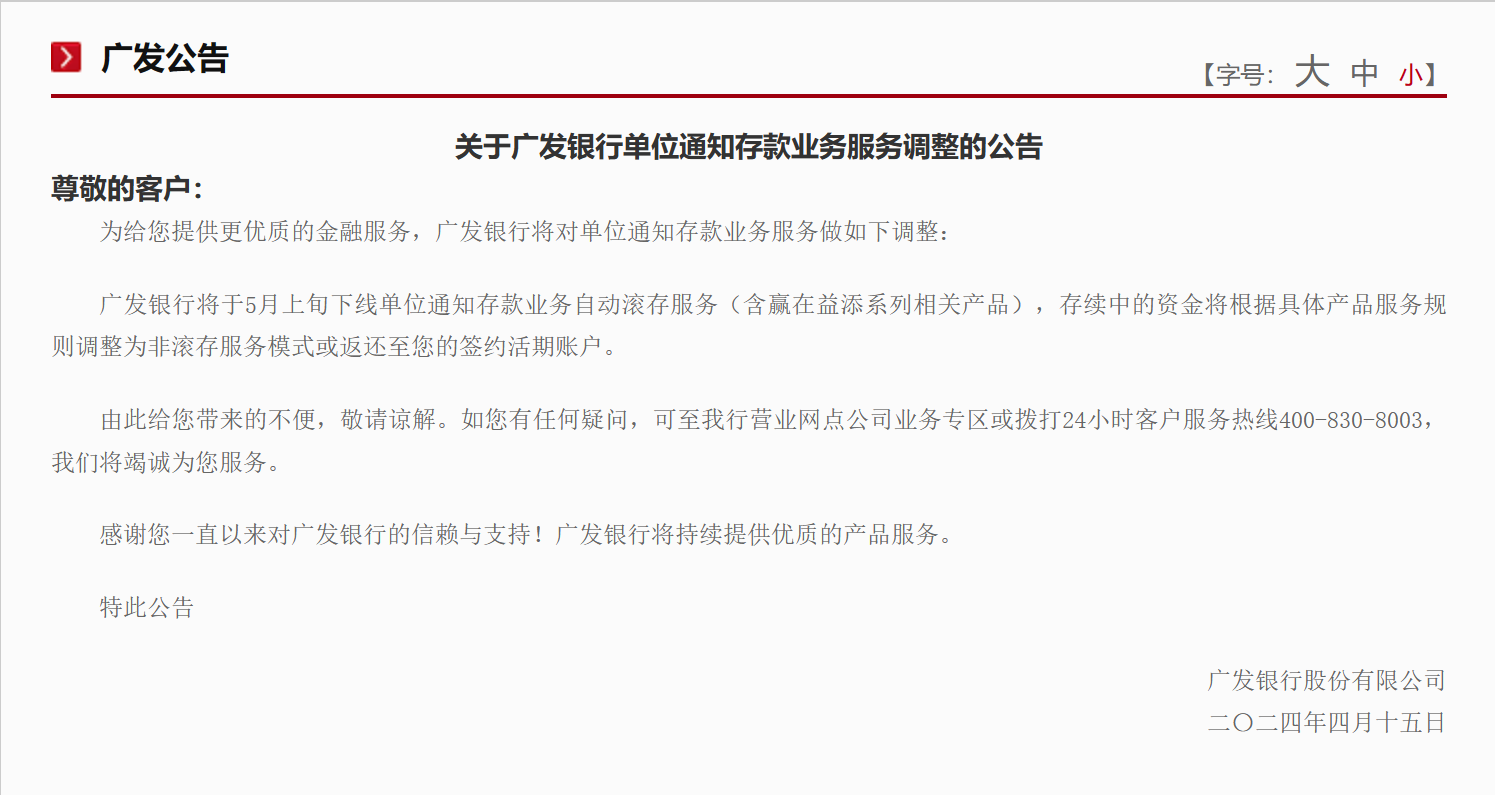

今年四月中旬,广发银行发布《单位通知存款业务服务调整的公告》称,该行将于5月上旬下线单位通知存款业务自动滚存服务,存续中的资金将根据具体产品服务规则调整为非滚存服务模式或返还至客户的签约活期账户。

图片来源:广发银行官网

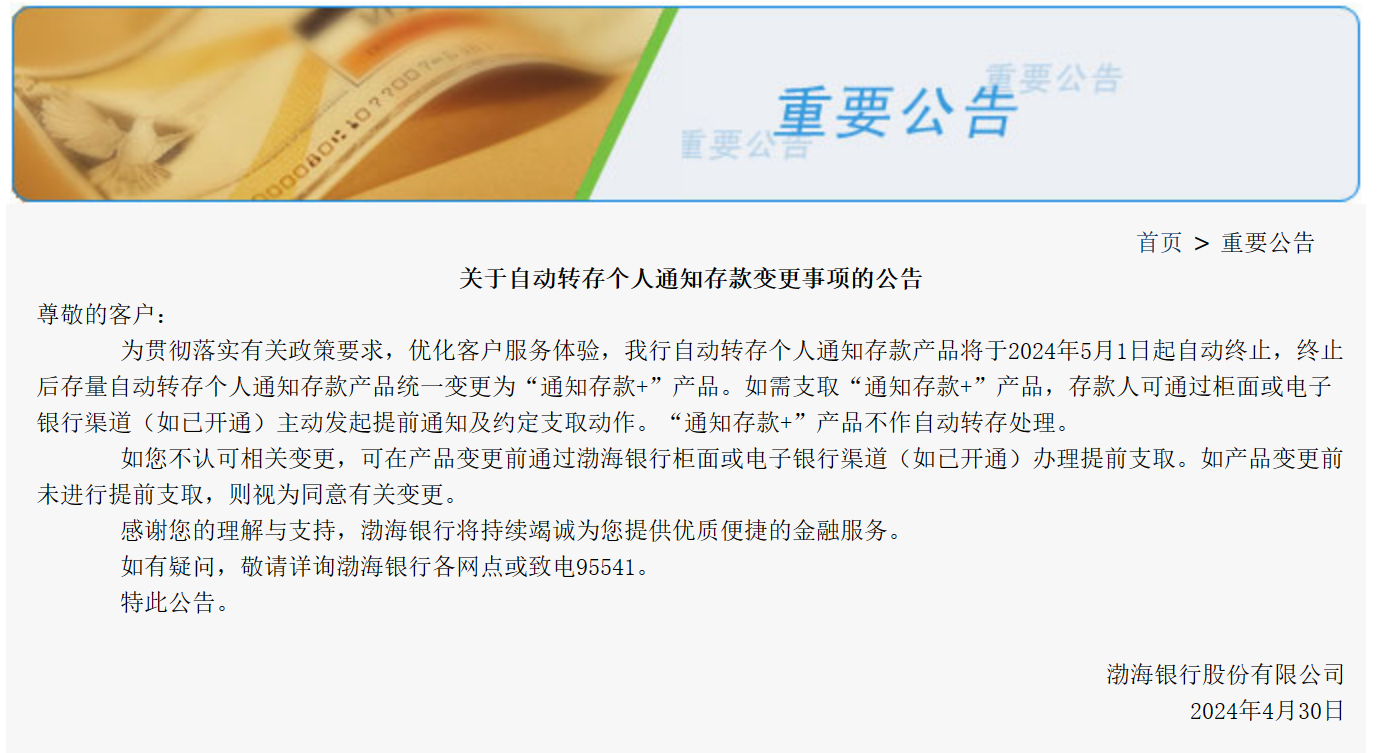

4月底,渤海银行发布公告称,该行自动转存个人通知存款产品将于2024年5月1日起自动终止,终止后存量自动转存个人通知存款产品统一变更为“通知存款+”产品。

图片来源:渤海银行官网

大连农商行也于4月底官宣自2024年5月14日起,该行智能通知存款产品取消自动转存功能,客户需在支取日前1天/7天进行通知预约。

今年3月份,福建省内的多家银行,例如福建农信社、福州农商行、厦门农商行、连江农商行、三明农商行、平和农商行、南岸汇通村镇银行、古田刺桐红村镇银行以及当地多家村镇银行相继发布公告,表示下架“富利宝”智能通知存款产品。

每经记者致电上述银行网点了解到,受上述政策影响的主要是带自动预约支取功能的“智能通知存款”,而常规的7天及1天通知存款则不受影响。

“以前那种是本息滚存,到了七天本息自动支取后,再自动滚存。现在不允许了,您要支取必须提前预约,回归最传统的通知存款业务,只按本金算利率。”广发银行北京市丰台区某支行对公客户经理告诉记者。

渤海银行北京市东城区某支行客户经理则告诉记者,“老客户自动转成‘通知存款+’,新客户也可以购买‘通知存款+’。需要注意,以前的自动转存个人通知存款产品您想支取的时候,不需要预约,只要超过七天就按照七天通知存款利息计息。但是现在变成‘智能存款+’,您支取的时候需要提前预约,如果没有预约支取,就直接支取,利息只能按活期计算了。”

记者随后致电福清汇通农商银行、福州农商行,上述银行也表示,“智能通知存款”产品已全面下架。

福清汇通农商银行工作人员告诉记者,“智能通知存款”成本很高,每七天自动续一次,前七天利息也接着存进去,三个月结一次息。现在的通知存款产品需要提前预约,直到支取时才结息。

不过,记者注意到,对于通知存款产品,不同银行的计息规则也不尽相同。

光大银行上述华东地区分行工作人员告诉记者,通知存款产品以支取当天的挂牌利率计息,因此客户要注意利率变化的风险。

而上述广发银行工作人员则表示,如果挂牌利率发生变化,则以挂牌利率变更生效日为界,生效日之前按原来的挂牌利率计息,生效日之后按变化后的挂牌利率计息。

招联首席研究员董希淼对记者表示,当前,存贷利率进入下行通道,商业银行净息差下滑压力显现,但不少银行仍热衷于争夺更多的市场份额和客户资源,各种形式的高息揽储现象层出不穷。银行应摒弃规模情结和速度情结,不追求简单的规模增长和市场份额,既要保持存款业务稳定增长,更要将负债成本控制在合理范围之内。

截至2023年末,我国商业银行净息差已经下降至1.69%,首次跌破1.7%关口。从近日公布的上市银行年报看,上市银行净息差普遍出现下降。净息差下降的主要原因是,银行加大向实体经济减费让利力度,贷款市场报价利率(LPR)多次下降。

董希淼预计,2024年,在推动社会综合融资成本稳中有降的情况下,银行净息差可能还会下降。在这种情况下,下调存款利率、压降负债成本成为商业银行的共同选择。但不同的银行由于市场竞争、客户定位、负债结构等因素有所不同,调整存款利率的节奏、幅度各有不同。

他进一步表示,部分银行调整大额存单、定期存款、协定存款等产品发行计划(包括压缩发行规模、暂停部分产品等),以及下架智能通知存款产品,主要是为了降低存款利率,压降负债成本。总体而言,2024年商业银行仍将继续下调存款利率,以进一步压降资金成本,减缓息差缩窄的压力。除了下调存款利率之外,商业银行还应减少对存款的利息补贴以及利息之外的费用,进一步压降存款的隐性成本。

对投资者而言,董希淼表示,在各类资管产品收益率以及存款利率持续下降的情况下,投资者应尽快调整好投资心态,降低对投资收益的预期。总体而言,投资者应平衡好风险和收益的关系,综合进行资产配置。

他进一步指出,如果希望获得较高收益,那么应承担更高的风险;如果不希望承担较高的风险,那么应该接受较低的收益。投资者如果追求稳健收益,可以在存款之外,适当配置现金管理类理财产品、货币基金以及储蓄国债等产品。

封面图片来源:视觉中国-VCG111478367792

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。