每经记者|肖世清 每经编辑|廖丹

4月25日,普华永道发布的《2023年中国银行业回顾与展望——同心聚力,向新而行》显示,2023全球经济增长乏力,不同经济体复苏情况出现分化。

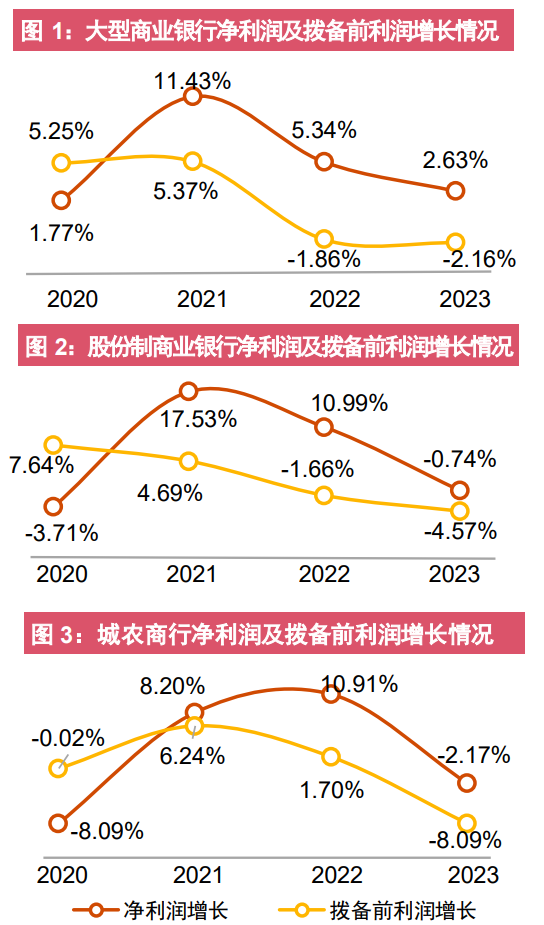

报告分析了38家截至2024年4月10日披露了2023年年报的A股和或H股上市银行。从盈利上看,2023年末,38家上市银行整体净利润同比增长1.59%,增速持续回落,拨备前利润同比下降3.21%。38家上市银行平均总资产收益率(ROA)和加权平均净资产收益率(ROE)呈下降趋势。

图片来源:《2023年中国银行业回顾与展望——同心聚力,向新而行》

普华永道称:“受贷款收益率下降和存款成本上升的双重影响,以及银行进一步落实减费让利政策,上市银行净利差、净息差进一步收窄。”

资产质量方面,受资产总量增加影响,上市银行整体拨贷比下降,拨备覆盖率持续上升。2023年末,38家上市银行不良贷款余额较上年末增长8.02%至1.93万亿元,由于贷款余额增加,不良率较上年末下降0.04个百分点至1.29%。

关于房地产领域不良情况,2023年末,38家上市银行对公房地产业贷款规模约6.64万亿元,占对公贷款整体的8.09%,较2022年末下降1.08个百分点。对公房地产业贷款整体不良率4.43%,较上年末增加0.18个百分点,各类上市银行房地产业信用风险仍在持续暴露。

在资本管理方面,截至2023年末,由于贷款规模增速扩张,盈利增速放缓导致内生资本积累不足,大型商业银行核心一级资本充足率较上年末下降至11.97%。股份制商业银行和城农商行则受到贷款增速整体放缓影响,核心一级资本充足率较上年末回升至9.98%,城农商行核心一级资本充足率持续上升至9.98%。

2023年上市银行整体再融资节奏放缓,资本补充仍存挑战,资本充足率整体仍面临压力且出现分化。2023年末,大型商业银行资本充足率出现下滑,而股份制商业银行和城农商行均小幅提升。

对于未来银行业主要发展趋势,报告提到,一方面要直面净息差收窄的挑战,降低负债成本,多渠道扩展盈利能力。银行应做好不同周期的负债管控,优化负债端结构,力争降低负债端成本。同时提升管理效率,降低管理成本。通过产品、服务、模式和管理创新,采用差异化、特色化发展战略。

另一方面,要优化信贷结构,推动产融结合。目前,我国正处于产业转型的关键时期,银行业应通过自身信贷结构调整支持扩大有效需求,推动产融结合,提升服务实体经济质效。

此外,精细化资本管理、提升风险管控能力、融合产业发展新形态、持续支持绿色低碳发展等方面也是银行业未来发展趋势。

封面图片来源:每日经济新闻 刘国梅 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。