◎展望2024年,恒安国际表示,在各地木浆厂供应保持正常的情况下,预计木浆价格有望保持在稳定的水平,有利于业务营运。集团将密切留意外围因素对进口木浆、石化原料等原材料价格的影响。

每经记者|赵李南 每经编辑|张海妮

3月21日,恒安国际(HK01044,股价26港元,市值302亿港元)发布2023年业绩。

2023年,恒安国际实现营业收入约237.7亿元,同比增长5.1%;实现公司权益持有人应占利润约28亿元,同比增长45.5%。

《每日经济新闻》记者注意到,恒安国际的利润增长远超过营业收入增长,主要因汇兑损失减少。

对于日用品,2023年的整体消费增速并不大。据恒安国际公告,2023年社会消费品零售总额同比增长7.2%,其中日用品类零售总额增长2.7%。

相较之下,恒安国际5.1%收入增长也已经算是超过了行业平均水平。

“然而在复杂严峻的国际政经环境及发达国家的紧缩货币政策等负面因素影响下,经济发展面临不少困难和挑战。恒安凭借强大的综合竞争优势及聚焦盈利的有效销售策略,持续扩大市场份额,进一步巩固其强劲的业务韧性。”恒安国际表示。

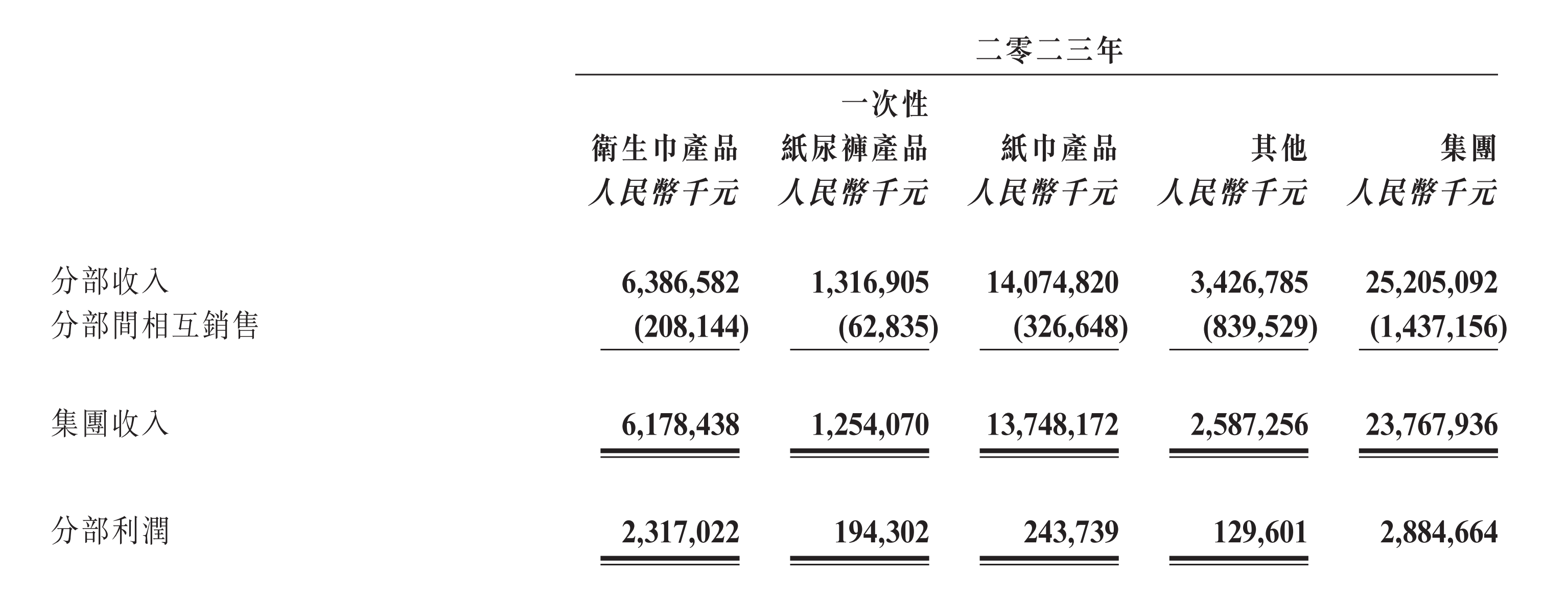

从具体的业务收入构成来看,2023年恒安国际的卫生巾产品、纸尿裤产品和纸巾产品分别实现集团收入约61.8亿元、12.5亿元和137.5亿元,分别同比增长约0.4%、4.3%和12.2%。

对于卫生巾业务,恒安国际称:“恒安持续推进产品升级和高端化布局,以满足消费者对高质量卫生护理用品的需求,使恒安在激烈的市场竞争中保持领先。集团旗下的升级卫生巾产品如萌睡裤系列及于年内新推出的高端产品天山绒棉系列,凭借优良的质量和品牌形象,深受消费者青睐,带动整体卫生巾业务销售增长。”

对于纸尿裤业务,恒安国际表示,集团高端产品Q•MO的销售增长及安儿乐品牌转型至运动型系列以致销售改善,有效抵销来自传统渠道及中低端产品的销售下跌。同时,集团成人纸尿裤业务受惠于国内成人失禁用品市场规模日益壮大,以及集团成人纸尿裤渗透率持续上升,年内亦录得约11.5%的增幅,占比约25.4%。

对于纸巾业务,恒安国际称,在国民卫生意识提升及消费升级需求日增的驱动下,集团的升级及高端纸巾产品销售表现亮眼,其中云感柔肤系列的销售收入录得超过人民币13亿元,同比增长约26.6%,占整体纸巾销售约12.0%。

恒安国际表示,对于纸巾业务,其2023年的集团年产能约为147万吨,预计2024年将在湖南、湖北、广东等地逐步增加产能,以迎合市场情况和满足销售增长的需求。

值得注意的是,2023年恒安国际的销售成本增速快于其收入增速,这在一定程度上影响了其毛利率水平。

2023年恒安国际的整体毛利率约为33.7%,2022年为34%。

恒安国际表示,回顾2023年,原材料价格于下半年回落,令行业市场促销及价格竞争加剧。面对激烈的市场竞争,恒安积极应对市场变化,坚守稳定价格及聚焦利润,有效地进一步扩大市占率及巩固市场领先地位。纸巾的主要原材料木浆价格于去年下半年较上半年回落,加上集团的升级产品及高端产品系列于年内均录得强劲增长,致纸巾毛利明显改善。

恒安国际称,尽管毛利率在去年上半年受压,而去年下半年的整体毛利率甚至大幅改善至达36.5%。预期今年,集团将审慎投放促销资源及预期高端高毛利的产品持续录得显着增长,预期毛利率将持续提升。

值得注意的是,2023年,恒安国际的“其他收入和利得—净额”科目约为11.6亿元,而2022年该科目约为0.9亿元,同比增加近11亿元。

换言之,“其他收入和利得—净额”同比大幅增长系恒安国际实现公司权益持有人应占利润大幅增长的重要原因。

对此,恒安国际解释称,尽管人民币兑美元及港币汇率于年内的持续贬值导致集团的税后营运汇兑亏损约1.5亿元,但其金额已较2022年的税前营运汇兑亏损约9亿元大幅减少约83.6%。

恒安国际表示,公司权益持有人应占利润同比显著上升约45.5%。如扣除上述税后营运汇兑亏损,公司权益持有人应占利润同比上升约4.3%,主要反映木浆成本下跌及产品升级导致集团毛利率改善。

展望2024年,恒安国际表示,在各地木浆厂供应保持正常的情况下,预计木浆价格有望保持在稳定的水平,有利于业务营运。集团将密切留意外围因素对进口木浆、石化原料等原材料价格的影响。

“尽管国内生活用品市场竞争加剧,在国家环保标准持续提高及双碳目标的推动下,预期行业的价格促销策略未必能延续下去。恒安坚守稳定价格核心战略,保持稳健的流动资金,伺机把握行业整合汰弱留强所带来的机遇。”恒安国际表示。

封面图片来源:视觉中国-VCG211378713200

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。