◎是否应该将大股东质押股权的比例设置一个上限,降低套现或者公司被迫变更实控人的风险?

每经记者|黄宗彦 每经编辑|文多

近期,因大股东股权被处置(被拍卖、变卖等)而导致上市公司实控人变更的公司再添一家。

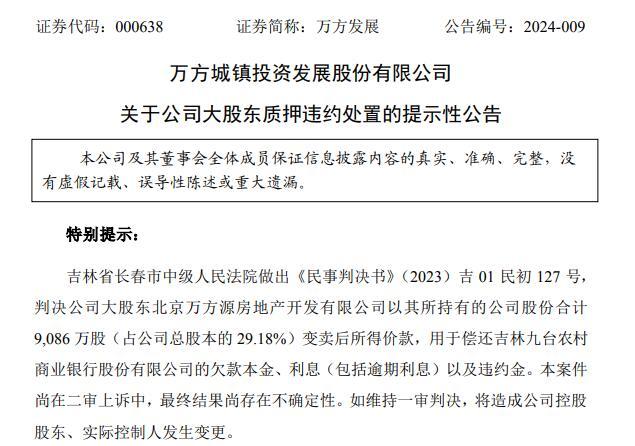

3月13日,万方发展(SZ000638,股价5.51元,市值17.12亿元)发布公告称,公司大股东北京万方源房地产开发有限公司(以下简称万方源)因债务逾期,所质押的无限售流通股被法院一审判决强制变卖,处置股份占公司总股本的比例29.18%。公司表示目前案件正在二审上诉,如执行将导致公司实控人变更。

值得注意的是,万方源持有的上市公司股份质押比例为100%,这也是导致公司被迫变更实控人的直接原因。

图片来源:公告截图

对控股股东或实控人及其一致行动人来说,当他们出现债务违约或者作为担保方陷入资金纠纷而被牵扯连带责任时,过高的股权质押比例无疑是一种隐患。

上海明伦律师事务所王智斌律师接受《每日经济新闻》记者采访时表示,在质押过程中,实际控制人应严格履行信息披露义务,以维护中小投资者的知情权。

北京大学汇丰商学院长聘副教授、汇丰金融研究院副院长李荻向《每日经济新闻》记者表示,上市公司如果突然变更实控人,意味着整个管理层会变动,相当于基本面发生了变化,这就存在所谓实控人变更风险,可能会使股价产生剧烈的波动。

那么,控股股东的股权质押是否应该设置比例限制?中国人民大学财政金融学院金融学教授郑志刚认为,上市公司要注意实控人变更的风险。对于实控人来说,可能会丧失对一个优质或者说发展前景良好的企业的控制。这种损失要比股权损失的价值更大。从公司治理的角度,在这种情况下,实控人可以设定一个相对安全的比例来质押。

图片来源:视觉中国

近日,万方发展大股东万方源因债务纠纷,被法院一审判决将其所质押股份进行变卖偿债。

万方发展公告称,截至本公告披露日,万方源持有公司无限售流通股1.166亿股,占公司总股本的37.45%。其中,万方源累计质押的股份数量为1.166股,占其所持有公司股份总额的100%,占公司总股本的37.45%。万方源累计被司法冻结的股份数量也占其所持有公司股份总额的100%。

正是由于大股东质押比例过高,公司因此将可能被动更换实控人。《每日经济新闻》记者向万方发展发去采访函,但截至发稿时公司未回复。

在市场上,股权质押是一种公司股东较为普遍的融资方式。并且,上市公司实控人或者主要股东将股权全部质押的做法也不少见。同花顺iFinD显示,截至3月15日,出质股权比例为100%的A股实控人有34位,质押比例50%以上(含50%)有298位。

王智斌向《每日经济新闻》记者表示,法律既要保护中小投资者的知情权,也要维护公司股东的财产权,股份质押是实际控制人行使其财产权的表现之一。在现有的法律体系下,如果实际控制人只是作为普通市场主体实控人,质押其股份并不存在比例限制,但在质押过程中,实际控制人应严格履行信息披露义务,以维护中小投资者的知情权。

郑志刚同样认为,股权质押是股东个人行为,需要和公司行为区隔开。在此次万方发展的事件中,因股权被强制拍卖,公司实控人被迫变更,这是大股东在股权质押过程中要承担的必要风险,或者说一种代价。对于上市公司来说,短期内可能会有一些阵痛,包括管理层和董事会成员的调整。但这些调整会在相应的法律法规下进行,长期来说没有太大的影响。

对此,李荻持有不同观点,他认为,对于股权较为分散或者没有实控人的上市公司来说,大股东质押爆仓或者被司法处置,对公司可能影响不大;但对于拥有实控人的上市公司而言,如果突然变更实控人,意味着整个管理层就会变动,相当于基本面发生了变化,这就存在所谓实控人变更风险,可能会使股价产生剧烈的波动。

值得注意的是,近期已有部分A股公司——如ST华铁(即华铁股份,SZ000976,股价1.57元,市值25.05亿元)、庚星股份(SH600753,股价7.48元,市值17.23亿元)等,控股股东股权质押比例较高,且目前都涉及股权被司法处置后,公司变更实控人的风险。

目前,监管层对大股东股权质押后的进展,已在意识地进行关注。

比如,因ST华铁控股股东及一致行动人股权质押比例达99.76%,深交所就要求公司逐笔列示质押股份融资用途、融资金额、质权人、到期日;结合控股股东资金状况、偿债能力、还款安排等说明是否存在强制平仓风险。并要求公司向市场进行充分的风险提示。

在监管与行使个人权益之间,似乎总是很难形成一种平衡。

股权质押作为股东行使个人财产支配权的一种形式,只要手续和用途依法合规,本不应该受到过多的监管干预。但是,有部分上市公司控股股东,将这种“法无禁止即自由的”自律环境用于个人牟利,从而损害上市公司和中小股民利益。

例如轰动A股的康美药业(现为ST康美,SH600518,股价1.96元,市值271.73亿元)财务造假案,实控人马兴田就曾多次通过股权质押完成套现,留给其他投资者一地鸡毛。这种情况虽然难以复现,但对于想上市套现的大股东来讲,依然有着潜在可能性。

李荻分析称,对于大股东股权质押,在学术上有三种观点:一是大股东质押股份是为公司筹资,可以帮助公司解决短期内的资金需要;第二种是大股东可能利用一些信息差,通过质押股份后定增,低价购入公司股票,或者利用股票质押所得资金从事关联交易等,对其他投资者造成一定损失;第三种是恶意质押,即大股东的质押目的就是套现,不打算履约。

那么,是否应该将大股东质押股权的比例设置一个上限,降低套现或者公司被迫变更实控人的风险?

在李荻看来,直接对大股东的股权质押比例进行限制,即限制他的财产处置权,是不太可行的,只能从信息披露和风险提示的角度再作一些完善和补充。

郑志刚亦认为,关于质押比例,其实很难说多少是合理的,因为它很大程度上是大股东的个人行为。但是,要注意实控人变更的风险。对于实控人来说,可能会丧失对一个优质或者说发展前景良好的企业的控制。这种损失要比股权损失的价值更大。在这种情况下,实控人可以设定一个相对安全的比例来质押,这种做法可能更为理性。

封面图片来源:视觉中国

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。