每经编辑|肖芮冬

政府工作报告提出“加快发展新质生产力”,全国两会特别节目《中国向新而行》走进相关公司,报道人形机器人成发展新质生产力热门领域。

人形机器人具备AI+高端制造双属性,有望开拓高端制造新模式、新业态,提升我国科技和制造综合实力。长期来看,在我国人口红利减退、劳动力成本上升、各行业加速推进人工替代的时代背景下,人形机器人必定不会仅局限于一个特定领域,而是应用于制造业、社会服务、家庭服务、养老等的众多场景,相比传统机器人具备对综合性任务的兼容度。万亿市场空间待启航,人形机器人有望成为未来经济发展的新引擎,建议关注机器人ETF(562500)、人工智能AIETF(515070)以及机床ETF(159663)。

(1)人形机器人是新质生产力的重要方向

机器人是人工智能技术与制造业实体经济深度融合的重要领域。

大力发展机器人产业已成为当前我国制造业转型升级的关键路径。回顾国内工业机器人产业发展历史,20世纪60年代末,全球工业机器人应用掀起一个高潮,1972年,中国科学院沈阳自动化研究所起草有关发展工业机器人的建议,我国开始研制自己的工业机器人;21世纪初我国工业机器人进入初步产业化阶段。2009年金融危机过后,我国制造业的压力进一步上升,比较优势受到明显削弱。一是人工成本逐年提高,老龄化社会快速形成,一线产业工人减少趋势不可逆转;二是国内外竞争日益激烈,客户定制、柔性制造、成本效率的需求不断增加。外在动力则是一系列政策措施的推动。

人形机器人在工业领域的应用主要针对场景结构化,操作非结构化。对于简单、高精度、工序简单,如焊接、搬运、切割,这类场景相对标准化,因此自动化程度高,使用工业机器人(更灵巧的手臂)即可实现替代人工降本增效,在这些场景下自动化率已逼近瓶颈。但是对于零配件多、工序复杂,需要变通+决策的场景,目前仍然大多使用人工。例如汽车总装环节,涉及多配件组装,操作非程序化;手机SMT、边框加工、组装线,涉及packing hole问题,装配、检测并行。因此,对于这类场景仍需人形机器人破局。

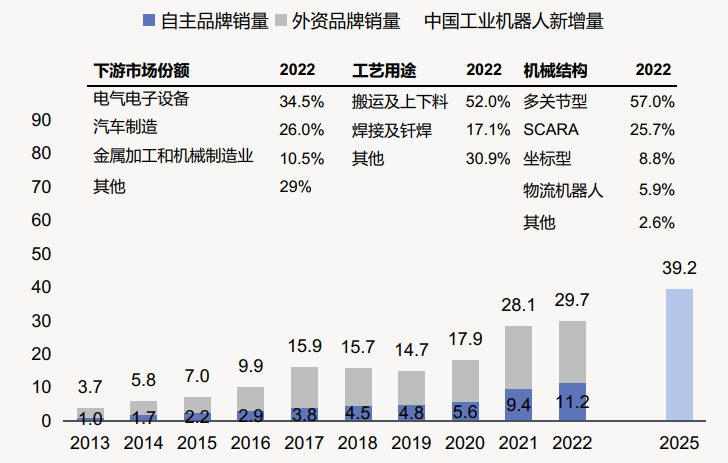

我国是全球最大的工业机器人市场。近年来,我国机器人产业发展迅猛,工业机器人装机量全球第一,制造业机器人密度达到每万名工人392台。受益于3C、光伏、锂电、汽车等高端制造业的蓬勃发展,2021-2022年我国工业机器人销量大幅提升,从2020年的不到18万台提升至2022年的28-30万台,其中三分之一的需求来自电气电子行业,26%来自汽车制造行业;同时单台价值量、操作自由度和可编程性能更高的多关节型机器人销售占比达到57%。根据MIR睿工业预测,2025年国内工业机器人销量有望达39.2万台。正如此前工信部印发的《人形机器人创新发展指导意见》中所提到的:人形机器人集成人工智能、高端制造、新材料等先进技术,有望成为继计算机、智能手机、新能源汽车后的颠覆性产品。

2024年是人形机器人发展的加速之年,受益于国家政策支持,机器人行业高速发展,劳动力减少和用工成本增加驱动机器人需求增加。高频政策强调下人形机器人发展有望加速,技术升级、产品发布及产业链验证有望持续出现,建议关注机器换人和国产替代趋势下的机器人产业链机遇。

(2)国产化替代空间广阔,国内厂商持续发力

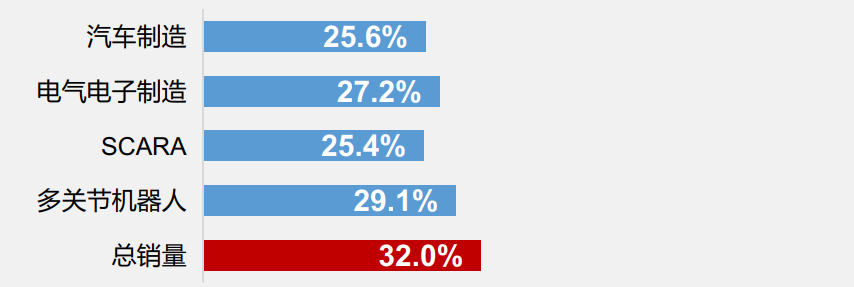

人形机器人产业化进程有望加速,关注国产替代进程。2021年我国工业机器人外资品牌依然占据主导地位,自主品牌份额为32%,同比增长0.2个百分点。在最大的下游领域电子和汽车制造行业,国产化率更低,分别为27%和25.6%。同时价值量更高的多关节机器人市场,国产化率为29%,低于平均水平,我国工业机器人国产替代和高端升级方面拥有充分空间。从零部件来看,人形机器人执行器关键零部件如丝杠、减速器、微特电机等高端领域的产品国产化率较低,特别是行星滚柱丝杠、空心杯电机、六维力矩传感器等产品在下游市场规模不算太大的背景下,此前国内大规模布局的企业较少,规模化效应不足。

同时,国内人形机器人持续发力,多家企业布局人形机器人行业。国内整机厂商优必选、智元机器人、傅利叶等相继推出人形机器人产品,同时国内外知名品牌华为、三星、小米、小鹏汽车等均陆续布局机器人赛道,将加快机器人产业化进程。以优必选为代表的国产厂商在工业应用场景落地,为未来机器人的市场需求打开了想象空间。除了工业领域,凭借人形机器人极强的环境适应能力、拟人化工作能力与人机交互亲近感,其有望被广泛应用于工业生产、办公辅助、商用服务、家务作业、居家照料、救援救灾等诸多领域。

在我国制造业转型升级大背景下,国产替代有望加速。建议关注中国人形机器人本体企业以及有望进入人形机器人赛道的其他零部件供应商。

(3)AI技术是人形机器人行业发展的核心驱动力

人形机器人为AI的重要载体,AI的突破为机器人产业持续注入发展动力。当前阻碍人形机器人商业化量产的原因包括大规模应用场景不足以及存在诸多技术问题亟待解决。一方面,应用场景直接影响机器人需求的刚性程度,目前人形机器人应用场景仍有待挖掘。另一方面,人形机器人尚处于功能相对简单、初步智能的形态。其解决路径核心仍是机器人功能和智能化水平提升,支撑机器人从封闭场景走向开放场景,从单一场景进入复杂场景。提升通用化水平是未来人形机器人行业发展的必由之路,必须依靠AI技术的进步和发展,AI技术与机器人的结合,将弥补当前机器人在智能性、易用性、经济性上的短板,有效提升机器人在各个行业的渗透率。传统的深度学习模型中,机器智能往往局限于特定场景,而在ChatGPT、PaLM为代表的AI多模态大模型的赋能下,机器人可以与真实世界进行多模态交互,从而实现“具身智能”,并拥有不断进化、跨场景应用的能力。在英伟达GTC 2024大会上,有望看到机器人领域的新变化,科技巨头持续发力,人形机器人产业将充分受益。建议关注科技企业人形机器人领域AI大模型的进展催化。

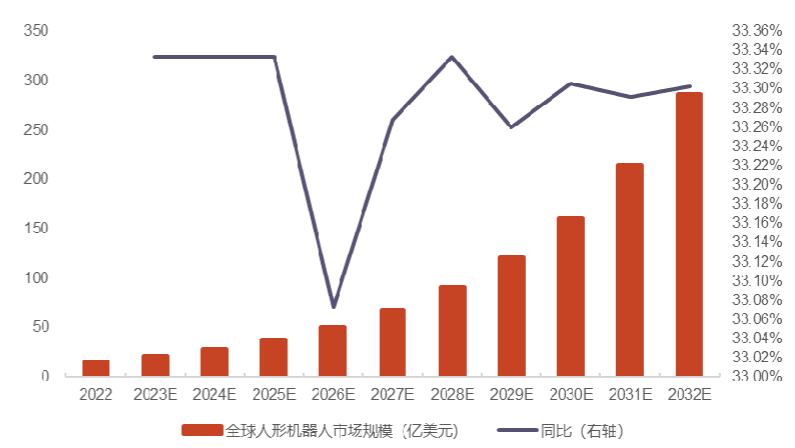

人形机器人产业化加速,或将成为下一个万亿市场。人形机器人是AI最有前景的落地方向之一,未来不仅能将人类从低级和高危行业中解放出来,提升人类生产力水平和工作效率,还可以在工业、商业、家庭、外太空探索等领域具有广阔应用场景。根据Precedence Research数据,2022年全球人形机器人市场规模约为16.2亿美元,预计到2032年,全球人形机器人的市场规模将增至286.6亿美元,2022-2032年的CAGR高达33.28%市场空间广阔。

相关产品:

1、机器人ETF(562500)及其联接基金(018344/018345):机器人ETF跟踪中证机器人指数(指数代码:H30590.CSI)选取系统方案商、数字化车间与生产线系统集成商、自动化设备制造商、自动化零部件商以及其他相关公司作为样本股,以反映机器人产业相关股票的走势。

2、人工智能AIETF(515070)及其联接基金(008585/008586):人工智能AIETF跟踪中证人工智能主题指数(指数代码:930713.CSI,指数简称:CS人工智)选取为人工智能提供基础资源、技术以及应用支持的公司中选取代表性公司作为样本股,反映人工智能主题公司的整体表现。该指数已纳入截至2018年9月30日的IOSCO金融基准原则鉴证报告范围。

3、机床ETF(159663)及其联接基金(017573/017574):中证机床指数(指数代码:931866.CSI)从沪深市场中选取50只业务涉及机床整机、及其关键零部件制造和服务的上市公司证券作为样本,以反映机床产业上市公司证券的整体表现。根据Wind一级行业分类,工业、信息技术位居指数行业权重前两位,占比分别达到68.7%和23.5%。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。