每经编辑|彭水萍

华为发布首个通信行业大模型,为人工智能再添一把火。通信ETF(515880)今日大涨超4%,2月份以来大涨超26%。

通信ETF二级市场涨跌幅(数据来源:wind,2024/2/1-2024/2/27上午收盘,过往表现不代表未来)

消息面上,2024世界移动通信大会上,华为举办了全套5.5G产品解决方案发布会,并正式发布通信行业首个大模型。据了解,该大模型的作用包括帮助通信运营商提升运维效率等。同时华为表示,2024年是5G-A商用元年。华泰证券分析指出,5.5G时期的网络带宽有望通过提升频率利用率等路径实现,从而带来无线主设备以及上游的天线、射频器件(滤波器、功率放大器等)、PCB、光模块/光器件等环节需求的增长。

中国光模块企业占据全球60%以上的市场份额,进入市场较早,先发优势显著,拿下北美订单具有高确定性,同时业绩能见度高、落地性强。通信ETF(515880)跟踪的中证全指通信设备指数中光通信权重占比达到38.06%,从全市场ETF来看占比最高。

文生视频模型Sora面世,Gemini 1.5、Chat with RTX发布、华为发布首个通信行业大模型,AI创新持续爆发,拉动核心算力环节光通信产业飞速发展。

除了Sora的发布,谷歌也发布了最新一代多模态大模型Gemini 1.5,最多可支持百万级Token的交互,可以深入理解包括文字、视频代码等海量信息;此外,英伟达也推出本地AI聊天机器人Chat with RTX,可以为本地用户个性化地生成聊天模型,用于本地文件、视频的查询以及交互需求。

当前越来越多性能强劲的模型、功能惊艳的应用正在陆续面世,AI产业商业化的脚步正在不断加速,AI产业“收入—资本开支”的良性循环也将逐步形成,此前市场对于AI投入持续性的担忧也有望缓解。光模块作为核心算力设备板块,在AI发展趋势不断明确的背景下,龙头厂商长期成长动力有望进一步明确,进而打开板块的估值空间。

长期来看,算力需求或持续超预期。OpenAI CEO Altman认为世界需要比目前人们计划更多的人工智能基础设施,包括晶圆厂产能、能源、数据中心等;建立大规模的人工智能基础设施和有弹性的供应链对于经济竞争力至关重要。

据华尔街日报消息,OpenAI正在打造全球芯片供应链,来彻底重塑全球半导体行业。Altman一直在关注AI芯片的供需问题,2018年,Altman个人投资了一家AI芯片初创公司Rain Neuromorphics,2019年,OpenAI花费5100万美元购买Rain的芯片;去年11月,Altman为一家代号为“Tigris”的芯片企业寻求数十亿美元的资金。

此外,2023年四季度,Meta、Microsoft、Google和Amazon的资本支出合计为432亿美元,同比增长9.46%,全年首次增速转正,且均上调2024年资本开支指引。AI对云巨头已经带来可观营收,海外云厂商普遍表示资本开支将继续投向算力设施。

算力侧,光模块作为数据传输的基础部件,需求首先迎来爆发。同时随着光连接高速率、大密度方向发展,2022年为800G元年,2023年迈入起步年份,2024年随着大模型厂商加速AI建设,加单意愿强烈、节奏频繁,预计将迎来爆发式增长。

同时,随着芯片速率翻倍,英伟达的B100和H200等产品将逐步标配1.6T光模块,光模块更新迭代也将加速。AI大模型开发的黄金法则Scaling Laws指出算力规模增大和升级仍是通往通用人工智能的关键。英伟达更强性能的B100有望于今年二季度推出,交换机侧升级至1.6T,且GPU和1.6T光模块配置比例约为1:2.5,光通信产业链成长性突出。

而中国光模块企业占据全球60%以上的市场份额,进入市场较早,先发优势显著,拿下北美订单具有高确定性,同时业绩能见度高、落地性强。通信ETF(515880)跟踪的中证全指通信设备指数中光通信权重占比达到38.06%,从全市场ETF来看占比最高。

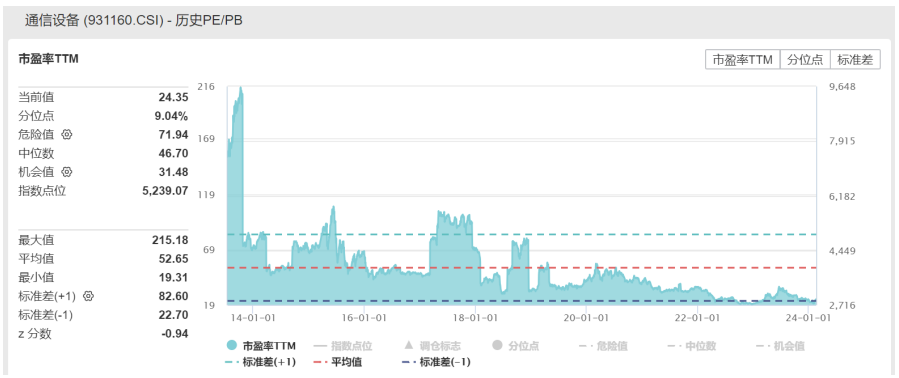

由于通信设备行业的硬件化特征,订单跟进相对市场预期滞后,业绩释放尚需时日,板块估值于2023年上半年迅速拔高,PE-TTM值一度达到35倍以上,下半年估值呈现冲高后回调。截至今天收盘行业估值24.35倍,位于历史9.04%分位,目前估值已经回落至相对合理区间,配置性价比凸显。

来源:Wind,截至2024/2/19。指数过往表现不代表未来

风险提示

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF/分级基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

封面图片来源:每经记者 杨卉 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。