◎ 日本股市的动能是否能持续下去?

每经记者|蔡鼎 每经编辑|兰素英

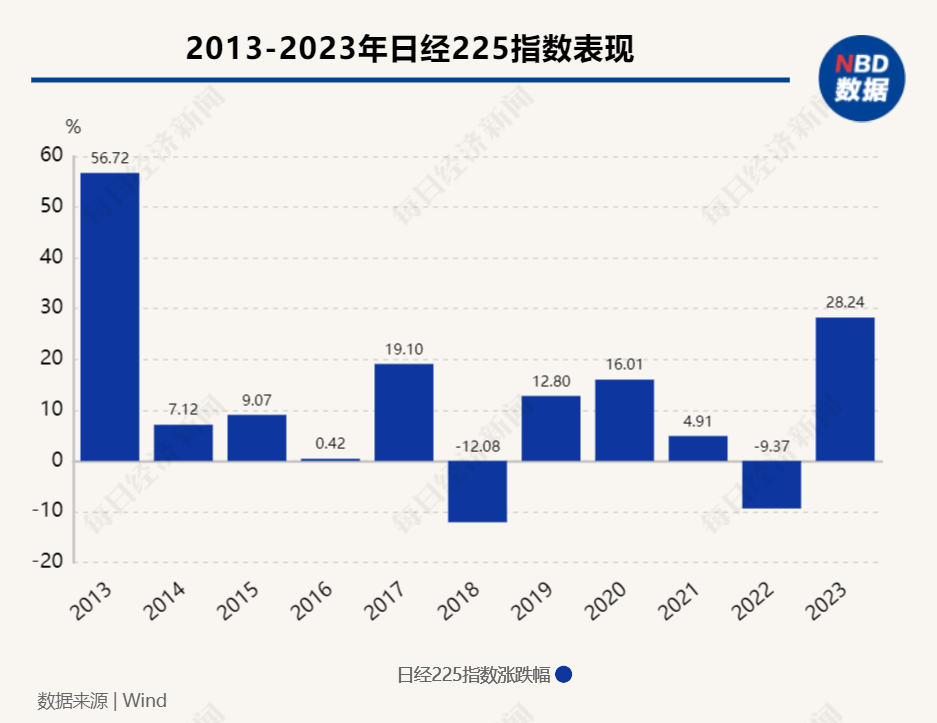

2023年,受到大型科技股反弹、人工智能概念股受到热捧等因素推动,纳斯达克全年累涨43.42%。而全球股市中仅次于纳指的便是日经225指数,全年累涨28.24%,创下其近十年的最大年度涨幅。

2024年开年以来,日本股市更是狂飙猛涨,接连突破1989年的高点,目前已突破39000点。

实际上,日本股市并不是近两年才开始涨的,而是始于2013年。上世纪90年代初,日本泡沫经济破灭后,日本股市一路下行,跌幅一度超过80%。随着安倍晋三再度出任日本首相后并射出旨在刺激日本经济增长的“三支箭”,日本股市也迎来了上涨的动力。在2013年至2023年这11年间,日本股市仅有两年出现下跌。

宏观的经济政策之外,日本企业的强劲盈利、上市企业治理改革以及日元贬值也为日本股市构筑了上涨的基调。惠誉评级(日本)企业高级主管Satoru Aoyama在发给《每日经济新闻》记者的置评邮件中称,“新冠疫情后的开放和复苏、日本和国际供应链限制的缓解以及日元贬值的影响推动了公司总营收的强劲增长。”

尽管已经突破34年来的高点,但日本股市的估值仍然相对较低,加之日本企业良好的基本面,以“股神”巴菲特为代表的外资也一头扎进了日本股市。而在外资涌入的同时,本土的散户却开始大举抛售,接下来,这些散户是否继续投资或将成为日本股市走向的关键之一。

更值得注意的是,作为安倍的“三支箭”之一,日本央行的宽松政策已经持续多年,市场预期在通胀持续回升的情况下,日本央行将在上半年终结负利率政策。这又将给日本股市带来什么样的影响呢?

2023年,日经225指数累计上涨28%,冠绝全亚洲,创过去十年来的最大年涨幅。截至发稿,日经225指数达39239.52点,创下1989年以来的历史最高值,年初至今已经上涨超18%。

实际上,日本的股市并不是最近才上涨的,这种涨势几乎持续了近10年。

上世纪90年代初,日本泡沫经济破灭后,日本股市从1989年的高点一路下行,跌幅一度超过80%。2012年末,安倍晋三再次当选日本首相,随后启动了一揽子经济刺激政策,旨在摆脱通货紧缩,实现2%的通胀目标,并提振日本经济,日本媒体和学者将其称为“安倍经济学”。具体包括:激进的宽松货币政策、灵活的财政政策,以及促进增长的结构性改革。

首先,安倍政府通过大规模的量化宽松和负利率政策,日本央行制造了日元的贬值,提高了日本出口企业的国际竞争力和盈利能力,从而推动了日本股市的上涨;其次,通过降低公司税率、放松管制、鼓励女性就业等措施,安倍政府促进了日本企业的企业治理改革,提高了企业的效率和创新能力,增强了日本股市的吸引力;最后,通过扩大日本政府养老金基金(GPIF)对日股的投资比例,安倍政府增加了日本股市的稳定性和流动性,为日本股市提供了强有力的支撑。

在“安倍经济学”的影响下,日本股市一直处于温和上涨的趋势。数据显示,从2013年到2023年,日经225指数累计上涨295.78%,同期标普500指数的累计涨幅为278.9%,道琼斯指数的累计涨幅为208.4%,德国DAX的累计涨幅为117.85%。

在这11年中,日经225指数只有2018年和2022年出现了下跌,逆转了此前20多年来的下跌横盘态势。

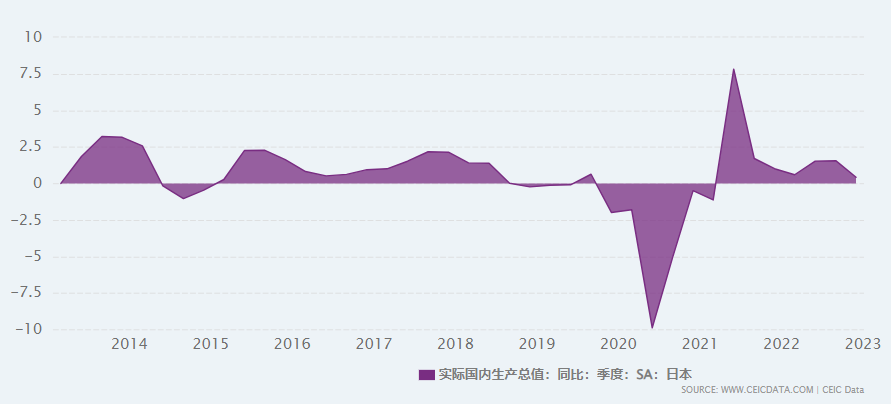

不过,《每日经济新闻》记者注意到,在安倍晋三担任首相以来的这十多年里,日本的GDP增长和日股的涨幅并不成正比。从下图可见,过去这10多年时间里,日本的季度GDP大多在0~3%区间徘徊,在2020年第二季度GDP甚至还大幅萎缩。不过,即使这一年间GDP的大起大落,也没有反映在股市上。从上图可见,2020年和2021年,日经225指数分别上涨16.01%和4.91%。

图片来源:CEIC数据库

摩根士丹利的策略师们在2月22日的一份研究报告中写道:“投资者认识到日本真正的牛市已经持续了一段时间,而且很可能还会有更大的涨幅。”该行策略师们认为,乐观的一个主要原因是日本企业盈利强劲。

根据三井住友银行日兴证券对东京证券交易所约1400家上市公司的盈利预测,截至2024年3月,日本主要上市公司的净利润预计将增长约13%,连续第三年创下纪录。高盛预期则更为乐观——该行预计日本大型企业最新季度的盈利预计将增长40%以上。

像丰田汽车这类出口商的业绩得到了强美元的有力支撑。美元对日元汇率在2022年升至32年高点后一直保持强势,日元贬值增加了丰田等跨国企业在海外赚取的收入,并增强了日本制造的产品在海外销售的价格竞争力。在超预期业绩的推动下,丰田汽车在1月23日东京股市收盘时市值达到48.7万亿日元(约合3288亿美元),超过了电信集团NTT在1987年(泡沫经济时期)创下的纪录。

惠誉评级(日本)企业高级主管Satoru Aoyama在发给《每日经济新闻》记者的置评邮件中称,“新冠疫情后的开放和复苏、日本和国际供应链限制的缓解以及日元贬值的影响推动了公司总营收的强劲增长。”一旦日元的汇率趋势逆转,即日元升值,伴随着全球经济的放缓,那么只有采取额外的成本削减措施,公司才能防止海外业务收入和EBITDA的减少。

Aoyama认为,目前处于绝对低位的日元汇率和利率都很可能会上升,这将对日本企业的自由现金流和财务灵活性产生负面的影响,但影响有限。“我们预计,受日本经济增长放缓和国内市场饱和的推动,日本企业将继续向海外扩张。如果日本以外的市场利率下降、汇率企稳,积累了现金的日本企业可能会增加投资,这可能会推高这些公司的杠杆率。”

IwaiCosmo Securities股票策略师Toshikazu Horiuchi指出,“现在的日本股市与30多年前的根本性区别在于,企业估值不像泡沫经济时期那样被高估了。”他表示,在触及历史高点后,“只要企业下个季度公布强劲的业绩,那么日股可能会再次上涨。”

同时,《每日经济新闻》记者注意到,日本交易所集团去年曾呼吁上市公司更多地关注提高股价和资本效率,以提高其对投资者的吸引力。在这一呼吁下,更多的日本上市公司开始回购股票,并提高对投资者的派息。这样的措施也取得了立竿见影的效果。例如,三菱商事在本月初宣布回购10%的流通股仅一天后,公司股价便创下历史新高。

从指数构成看,在过去的30多年中,日经225指数的构成也发生了很大的变化。该指数于1950年创立,每年更新两次,根据公司的规模和流动性增减股票。

1989年泡沫经济时期,银行和公用事业公司是日股市值最大的公司,因此在日经指数中的权重也更大。到2024年年初,日经指数约50%的权重占比为科技公司,第二权重是消费品(占比23%)。

图片来源:每经制图

在英伟达发布超预期财报后,日股科技股和半导体板块的强势上涨更是推动了日经225指数的飞跃。分析师表示,由于人工智能浪潮引发了对长期需求上升的猜测,投资者纷纷买入Advantest和东京电子(Tokyo Electron)等芯片相关公司。

图片来源:每经制图

不过需要指出的是,当前日经指数的编制方式跟其他主要的股指并不相同。该指数衡量股票的平均价格,因此股价较高的个股比股价较低的个股对指数的整体走势更具有影响力。《华尔街日报》报道对此表示,这种指数编制方式实际上是不合理的,因为股票的价格是成分股公司选择发行多少股票的任意结果。

目前,日经225指数最大的成分股是优衣库的母公司迅销(市值920亿美元),所占权重达11%,而日本市值最高的丰田汽车(3873.45亿美元)占比仅为1.4%。但如果按照其他重要股指按市值来进行权重分配的方式,那么迅销在日经225指数中的权重将低于2%,为该指数的第七大成分股。

分析认为,虽然以日经225指数为基础的期货合约的成交量远远超过以东证指数(Topix)为基础的合约,但东证指数或许是更合适的衡量指数。如果用东证指数来衡量,日股的价格仍比1989年12月的高点低8%还多。

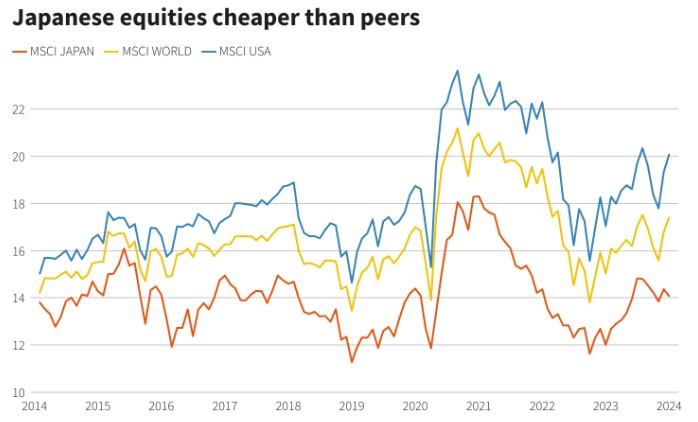

路透社报道称,即使创下34年高点,但目前日本股市的估值仍然相对较低。

根据流行的市盈率指标,MSCI日本指数未来12个月的远期市盈率仅为14.1,低于MSCI全球指数的17.4和MSCI美国指数的20.1。此外,MSCI日本指数的市净率目前仅为1.37,远低于泡沫经济破灭前的4.72。

MSCI日本指数的远期市盈率仍较低 图片来源:路透社

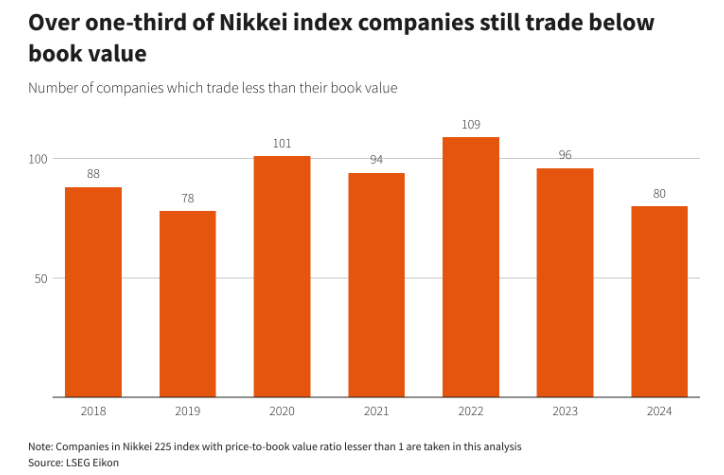

另外,LSEG(伦敦证券交易所)的数据显示,日经225指数成份股中约有33%的公司股价仍低于账面价值,而标准普尔500指数成份股的这一比例仅为3%。

图片来源:路透社

富达国际日本投资主管Miyuki Kashima表示:“从历史角度看,日本股票远期市盈率为15倍,与其他市场相比并不贵,尤其是在目前的利率水平下。更重要的是,日本股票的市净率较低,这意味着相对于公司资产负债表上的资产价值,这些股票被低估了。”

在日元持续贬值的背景下,外资也持续涌入日本股市。据彭博社,今年年初至2月22日,这些资金约占东京证券交易所成交量的2/3。单就1月份来看,外资净买入138亿美元的日股,为1982年有记录以来的第七大单月买入额。

其中,最吸引关注的便是“股神”巴菲特对日股的青睐。他在2020年建仓了日本五家主要商社的股票(分别为伊藤忠商事、丸红、三菱商事、三井物产和住友商事),并在2023年进一步增持。在近日的股东信中,巴菲特透露,多元化业务、高股息、高自由现金流、审慎增发新股是其青睐这五大商社的重要原因。他同时表示,伯克希尔将继续加码对这五家企业的投资。

对于日股后市展望,中金公司在一份报告中指出,2024年内日经指数存在突破40000点整数关口的可能性。

一方面,据《日经新闻》,截至目前,海外投资者的累计净买入仍远低于2015年的峰值。全球活跃基金仍然是对日本股市处于‘净低配’的状态,这也意味着很多增量资金仍在路上。

另一方面,日本散户的资金是否会继续流入或也将成为日本股市走向的关键之一。

彭博社数据显示,截至2023年第三季度,日本家庭持有的金融资产超过2120万亿日元(约合14万亿美元),其中52.5%为现金和存款(约合7.35万亿美元)。

在外资涌入之际,日本散户投资者正在大举获利了结。彭博社数据显示,1月中旬,日本散户投资者净减持规模达1.07万亿日元(约合72亿美元)的日股,为2013年11月以来最大减持规模。

未来,这些散户的存款是否会继续流入日股至关重要。为了刺激散户们将个人资产从储蓄转投资,日本首相岸田文雄推动的NISA改制也于2024年正式开始,在扩大免税额度的同时免税期不设限。NISA是日本政府参照英国的一种个人投资免税制度,演变为具有日本特色的小额投资免税制度。根据新NISA计划,自2024年1月1日起,定期投资制度(原本的積立NISA)和成长投资制度(原本的一般NISA)的合计免税额度扩大至360万日元,免税期不设限,使得投资期限得以延长。

而对于可能受欢迎的投资板块,《华尔街日报》分析指出,除了具有“巴菲特效应”的日本商社外,受益于低利率环境,以及需求和盈利能力提升的房地产行业也受到外资的青睐。

此外,由于日本央行的宽松政策和日元的贬值,日本保险业的投资收益有所改善,同时也能够提供稳定的股息回报,是外资的优选标的。

但中金公司在报告中同时也提示,短期内仍需留意日股回调风险。该机构称,日本经济易受外部影响,过去半个世纪当中,每次美国陷入衰退前后,日本经济也都陷入了衰退,未来如果美国经济陷入衰退,日本经济大概率同样也会被“带入”衰退。

作为“安倍经济学”的一部分,日本央行的宽松政策已经持续多年,为日本股市的上涨奠定了基调。货币政策的变化或许会给股市带来一定的变化。

花旗集团前外汇策略主管、深数宏观(DeepMacro)联合创始人兼CEO Jeffrey Young刚刚结束了对日本的数周考察,他在接受《每日经济新闻》记者的采访时指出,“市场目前预计日本央行会在4月26日或6月14日结束其负利率政策。由于日本的通胀已经回落,且日本央行的言论趋于谨慎等原因,我们预计将在6月份,甚至可能在7月份,届时日本的利率可能会升至 0%。”

2021年9月,日本的CPI同比增速开始转正,此后经历较为匀速的上升,到2023年1月达到4.3%,创40多年新高。截至2023年下半年,日本通胀已经超过日本央行2%的目标长达一年半多的时间,加上名义工资的逐渐上行,市场开始逐渐对日本摆脱通缩周期出现乐观情绪。

“早在去年10月份,市场就在推测负利率政策的结束,但5个月匆匆而过,我们还没有看到任何变化,大部分原因在于通胀仍然较低,日本央行很谨慎,且长期动态疲软。预期的推迟还归因于其他事件,包括1月份的能登半岛大地震、使日本重回衰退的2023年四季度GDP数据,以及岸田政府的政治软弱性等。”Jeffrey Young补充道。

国际货币基金组织(IMF)指出,一旦负利率政策结束,日本央行可能会逐步加息,收紧货币政策,这可能会导致日本国内流动性有所下降,借贷成本上升,经济增长放缓,通胀压力减轻。这些因素可能会削弱日本股市的盈利预期和估值水平,引发投资者的风险厌恶情绪,导致股市出现调整和波动。

另一方面,日本央行退出负利率政策也可能会推动日元升值,这可能会对日本的出口竞争力和企业利润造成一定的冲击,尤其是对出口导向型的汽车、工程机械等行业。不过,日元升值也可能会降低日本的进口成本,提高日本的国际收支状况,缓解日本的贸易摩擦压力,这可能会对日本股市产生一定的支撑作用。

目前,市场也在观察,在即将到来的春季工资谈判中,日本公司的加薪幅度是否能超过当前物价上涨的幅度,而这可能成为决定日本央行政策的关键。日本工会与大多数公司间的薪资谈判预计将于3月中旬结束。

而除了货币政策方面的因素,日本经济陷入意外的技术衰退也对日本股市的持续上涨带来了担忧。

本月早些时候公布的GDP数据显示,日本正式陷入衰退,被德国反超,从全球第三大经济体跌至第四位。在人口萎缩和劳动力刚性等结构性挑战的背景下,日本整体经济仍在与增长乏力做斗争。不过,有分析师称,他并不十分担心日本经济的阶段性疲软。随着名义工资增长加速及CPI通胀放缓,消费可能很快重拾增长。

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前核实。据此操作,风险自担。

封面图片来源:每经特约记者 郝帅 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。