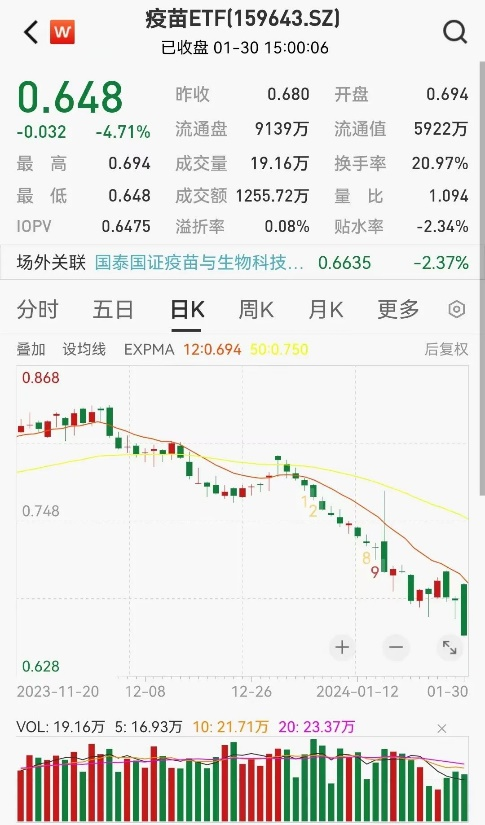

1、疫苗ETF(159643)1月30日收跌4.71%,标的指数国证疫苗与生物科技指数收跌2.57%,涨跌幅差异主要由于1月29日收盘溢价导致。疫苗企业已经有两家上市公司公布业绩预告,均预喜。其中国产带疱疫苗的公司2023年业绩预告归母净利润4.70亿—5.30亿元,同比增长158.90%-191.95%,受益于带疱疫苗放量。国内创新疫苗研发实力不断提升,目前价次最高的诺如疫苗管线由国内疫苗企业研发,并以首付款1500万美元,最高2.705亿美元价款,以及未来的特许权使用费授权海外市场。随着我国创新疫苗研发实力增强,国产替代和出海逻辑不断强化,可以持续关注疫苗ETF。

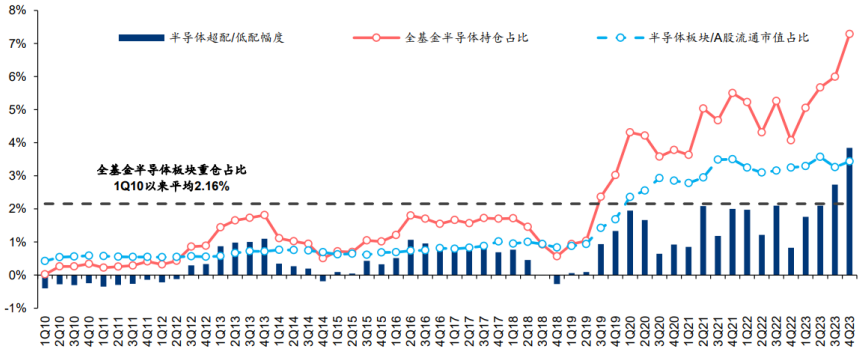

2、半导体芯片产业链大幅回调,半导体设备ETF(159516)收跌4.26%,芯片ETF(512760)收跌4.07%,集成电路ETF(159546)收跌3.86%。展望后市,AI需求扩张、下游消费电子回暖、国产替代等或构成投资主线。从公募基金23Q4持仓数据来看,半导体板块的仓位环比有所提升。下游需求侧,市场普遍看好24年行情,预计景气周期上行也将利好半导体行业。行业宏观和财务数据方面,全球半导体销售额和产量持续回升,芯片交期缩短,A股上市公司业绩预告相对亮眼。

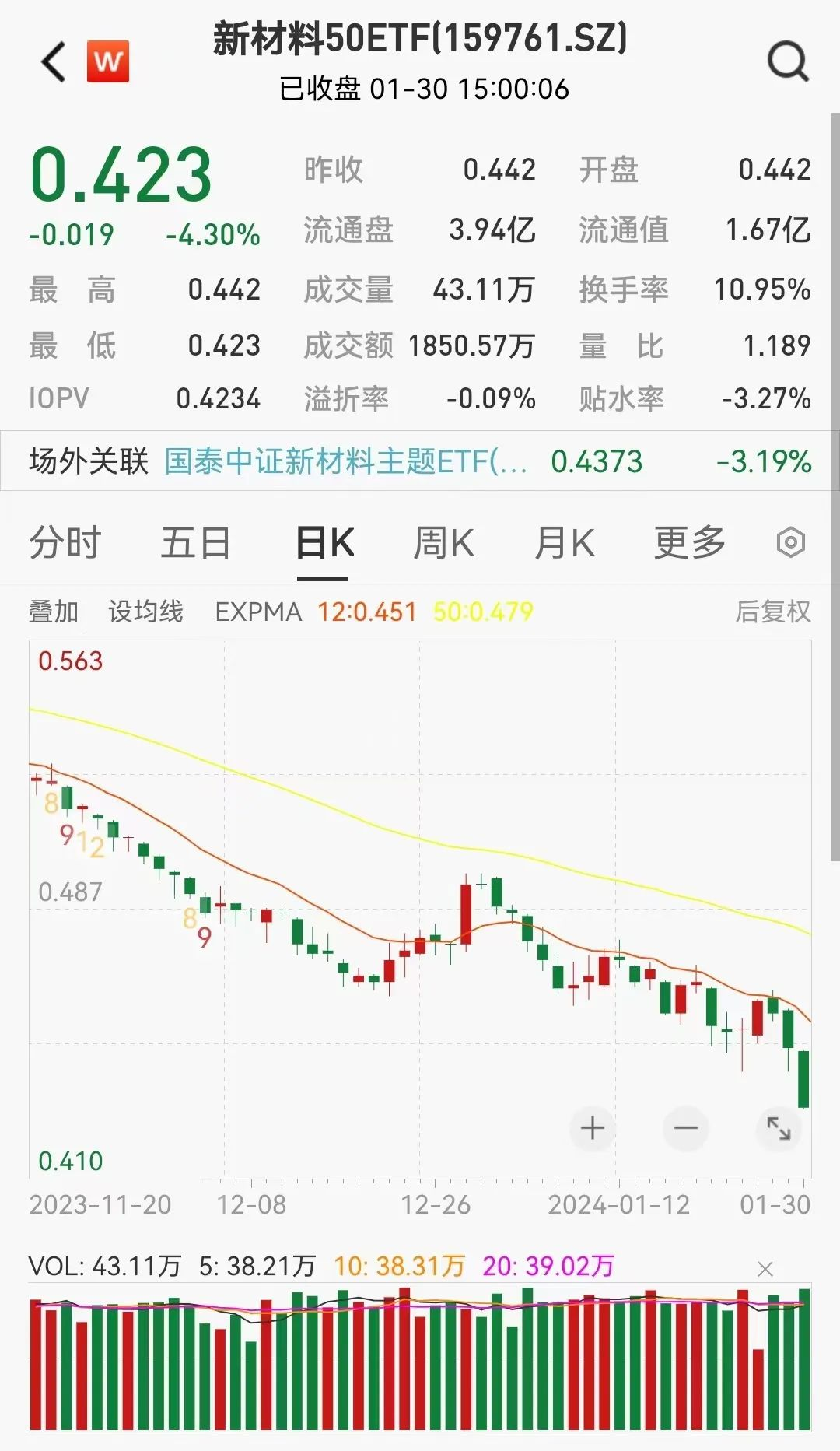

3、新材料50ETF(159761)回调4.30%,市场关注下游边际需求改善、技术迭代、国产替代和自主可控相关的投资逻辑。消费电子新材料方面,受益需求复苏和在中低端手机渗透率提升,OLED屏有望实现量价齐升。半导体新材料方面,AI持续发展所带来的算力和存储需求将持续向上游传导,利好有关标的。

每经编辑|肖芮冬

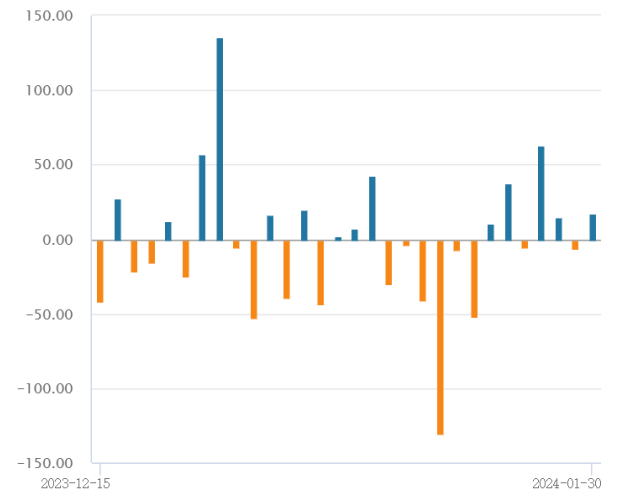

1月30日,大盘跳空低开后弱势震荡,尾盘跌幅扩大,双创指数均再创新低,创业板指2019年8月以来首次失守1600点整数位。盘面上,中字头午后回落加速指数下坠,成交量也同步大幅萎靡,场内个股连续2个交易日出现百股跌停,上海凤凰更是出现“地天地板”式尴尬过山车。

截至收盘,上证指数跌1.83%报2830.53点,深证成指跌2.4%,创业板指跌2.47%,北证50跌1.74%,万得微盘股指数跌4.1%,万得全A、万得双创均跌超2%。A股全天成交6716.2亿元,环比大幅缩量;北向资金尾盘再现加速回流,全天净买入逾17亿元。

来源:wind

疫苗ETF(159643)1月30日收跌4.71%,标的指数国证疫苗与生物科技指数收跌2.57%,涨跌幅差异主要由于1月29日收盘溢价导致。

来源:wind

疫苗企业已经有两家上市公司公布业绩预告,均预喜,基本符合市场预期,其中国产带疱疫苗的公司2023年业绩预告为收入17.6亿—18.7亿元,同比增长64.26%—74.53%;归母净利润4.70亿—5.30亿元,同比增长158.90%—191.95%。公告指出四季度单季度公司实现收入5.17亿—6.27亿元,同比增长151.2%—204.7%,主要由于公司带状疱疹疫苗快速放量。据中检院数据,截至2023年底,公司带状疱疹疫苗批签发批次达23次。

华泰证券指出中国带状疱疹疫苗市场进入大幅增长阶段,供给与销售出现大幅好转,2023年市场规模约30亿,预计2024—2026年市场增速约180%、80%、40%。因为中老年人接种池庞大且数量持续增长,60年代婴儿潮逐渐步入60岁,而且当前中国2023年50岁以上城镇人口接种率0.5%、累计渗透率0.8%,距离美国2021年年度接种率4.6%与累计渗透率18.5%存在较大差距,还有较大增长空间。

除了带疱疫苗,国内RSV疫苗市场(全球潜在百亿美元赛道)亟待开启。在2023年下半年,全球RSV疫苗和抗体市场取得显著进展,包括GSK的Arexvy疫苗、Pfizer的Abrysvo疫苗和Sanofi的Beyfortus抗体相继获批上市。2023Q3作为首个销售季度,GSK/Pfizer/Sanofi相关产品分别销售7.09亿英镑/3.75亿美元/1.37亿欧元,单季度超过10亿美元,商业化表现优异。国内多款RSV疫苗和抗体仍在研发暂时依赖进口产品。值得期待的是,国内上市公司与GSK于2023年10月8日签署了《独家经销和联合推广协议》,未来GSK的RSV疫苗在国内上市后,有望为国内RSV防控提供更可期待的前景。

国内创新疫苗研发实力不断提升,目前价次最高的诺如疫苗管线由国内疫苗企业研发,并以首付款1500万美元,最高2.705亿美元价款,以及未来的特许权使用费授权于HilleVax,公司授权HilleVax在除中国地区以外范围内对重组六价诺如病毒疫苗及其衍生物进行开发、生产与商业化。

我国疫苗市场体量及人均消费水平与发达国家相比仍存在较大差异。我国市场中如四价流感疫苗、13价肺炎结合疫苗等渗透率仍然处于较低位置,这些品种在全球销售额排名前10。随着我国创新疫苗研发实力增强,国产替代和出海逻辑不断强化,可以持续关注疫苗ETF(159643)。

1月30日半导体芯片产业链大幅回调,半导体设备ETF(159516)收跌4.26%,芯片ETF(512760)收跌4.07%,集成电路ETF(159546)收跌3.86%。展望后市,AI需求扩张、下游消费电子回暖、国产替代等或构成投资主线。

来源:wind

从公募基金23Q4持仓数据来看,据华泰证券统计,半导体板块的仓位环比有所提升,全基金持仓占比达到7.28%(QoQ+1.29pct),超配3.85%(QoQ+1.11pct),体现机构投资者看好该板块的长期发展。其中,半导体设备、芯片设计、制造等细分板块均有标的获得加仓。

来源:华泰证券

下游需求侧,市场普遍看好2024年行情,预计景气周期上行也将利好半导体行业。其中,消费电子行业需求已开启复苏,手机、PC预计2024年出货量都将有4%以上增长,AR/VR/MR也获得广泛关注;新能源车持续稳定增长,2023年12月销量同比增46.38%。搭载AI模型的手机和PC或带来更大的换机需求。

行业宏观和财务数据方面,全球半导体销售额和产量持续回升,芯片交期缩短,A股上市公司业绩预告相对亮眼。WSTS、IDC等多家机构预计受到AI需求推动和存储需求复苏,2024年半导体销售额将迎来双位数增长。

天风证券称,从集成电路产量看,11月全球集成电路产量约1,048亿块,同比增长19.1%,其中中国产量达335亿块,同比增长27.9%,回升趋势明显。

就已公布的A股半导体公司23年业绩预告来看,设备板块较为亮眼,兼具确定性和成长性,如中微公司和北方华创归母净利润分别预增45.32%-58.15%和53.44%-76.39%。“卡脖子”所带来的国产替代需求也是推动设备类公司业绩增长的重要因素。(详见《艾小军:周期反转?半导体芯片产业链如何投资?》,提及个股仅为说明行业观点,不构成投资建议)

估值方面,中证半导体材料设备主题指数当前市盈率(TTM)为31.70x,位于上市以来0%分位。感兴趣的投资者可持续关注半导体设备ETF(159516)、芯片ETF(512760)、集成电路ETF(159546)未来的投资机会。

来源:wind

1月30日新材料50ETF(159761)回调4.30%,市场关注下游边际需求改善、技术迭代、国产替代和自主可控相关的投资逻辑。

来源:wind

消费电子新材料方面,受益需求复苏和在中低端手机渗透率提升,OLED屏有望实现量价齐升。天风证券称,随着主流品牌新一代旗舰机型的热销及年终促销季的带动,面板市场需求持续旺盛,23Q4全球AMOLED智能手机面板出货约2.4亿片,同比、环比双增长,中国市场出货量首次超1亿片。国产厂商AMOLED智能手机面板市场份额进一步提升,2024年中国柔性OLED手机面板出货有望首超韩国。此外,中信证券称有消息指出,苹果Vision Pro目前使用的Micro OLED良率不高,正积极探索和中国供应商的合作伙伴关系以实现供应商多元化。

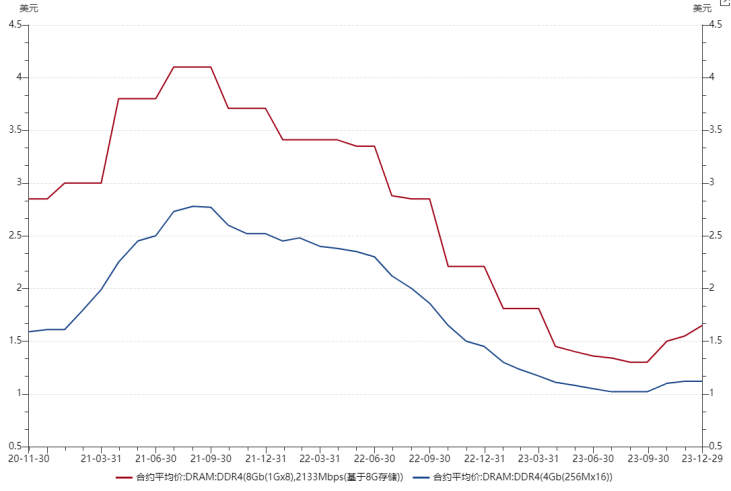

半导体新材料方面,AI持续发展所带来的算力和存储需求将持续向上游传导,利好有关标的。DRAM价格已连续2个月上涨,23年12月DDR4 8Gb批发价为每个1.70美元,环比上涨3%;4Gb为1.30美元,环比上涨4%。

来源:wind

估值方面,中证新材料主题指数当前的市盈率(TTM)为14.53x,位于上市以来0%分位。感兴趣的投资者可关注新材料50ETF(159761)未来的投资机会。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。