江南水务通过可转债转股的方式,成为江阴银行的第一大股东。这一股权变动,不仅意味着江阴银行迎来了国资系的大股东,也使得该行可转债转股率大幅提升,缓解了可转债即将到期的压力。

每经记者|刘嘉魁 每经编辑|张益铭

近日,一则银行股权变动的消息引起了市场的关注。江阴银行(002807.SZ,股价3.78元,市值87.47亿元)公告称,该行第一大股东已由民营企业江阴新锦南投资发展有限公司变更为国有控股上市企业江苏江南水务股份有限公司(以下简称江南水务)。

江南水务(601199.SH,股价5元,市值46.76亿元)通过其持有的江阴银行可转债转股的方式,一举拿下该行6.13%的股份,成为其第一大股东。这一股权变动,不仅意味着江阴银行迎来了国资系的大股东,也使得该行可转债转股率大幅提升,缓解了可转债即将到期的压力。

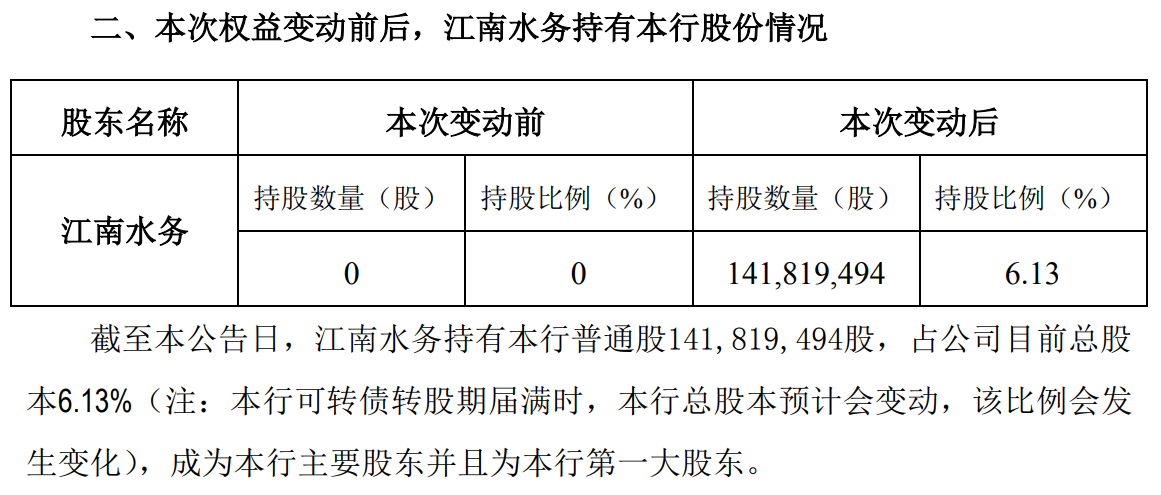

根据江阴银行1月15日晚间发布的公告,该行于当日收到江南水务出具的《详式权益变动报告书》,江南水务通过其持有的该行可转债转股的方式持有该行1.42亿股股份,占公司目前总股本6.13%,成为该行第一大股东。此次江南水务可转债转股导致其持有的可转债减少数量占江银转债发行总量的28.08%。在转股之后,江南水务持有江阴银行可转债(江银转债)的数量降为0。

图片来源:江阴银行公告

据了解,江南水务是一家国有控股上市企业,成立于2003年,注册资本9.3521亿元,其前身为成立于1966年的江阴市自来水厂,公司主要经营业务为自来水制售、排水及相关水处理业务、供水工程设计及技术咨询、水质检测、水表计量检测及对公用基础设施行业进行投资等。目前,江阴公用事业集团和公有资产公司持有江南水务的股份比例均为29.185%,并列为江南水务第一大股东。而公有资产公司直接和间接合计持有江南水务58.37%股份,为江南水务实际控制人。

江南水务成为江阴银行第一大股东早有布局。2023年11月10日,江南水务公告,董事会和股东大会同意公司使用自有资金不超过6亿元人民币购买“江银转债”并实施转股成为江阴银行的股东。

2024年1月11日,江阴银行公告收到《国家金融监督管理总局无锡监管分局关于江苏江南水务股份有限公司股东资格的批复》,核准江苏江南水务股份有限公司股东资格,同意江南水务自批复之日起六个月内增持江阴银行股票,增持完成后持有江阴银行5%到10%(不含本数)的股份。

获得监管核准后,江南水务迅速行动,将其持有的561.6万张可转债转为江阴银行A股普通股,转股股数为1.42亿股。按照公告,此次可转债转股价为3.96元/股,以“江银转债”1月15日收盘价105.87元计算,其转股溢价率超12.4%。换言之,江南水务不惜以高于市场价的价格,将手中的可转债全部转为股票,以确保成为江阴银行的第一大股东。

值得注意的是,江阴银行的股权结构在江南水务的入主后发生了较大的变化。在此之前,江阴银行的股权非常分散,大股东以民营股东为主,持股比例均不高于5%。从2023年三季报数据看,该行前十大股东中单个股东最高持股比例仅为4.18%。而在江南水务成为第一大股东之后,江阴银行迎来了国资系的大股东,这或许会对其未来的发展战略和经营模式产生一定的影响。

江阴银行是全国首批三家股份制农村商业银行之一,于2016年9月2日正式登陆深交所,成为农商行A股上市第一股。截至2023年前三季度,江阴银行资产总额达1755.84亿元,同比增长4.05%。1月15日收盘,江阴银行股价报3.73元,总市值81亿元。

经营业绩方面,江阴银行仍然保持着营收净利双增长的态势。最新财报数据显示,2023年前三季度,江阴银行营业收入达到29.78亿元,同比增长0.44%;归母净利达10.56亿元,同比增长15.15%。

资产质量方面,去年前三季度,江阴银行的不良贷款高达11.16亿元,同比增长11.37%,不良贷款率为0.98%,与2023年初持平。与此同时,该行拨备覆盖率473.17%,较年初提升3.55个百分点。关注类贷款占比1.07%,占比较半年度下降0.17个百分点。

除了通过外部引进当地国资系股东“消化”可转债,江阴银行还发动了该行高管等人员以可转债转股的方式增持。

1月5日,江阴银行发布公告称,该行部分董事、监事、高级管理人员及核心骨干人员(以下简称“增持主体”)拟通过深交所增持该行股份,增持方式为购买可转债并进行转股或以二级市场集中竞价方式购买该行股票。

据悉,本次增持计划将于2024年1月9日起6个月内实施,增持主体计划增持该行股票共计不少于1000万元人民币不高于2000万元人民币。

江阴银行的可转债转股率的提升,也是该行应对可转债即将到期的压力的一种方式。据了解,江阴银行于2018年1月26日向社会公开发行面值总额20亿元人民币的可转换公司债券(“江银转债”),期限6年。

根据江阴银行的公告,截至2024年1月12日,尚未转股的江银转债金额占江银转债发行总量的比例为59.81%。这意味着,该行还有近12亿元的可转债将在本月底到期,如果不及时转股,将面临赎回的风险。而赎回可转债,不仅会增加该行的负债,还会影响其资本充足率和杠杆率等指标。

因此,江阴银行有动力促进可转债转股,以提高其资本水平,降低财务成本,优化资产负债结构。而江南水务的溢价转股,以及董高监的增持计划,都有利于提高江阴银行的可转债转股率,缓解其可转债到期的压力。

封面图片来源:视觉中国-VCG41171297516

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。