每经记者|彭水萍 每经编辑|叶峰

2023年,于量化投资而言,是饱受争议的一年,尤其是量化私募,年内多次陷入舆论漩涡。

加上A股全年震荡寻底的大背景,公私募量化会交出怎样的年度答卷?又有哪些机构和产品能在逆境中脱颖而出,在各细分领域竞争中排名前列?我们在研究梳理12月量化基音月报之际,同步对公募量化和私募量化多头产品的年度排名进行了盘点。

公募量化方面,2023年全年取得正收益的产品占比为近16%,渤海汇金量化成长混合以近13.8%的收益拿下年度冠军,领先亚军国金量化多因子A仅0.11个百分点。

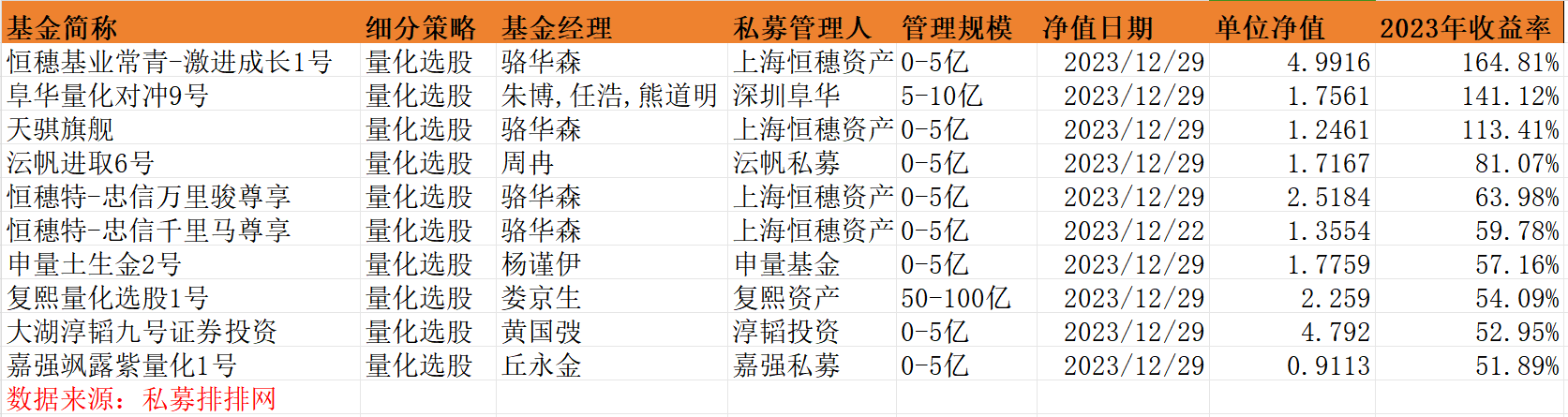

私募量化多头方面,有业绩展示的1955只产品2023年平均收益率达4.17%,正收益产品占比为66.5%;在百亿以上规模级别,信弘天禾旗下信弘前程无忧立信1号以52.65%的收益率拿下冠军,思勰投资股票量化精选2期和黑翼风行2号分别获得亚军和季军;百亿以下私募机构旗下量化多头产品中,冠亚季军产品均实现翻倍,其中上海恒穗资产旗下恒穗基业常青-激进成长1号和天骐旗舰分别大赚164.81%和113.41%,拿下冠军和季军,深圳阜华旗下阜华量化对冲9号则以141.12%的收益率位居亚军。

上周A股2023年的交易收官,公募量化12月以及2023年全年成绩单也同步出炉。

据同花顺iFind数据统计,在452只有净值披露的公募量化产品(多份额产品仅以A份额参与统计)中,12月实现正收益的产品有47只,占比为10.4%;超额表现方面,12月跑赢沪深300指数的产品有319只,占比70.58%;跑赢中证500和中证1000的产品分别为346只和427只,占比分别为76.55%和94.47%。总体而言,12月公募量化表现中规中矩,超额表现稍有起色。

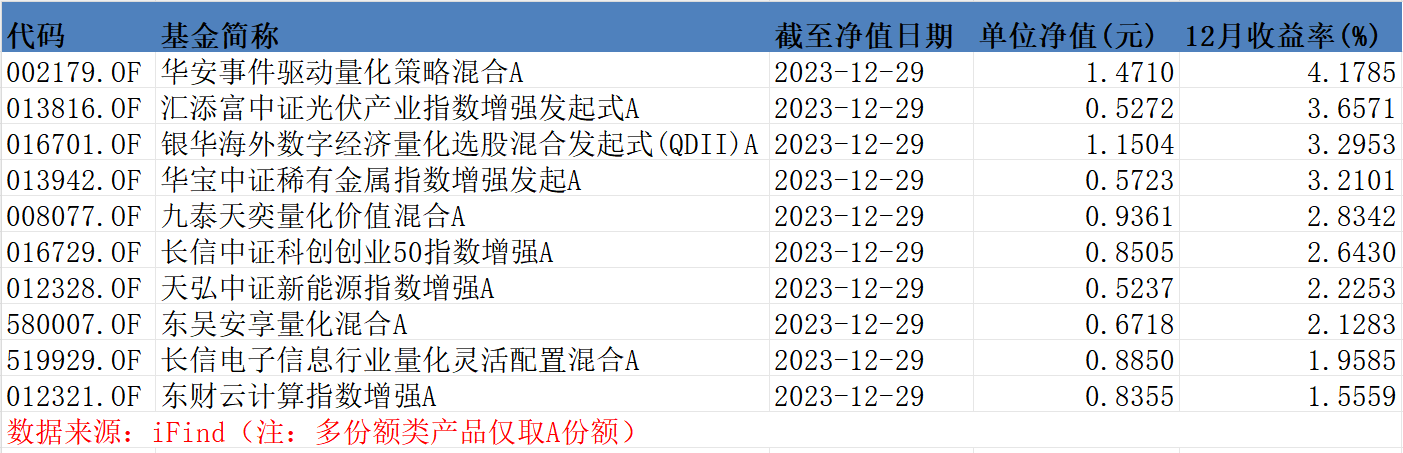

从12月头部产品来看,公募量化月度“红榜”TOP10整体收益率水平较11月明显回落。12月第一名华安事件驱动量化策略混合A仅涨4.18%,收益率甚至不及11月的第十名(4.36%)。不过12月头部产品也有一定的亮点,那就是汇添富中证光伏产业指数增强发起式A(3.66%)、天弘中证新能源指数增强A(2.23%)和东吴安享量化混合A(2.13%),这几只年度收益排名垫底的产品在12月取得显著的反弹,这与2023年底的新能源光伏赛道触底回暖不无关系。

公募量化产品2023年12月收益前10名

12月业绩“黑榜”方面,公募量化尾部产品跌幅有增无减,最大的变动是重灾区由11月份的新能源光伏赛道变成大消费板块,“黑榜”TOP10基本为食品饮料、医疗医药相关主题产品。

公募量化产品2023年12月收益后10名

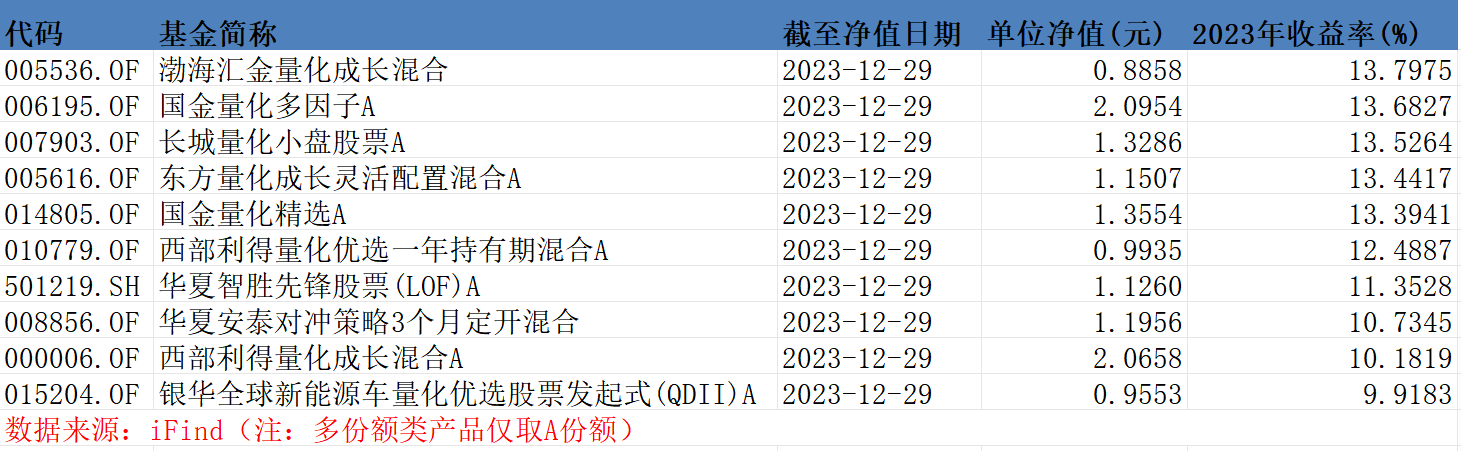

接下来,让我们重点聚焦公募量化产品2023年度成绩单。据同花顺iFind数据统计,在383只有完整净值数据披露的公募量化产品(多份额产品仅以A份额参与统计)中,2023年实现正收益的产品有61只,占比为15.93%;超额表现方面,2023年跑赢沪深300指数的产品有290只,占比75.72%;跑赢中证500和中证1000的产品分别为193只和168只,占比分别为50.39%和43.86%。

公募量化产品年度排名方面,头部阵营在收官阶段的竞争一直非常激烈,到最后也是以不到0.3个百分点的微弱差距决出冠亚季军。其中,渤海汇金量化成长混合以近13.8%的收益拿下公募量化年度冠军,领先第二名国金量化多因子A仅0.11个百分点,长城量化小盘股票A紧随其后拿下季军,前5名收益密集分布在13.39%-13.8%区间。

值得注意的是,在公募量化前5名产品中,冠军渤海汇金量化成长混合规模最小,截至2023年9月30日不到4000万元,而国金旗下两只旗舰量化产品规模排名前列,且均在2023年实现规模大增长,堪称公募量化2023年度的“无冕之王”。此外,华夏智胜先锋股票(LOF)A和西部利得量化成长混合A等规模较大的量化产品也取得10%以上收益。

公募量化产品2023年收益前10名

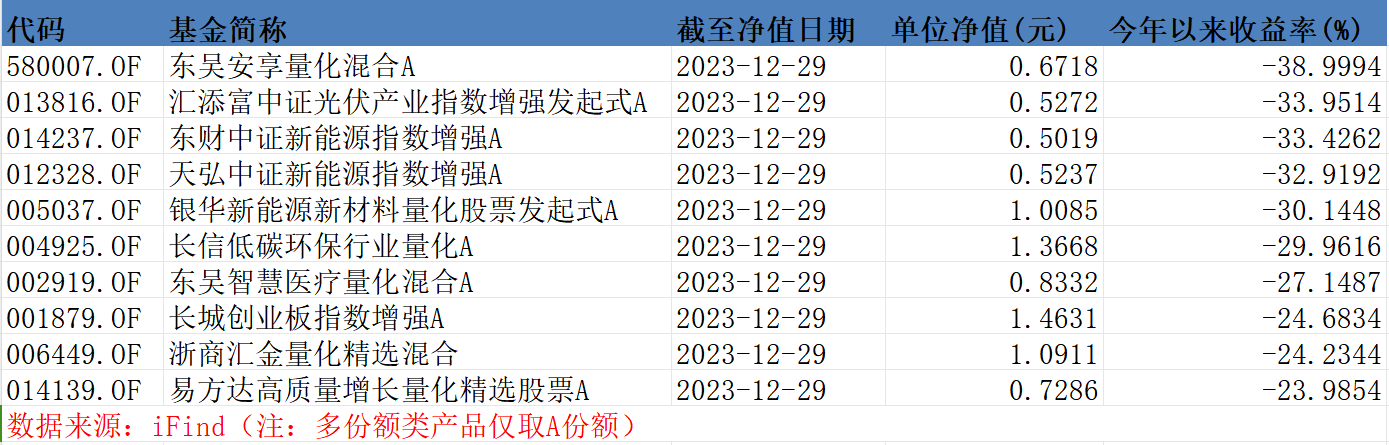

2023年全年业绩“黑榜”方面,虽然多只垫底产品凭借年底新能源光伏赛道的反弹收窄了跌幅,但对年度终极排名并未有实质性的影响。东吴安享量化混合A以近39%的跌幅结束了2023年,领跌公募量化产品;垫底的前5只产品仍旧来自新能源光伏赛道,跌幅均超30%。

公募量化产品2023年收益后10名

私募排排网1月3日数据显示,截至2023年12月29日,在有业绩展示的2454只私募量化多头产品中,近一个月实现正收益的产品仅365只,占比不到15%。其中,中证500指增和中证1000指增细分策略正收益产品占比甚至低至5.32%和5.26%,远低于前11个月的平均水平,私募量化多头产品12月的表现甚至不如同期的量化公募产品。

私募量化多头产品12月表现欠佳也体现在超额方面,1713只产品在12月取得正超额收益,占比69.8%,比全年约九成的正超额占比低了20个百分点;从细分策略来看,沪深300指增、中证500指增、中证1000指增和量化选股策略的正超额占比分别为51.18%、78.42%、97.37%和60.85%,仅中证1000指增策略因基准指数跌幅大而取得较大的正超额占比。

12月量化私募头部产品表现同样呈现弱势,在百亿级规模量化私募中,旗下量化多头策略产品12月超额收益排名前十的产品,超额收益率也仅在2.6%-3.8%区间内,绝对收益表现则更差。

相比12月单月的表现,投资者可能更关注私募2023年全年的业绩,因此本文将更多聚焦私募量化多头产品的年度排名战。

首先,来整体预览一下私募量化多头产品的2023年度成绩单。据私募排排网统计数据,有业绩展示的1955只私募量化多头产品2023年平均收益率达4.17%,虽然相较前11个月平均收益率有明显下滑,但与公募量化或主观产品普遍亏损相比,私募量化多头产品整体呈现出较强的“赚钱效应”。

2023年,有1300只私募量化多头产品取得正收益,占比66.5%;从细分策略来看,227只中证1000指增产品2023年平均收益达8.57%,该策略正收益产品占比也高达90.31%,也是唯一正收益占比超九成的细分策略;沪深300指增、中证500指增和量化选股策略的正收益产品占比分别为25.93%、75.41%和62.03%,均相较11月底有所下滑。

超额表现方面,1955只私募量化多头产品2023年平均超额收益为14.64%,其中表现最好的细分策略是量化选股策略,平均超额收益达16.92%,而中证1000指增产品平均超额收益也达15.88%。1752只私募量化多头产品2023年实现正超额,占比接近九成,整体超额表现优异,其中,中证500指增和中证1000指增细分策略正超额占比分别超95%和97%。

最后,我们以百亿规模为分界线,分别盘点私募量化多头产品的年度前十。

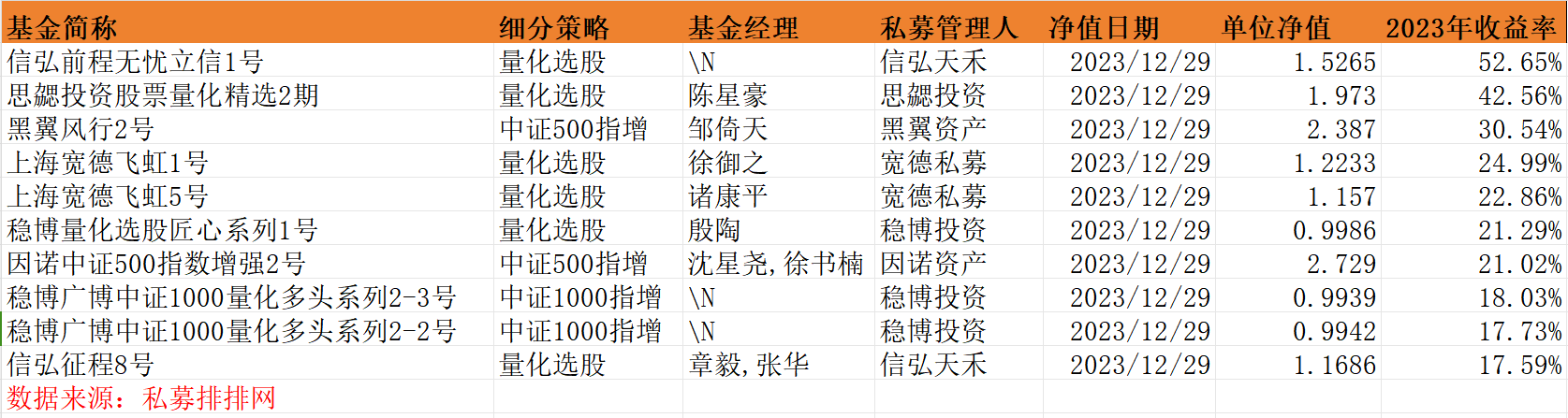

2023年收益靠前的百亿量化私募旗下量化多头产品(有业绩展示)

首先看百亿规模以上私募旗下的量化多头产品,截至2024年1月3日已披露2023年全年业绩数据的产品中,信弘天禾旗下信弘前程无忧立信1号以52.65%的收益率拿下该级别冠军,私募排排网信息显示,该产品于2023年4月成立,此后8个月均取得正超额收益,表现强中带稳。此外,信弘天禾旗下信弘征程8号也进入TOP10。

图片来源:私募排排网截图

百亿私募量化多头产品亚军为思勰投资股票量化精选2期,该产品2023年大涨42.56%,且除12月微跌0.3%之外,产品每个月均取得正收益。

图片来源:私募排排网截图

黑翼资产旗下黑翼风行2号稳步跟进,拿下百亿量化年度季军;宽德私募旗下上海宽德飞虹1号和上海宽德飞虹5号分别涨24.99%和22.86%,最终排名第四、第五;此外,稳博投资旗下3只量化多头产品进入TOP10,因诺资产有1只产品也入围前十。

细分策略方面,2023年百亿量化私募产品业绩TOP10以量化选股策略为主,多达6只;中证500指增和中证1000指增产品各有2只。

再看百亿规模以下私募旗下量化多头产品,2023年业绩“红榜”TOP10产品整体收益率水平相对更高,冠亚季军均实现翻倍。

2023年收益靠前的百亿以下量化私募旗下量化多头产品(有业绩展示)

其中,恒穗基业常青-激进成长1号以164.81%的收益率夺冠,产品管理人是上海恒穗资产,管理规模5亿元以下,基金经理为骆华森。此外,该私募旗下还有3只产品进入前十,其中天骐旗舰也以113.41%的翻倍收益获得季军。

从恒穗基业常青-激进成长1号2023年各月表现来看,该产品在风格方面确实“人如其名”——激进成长,有3月大涨53.07%的爆款表现,也有10月大跌24.43%的深度回撤,11月又大涨39.75%,一举坐稳年度冠军宝座。

百亿规模以下私募旗下量化多头产品的亚军,则被深圳阜华旗下阜华量化对冲9号拿下,该产品2023年收益率也达到141.12%。此外,沄帆私募旗下沄帆进取6号获得第4名,年度收益达81.07%;申量基金、复熙资产、淳韬投资和嘉强私募各有1只产品入围前十,收益率均超50%;值得一提的是,百亿以下私募量化多业绩TOP10产品所在机构,除复熙资产管理规模在50亿元以上外,其余机构管理规模均小于10亿元,取得较高收益在一定程度上也体现了小规模量化私募的灵活性。

封面图片来源:视觉中国-VCG211300009285

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。