每经编辑|肖芮冬

公元14世纪,西班牙、葡萄牙掀起了一场全球性的航海运动,探险家们为了寻找新的贸易路线和财富远渡重洋,黄金在其中起到了不可或缺的作用,不论是资助开支还是作为交换货物的等价物,黄金都扮演着重要的角色。

1717年,英国进入“金本位”时代;1816年,英国议会通过了《金本位制法案》,但直至1944年布雷顿森林体系建立,黄金的货币地位不断弱化,美国强势崛起,全球进入了以美元为主要交易货币的时代。

美元周期下,黄金浪潮如何演绎?和大家聊聊“美元周期下的黄金浪潮”。

马克思在讲到货币起源时说:“金银天然不是货币,但货币天然是金银。”虽然我们早已进入信用货币时代,但潜意识里,依旧把黄金作为价值度量和贮藏的手段,那么黄金的保值增值能力如何呢?

举个例子

1000年前,1两黄金约38g,相当于十担粮食,可供社会最底层贫困居民生活2年半到3年;如今黄金克价450元左右,2021年农村低保为6000元/年,1两黄金与低保居民生活2年半至3年的成本接近。黄金在1000年后的购买力可以说是没有下降的。这也是黄金的独特之处。

由于黄金交易主要由美元计价,因此投资者常用美元来衡量金价强弱。我们经常听到,黄金价格与美元走势呈现反向的关系,也就是“跷跷板”的效应,为什么会这样呢?

假设世界上只有三种货币:美元、黄金和其他货币(可以是欧元、英镑),我们知道这个“三角形”中任意两边的汇率,就可以算出第三条边的汇率,假设1单位黄金可以兑换100个其他货币,1美元可以兑换1个其他货币,那么1单位黄金就可以兑换100美元。如果美元兑换其他货币的能力减弱,那么黄金就可以兑换更多的美元,意味着金价上涨。我们通常把美元和其他货币之间的汇率称为“美元指数”,衡量美元对一揽子货币的汇率变化。

所谓的跷跷板,是指金价和美元指数在历史上呈现近似“负相关”。但从走势图可以看出,金价也不完全是和美元指数呈现完全负相关,因为金价还受到其他因素的影响,包括货币政策、经济基本面的情况以及投资者的避险情绪等,因此预测金价往往很难做到百分百准确。

回顾历史,黄金价格经历过四次显著上涨周期:

上世纪70年代,抗通胀需求和经济衰退预期共同推高金价;80年代中期,美元大幅贬值,降息和相对稳定的通胀预期带来实际利率预期快速回落,金价上涨。21世纪初始,全球金融危机后实际利率预期整体下行,带来黄金长达10年的牛市。近年来,地缘政治风险频发,新冠疫情在全球开启了史诗级货币宽松。经济不确定性、供应链冲击下通胀预期抬升,将实际利率推至负区间,黄金价格也到了历史高位。

人们常说的“美元潮汐”,指的是美元在全世界的流入流出,形成的客观性的经济活动规律。主要包括几个阶段:

1 起初,美联储降低利率并增加货币供应,美元流向世界各地;

2 而后,各地通过低利率和充裕的美元推动,开始出现泡沫迹象;

3 为了抑制通胀,美联储开始提高利率并减少货币供应,美元升值并回流美国;

4 最后,各国受到高利率和美元短缺的冲击,出现崩盘风险或陷入金融危机。

历次“美元潮汐”中受到更大影响的往往是发展中国家。这样的周期规律,提醒我们既要把握经济繁荣时期的机遇,也要防范萧条时期的风险。

2022年以来,全球央行加快了对黄金储备的购入规模,中国人民银行也大幅增加了黄金资产的购买,截至今年6月末黄金持有量已经达到353亿元。

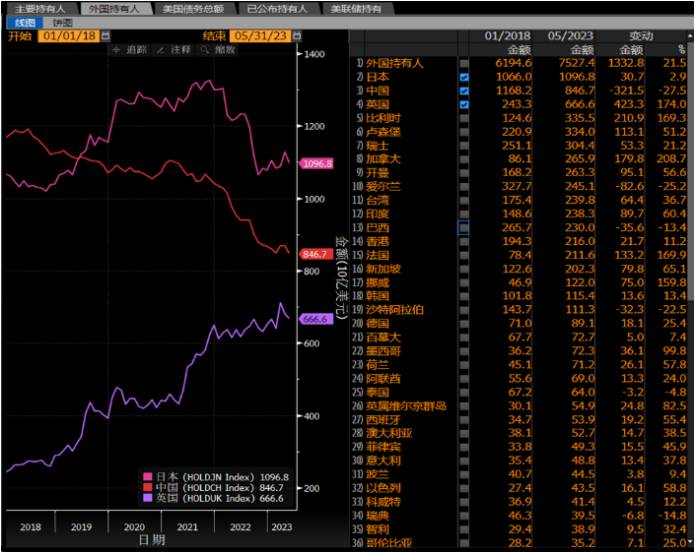

以中国为代表的央行增持黄金的背后是对美债的减持,以完成从美元外储策略向多元外储策略的转变。减持美元资产的同时需要寻找替代品,而黄金自然成为最佳选择。

一来,相对于其他主权货币,在地缘摩擦频繁化、财政纪律弱化的全球宏观背景下,黄金硬通货的属性得以凸显。二来,增持黄金亦能增信人民币信用,巩固人民币在国际经贸中的地位。全球央行的购金行为,正在打破过去20年由美国实际利率预期主导的金价走势。

也许有人问,黄金价格上涨与我们有什么关系?

其实金价背后反映的是全世界商品价格的演变,如果金价上涨,那么从矿石、原油、化工原料到粮食价格都会同步上涨,到来的将是大通胀。作为这个时代的特征,“去美元化”只会是一个长期且不可逆转的趋势。“浪潮”中的黄金,将继续扮演着关键的角色,见证和平衡着世界的不确定性和变动。

未来黄金行情怎么看?

从最新的市场预期来看,美联储本轮的加息周期已经完成,未来可能会进入到降息周期当中。从事件性的一些因素来看,今年也经历了很多突发事件的催化,包括像上半年的美国硅谷银行的事件、下半年一些地缘冲突的事件等,都会催化金价的行情。

后续来看,黄金作为无政治风险、抗危机能力强且具备长期价值贮存功能的资产,在目前全球经济下行、地缘政治风险仍存的背景下,可能仍会受到投资者青睐。

看好黄金板块,该如何布局?

敲黑板!

对于黄金板块感兴趣的投资者,可以关注黄金基金ETF(518800)哦!底层持仓是去买上海黄金交易所的黄金现货合约,和金价的拟合程度是比较高的。另外,它也可以通过融资、融券去实现杠杆、双向交易的功能。黄金基金ETF还可以做场内的T+0交易,资金的使用效率也比较高。

封面图片来源:视觉中国-VCG41N166090474

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。