◎对此次并购,宝钢股份表示,为挖掘北方区域协同潜力,提升北方市场影响力,同时分享投资收益、获得稳定投资回报,宝钢股份以107.03亿元现金收购山钢日照48.6139%股权。

每经记者|赵李南 每经编辑|张海妮

12月8日,宝钢股份(SH600019,股价6.11元,市值1352亿元)公告称,拟以107.03亿元现金收购山东钢铁集团有限公司(以下简称山钢集团)持有的山东钢铁集团日照有限公司(以下简称山钢日照)48.6139%股权。

宝钢股份表示,本次交易既是中国宝武服务国家战略,践行央企基础功能保障作用,沿江沿海“弯弓搭箭”战略布局,支持山东深化新旧动能转换的重要实践,更是中国宝武、宝钢股份做强、做优钢铁主业,实现优质钢铁基地强强联合的具体体现。

2009年2月,为落实山东省政府关于调整钢铁产业布局结构,建设日照钢铁精品基地的战略部署,山钢集团决定投资3000万元在日照设立山钢日照,并得到山东省国资委的同意批复。

2015年8月,山钢日照股东会决议同意新股东山东钢铁(SH600022,股价1.41元,市值151亿元)投资66.91亿元,同时通过公司章程修正案。该事项已经山东省国资委批复。本次增资完成后,山钢集团持有49%的股权,山东钢铁持有51%的股权。随后,山钢日照也引进过其他股东。

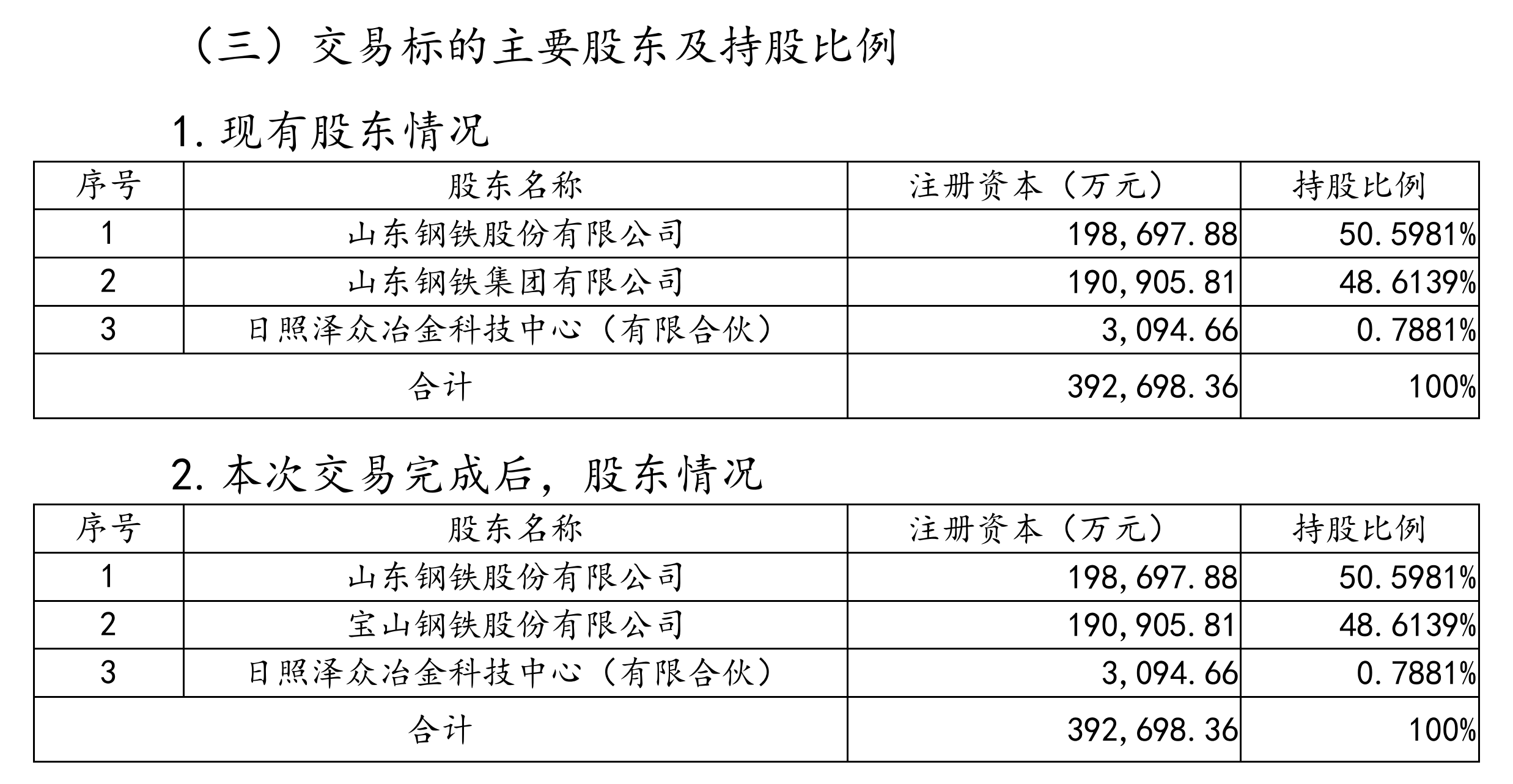

目前,山东钢铁、山钢集团和日照泽众冶金科技中心(有限合伙)分别拥有山钢日照50.5981%、48.6139%和0.7881%的股权。

对此次并购,宝钢股份表示,为挖掘北方区域协同潜力,提升北方市场影响力,同时分享投资收益、获得稳定投资回报,宝钢股份以107.03亿元现金收购山钢日照48.6139%股权。

如上述转让完成,宝钢股份将持有山钢日照48.6139%股权,但山钢日照仍然由山东钢铁所控制,纳入山东钢铁的合并报表范围。

宝钢股份表示,山东钢铁及日照泽众冶金科技中心(有限合伙)作为山钢日照的现有股东,享有优先购买权,须履行放弃行使优先购买权相关审批程序;山东钢铁因构成关联交易,按审批权限应提交其股东大会审议。

宝钢股份称:“公司针对项目所处的环境、现状及未来发展,从战略、法律、市场、财务及运营五个方面对可能存在的风险发生的可能性和影响程度,进行了综合评估和预判,并制定了相应的风险应对措施。公司在项目实施过程中,将不断完善风险防控举措并加强落实,降低投资风险。”

截至2022年12月31日,山钢日照总资产为395.67亿元,净资产为200.08亿元;2022年,山钢日照累计实现营业收入422.39亿元,净利润为17.23亿元。

根据中联资产评估集团有限公司出具的资产评估报告,截至评估基准日2022年12月31日,山钢日照全部股东权益评估值为235.67亿元。

上述评估增值率约为18%。值得注意的是,资本市场对山东钢铁整体给出的估值较低,截至12月8日,山东钢铁的市净率约为0.7倍。

据山东钢铁公告,对山钢日照的评估选用了资产基础法评估结果作为最终评估结论。对于没有采用收益法,评估报告称,收益预测是基于评估基准日市场状况对未来收益情况的预测,目前钢铁行业价格处于低位,未来价格变动具有较大的不确定性,导致收益法评估结果具有很大的不确定性。钢铁行业的周期性波动,对收益法评估结果有较大影响,导致难以客观反映企业价值。

2023年6月,山钢日照对2022年的利润实施分红15.51亿元。双方约定的交易价格系在评估价值基础上扣除了该部分分红。因此,山钢日照48.6139%股权作价约107亿元。

截至2023年9月30日,山钢日照总资产为391.75亿元,净资产为189.90亿元;今年前三季度,山钢日照累计实现营业收入263.46亿元,净利润为5.28亿元。

山东钢铁表示,本次公司放弃优先购买权系公司基于自身发展定位及战略经营规划的整体考虑而作出,不会对公司生产经营活动造成不利影响。本次放弃优先购买权后,公司享有山钢日照的权益不会发生变化,公司合并报表范围不会发生变更。

“本次山钢日照股权受让方宝钢股份系全球领先的现代化钢铁企业,具有丰富的钢铁产业经营管理经验,将对山钢日照未来经营管理产生积极影响,符合公司战略投资规划及长远利益。”山东钢铁表示。

封面图片来源:每经记者 夏冰 摄(资料图)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。