1、12月4日早间CXO龙头药明生物更新了更新业绩展望,大幅下调今年业绩预期,是医药板块下跌的主要原因。不过随着加息预期结束,医药投融资或将改善。长期国内CXO公司承接海外产能转移的趋势不变。底部区域依然可以持续关注生物医药ETF(512290)、医疗ETF(159828)、疫苗ETF(159643)、创新药沪深港ETF(517110)等标的。

2、有色板块12月4日的大涨则是主要由于金价的攀升。美国通胀降温趋势逐步得到确认,叠加经济下行预期升温,进一步巩固了市场对于美联储停止加息后转向边际宽松的预期,为金价上行带来较强驱动力。感兴趣的小伙伴可以关注有色60ETF(159881)、矿业ETF(561330)和黄金基金ETF(518800)的投资机会。

3、国有企业改革持续深化,将有助于破除长期制约国有企业发展的体制机制弊端,提升资产收益率和核心竞争力,促进高质量发展。经过近几年快速发展,军工行业技术日益成熟,产能迅速提升,供应体系不断完善。随着行业边际逐步改善,且估值具备吸引力,资金有望重新流入,可以关注军工ETF(512660)的低位布局机会。

4、今年以来电影行业稳步恢复,影片类型、定档自由度、类型片上映数量均呈改善趋势,明年电影大盘仍有进一步恢复空间。目前微短剧板块仍然处于早期发展阶段,因为制作成本低、制作周期短,吸引众多玩家参与,产业链或将持续高景气。影视ETF(516620)、游戏ETF(516010)经过前期回调之后有一定配置价值,可继续关注。

每经编辑|肖芮冬

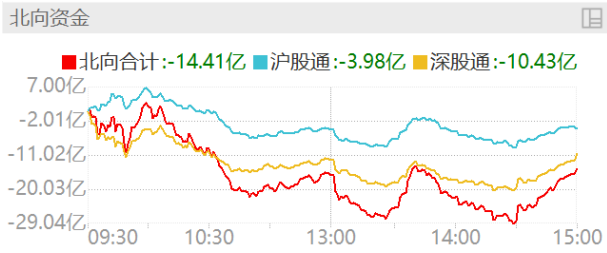

12月4日三大指数全天弱势整理,CXO大跌引发医药板块调整。上证指数收跌0.29%报3022.91点,创业板指跌0.9%。市场成交额8591亿元,较上个交易日基本持平;北向资金实际净卖出14.41亿元。

来源:Wind

12月4日早间,CXO龙头药明生物更新了更新业绩展望,大幅下调今年业绩预期,将今年全年收入增速从30%下调至10%,其中非新冠业务增速指引从60%下调至36%。药明生物港股在盘中跌破20%之后暂停交易,A股CXO公司也纷纷跟跌,是医药板块下跌的主要原因。

来源:Wind

具体来看,生物技术融资放缓带来的短暂影响,导致今年新增项目比去年明显下降。公司药物开发业务端收入增速低于预期,比去年减少40个新项目,意味着减少约3亿美元收入。生产端收入下降主要由于3个来自大药企的重磅药延期,影响约1亿美元收入。

整体而言,由于新冠大订单交付带来同期高基数,以及全球投融资波动带来需求端扰动,前三季度CXO板块表观收入增长放缓,股价调整也反映了市场预期。

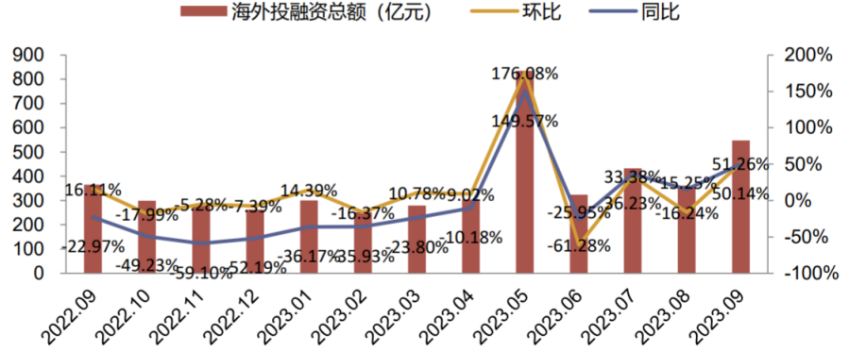

不过随着加息预期结束,医药投融资或将改善,据药智网统计,2023年9月海外投融资总额约545.64亿元,同比上涨50.14%,环比上涨51.26%;1-9月海外投融资总额约3622.07亿元,同比上涨9.05%。

来源:财通证券、药智网

从药明生物的表态来看,2023年新签订单累计30亿美元合同,是公司历史上年度新签合同最好的年份,预计将于2024年实现盈亏平衡,较此前预期提前一年。长期来看,国内CXO公司近些年持续培养人才,存在明显的人力、物力成本优势,承接海外产能转移的趋势不变。

医药板块政策端也延续回暖,第四批国家组织高值医用耗材集采11月30日在天津开标,并产生拟中选结果。降幅方面,人工晶体类耗材平均降价60%,运动医学类耗材平均降价74%,整体平均降价70%左右,相比之前三批高值耗材国采80%以上平均降幅,本次降价较为温和。本次集采共128家企业参与,126家拟中选,中选率98%。

耗材国采从第一批进行到第四批,国产企业更趋于理性,不再追求超低价。人工晶体、运动医学类市场国产替代空间较大,产品矩阵布局完善、研发能力突出的企业有望凭借本次国采实现以价换量,打开业绩成长空间。

从板块的三季报情况看,业绩相对稳健,且指数估值向上修复空间较大,当前布局性价比显著,底部区域依然可以持续关注生物医药ETF(512290)、医疗ETF(159828)、疫苗ETF(159643)、创新药沪深港ETF(517110)等标的。

有色板块12月4日的大涨则是主要由于金价的攀升。芝商所最新数据显示,市场预期美国2023年12月暂停加息的概率为100%;2024年3月或5月会议上降息的概率均超70%,2024年美债收益率预计将继续下跌,利好黄金价格走强。

来源:Wind

美国通胀降温趋势逐步得到确认,叠加经济下行预期升温,进一步巩固了市场对于美联储停止加息后转向边际宽松的预期,为金价上行带来较强驱动力。

而中远期看,黄金替代美债逻辑下国际金价仍有较大向上弹性;全球央行增持黄金预计延续,非投机头寸增配支撑黄金实际需求,长期看金价将继续受益于美联储降息空间与避险的双重逻辑。

来源:Wind

基本金属方面,中美工业周期处于底部,铜铝等金属商品价格未来整体上行空间或大于下行风险;另一方面,供需格局优化导致铜铝基本面始终呈紧平衡状态,也为铜铝商品的坚挺态势奠定了基础。感兴趣的小伙伴可以关注有色60ETF(159881)、矿业ETF(561330)和黄金基金ETF(518800)的投资机会。

军工ETF(512660)12月4日表现不错,收涨0.61%。

来源:Wind

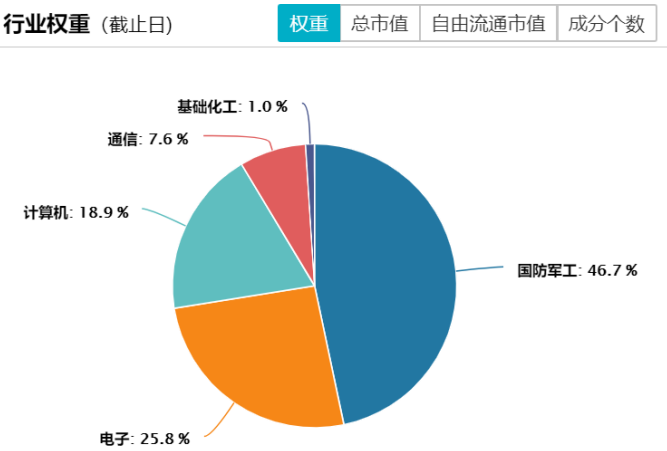

消息面上,12月1日,中国国新宣布增持中证国新央企科技类指数基金,并将在未来继续增持。目前,中证国新央企科技引领指数成分股共计50只,分布于国防军工、电子、计算机、通信等板块中,其中国防军工股入选19只股票,权重占比46.7%,为占比最高的行业。

来源:Wind

今年,军工央国企围绕所属上市公司的资产整合和重组节奏明显加快。国有企业改革持续深化,将有助于破除长期制约国有企业发展的体制机制弊端,提升资产收益率和核心竞争力,促进高质量发展。此外,10月下旬以来,部分公司披露了订单进展情况,出现了提速的迹象。

经过近几年快速发展,军工行业技术日益成熟,产能迅速提升,供应体系不断完善。另一方面,军品价格、增值税、订单等诸多问题客观上仍影响着市场信心。但在我国发展到当前所处的历程阶段和面临的国际环境背景下,军工行业发展终将再次回归良性轨道。

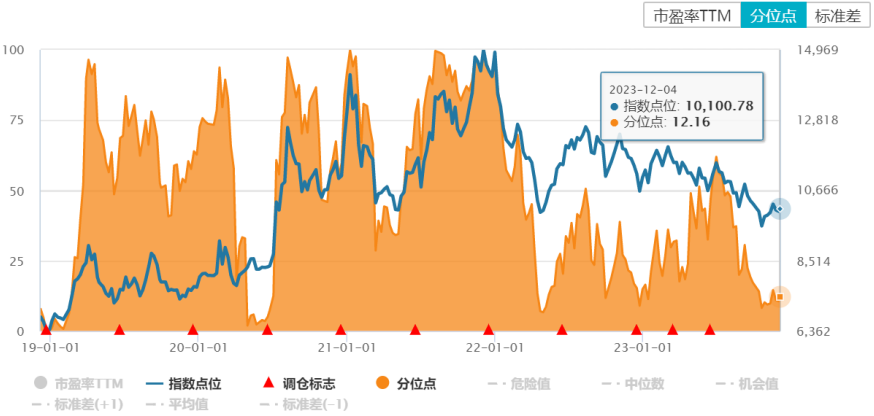

军工板块目前估值处于历史低位,公募基金持仓近几个月持续下降。随着行业边际逐步改善,且估值具备吸引力,资金有望重新流入军工行业。可以关注军工ETF(512660)的低位布局机会。

来源:Wind

影视ETF(516620)在上周五大幅上涨5%后延续强势,12月4日收涨1.20%。

来源:Wind

近期两部高话题影片上映带动电影大盘边际恢复,《我本是高山》多次登上热搜,悬疑片《涉过愤怒的海》为国庆档后第二部票房预测超5亿影片。今年以来电影行业稳步恢复,影片类型、定档自由度、类型片上映数量均呈改善趋势,明年电影大盘仍有进一步恢复空间。

根据艾媒数据中心数据,2020年微短剧市场规模仅为9.4亿元,2023年将达到373亿元,复合增长率达到241.36%。艾媒咨询同时预测,2027年微短剧市场规模将达到1006.8亿元,2023-2027年复合增长率将达到28.10%。目前板块仍然处于早期阶段,因为制作成本低、制作周期短,进入壁垒较低,吸引众多玩家参与,产业链或将持续高景气。

(

来源:Wind、艾媒咨询、国联证券研究所

近日,AI视频生成应用Pika获得较高关注度,该产品所属公司在美国已经通过3轮融资获得了5500万美元投资,该应用可以生成和编辑3D动画,动漫,和电影等多种风格的视频。Pika和昆仑天工SkyAgents等新工具的出现,有机会驱动AIGC技术与沉浸式互动游戏、短剧+游戏、小程序游戏等的有机结合,进而满足互联网文化消费市场中庞大的泛娱乐用户需求。

整体来看,传媒板块跨年行情值得关注。版号常态化下游戏行业景气度持续提升,短剧未来若能与游戏、AI等新技术结合将能开拓全新市场。板块市场空间依然较为广阔,经过前期回调之后有一定配置价值。可继续关注影视ETF(516620)、游戏ETF(516010)。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。