2023年过得可真快。一眨眼,就只剩下最后俩月了。

2023年过得也很慢,期盼的剧情迟迟未来。

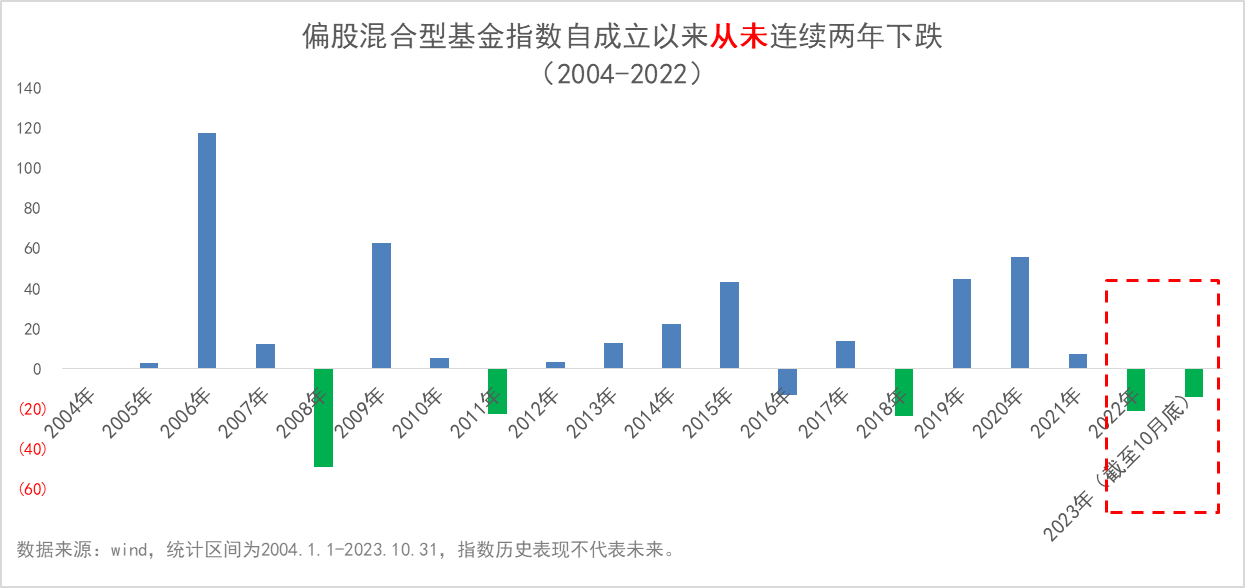

去年偏股混合型基金指数累计跌幅21%,今年以来又再次跌了14%,连续两年下跌,这是历史上从未有过的。(今年以来的统计区间为截至10月底,并非完整的年度区间。)

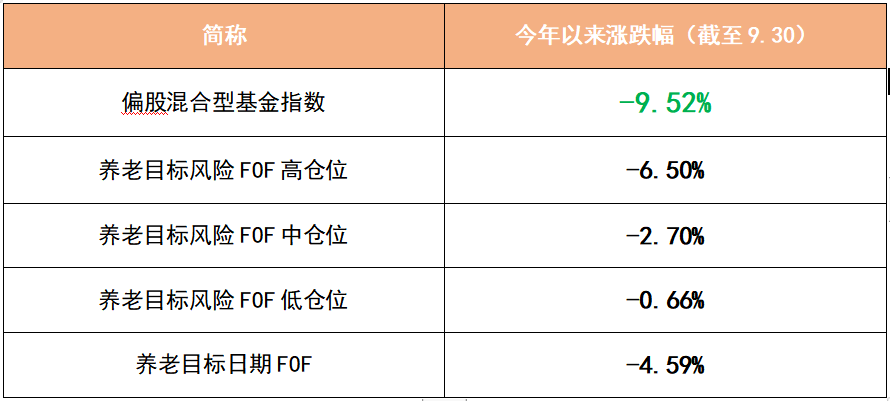

股票市场整体低迷,以含权基金为底层资产的养老目标FOF表现也不太理想。

因此,去年底买入了个人养老基金的朋友,心情可能比较复杂。

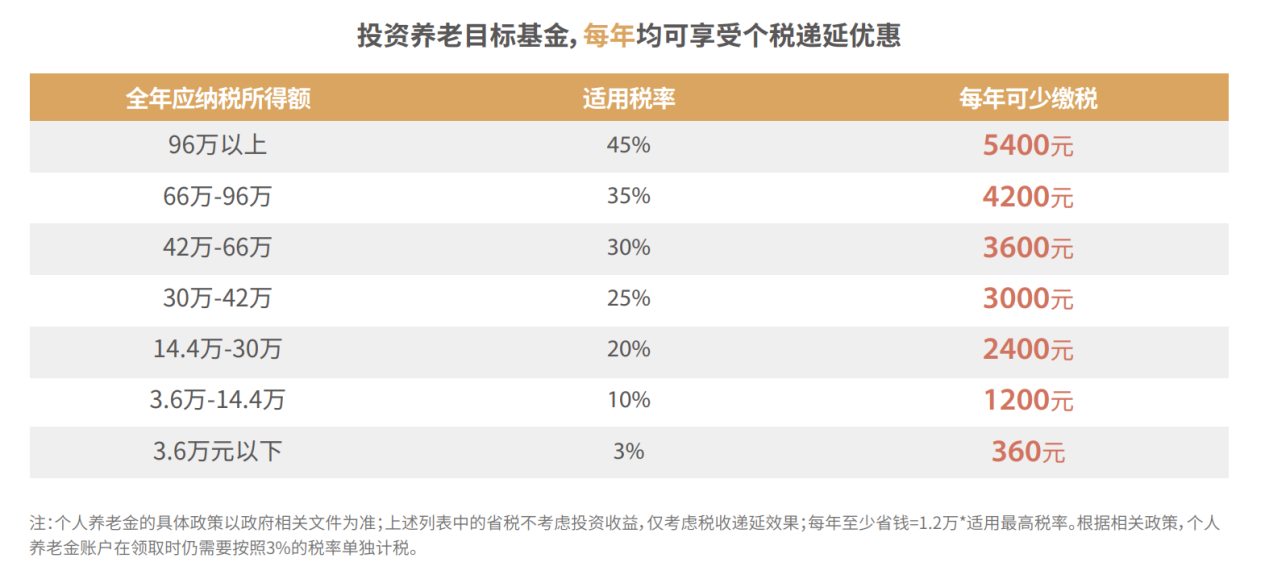

但纠结归纠结,距离2023年结束还剩下最后俩月了,今年12000元的免税额度建议您还是得用足!

原因如下——

1.A股市场整体估值较低

正所谓“乐观者看到的是甜甜圈,悲观者看到的是洞”。

历史上看,偏股混合型基金指数从未连续两年下跌,更何况连续三年下跌?

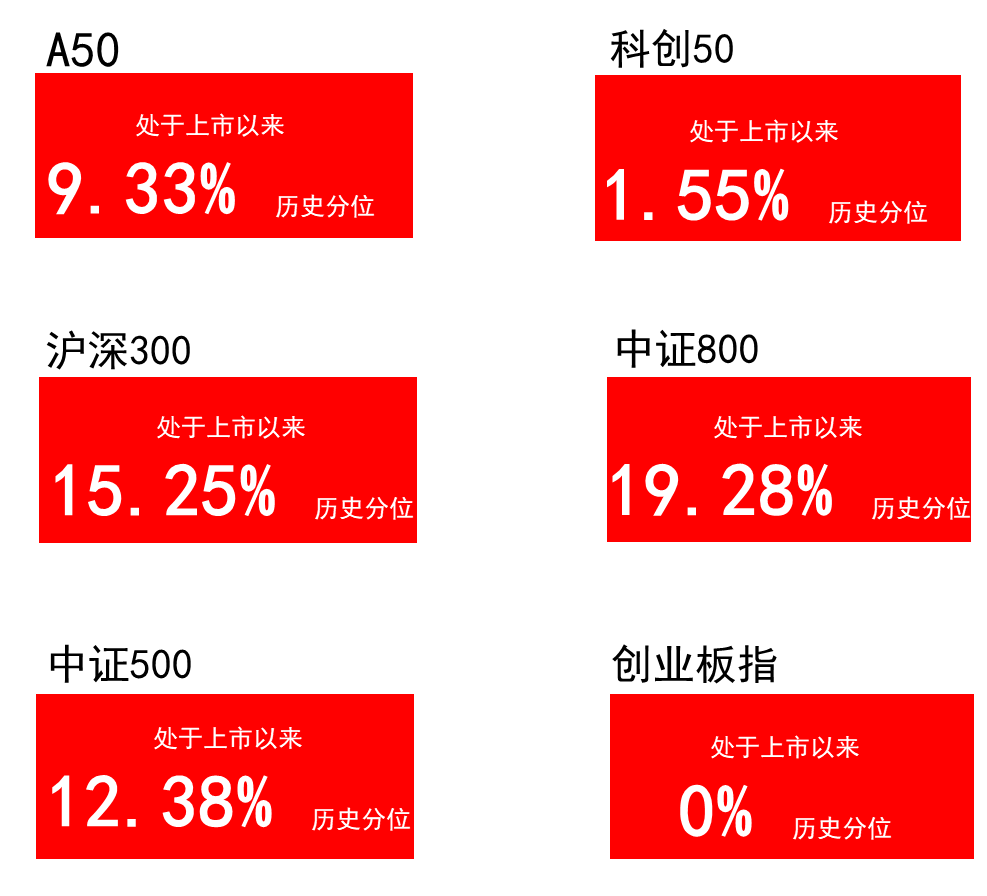

考虑到当下A股市场整体都处于历史估值低位,投资性价比真的很高。

数据来源:Wind,截至2023.10.26,指数历史表现不代表未来。

目前A股主流宽基指数全部处于历史机会值区间,最夸张的是创业板指(399006),无论是近三年、近五年、近十年还是成立以来,估值全部处于历史分位数0%。

换句话说,创业板指估值已经来到了真正意义上的历史最底部。

市场周期波动,有潮起,就会有潮落。但大鱼认为,只要坚持做正确的事情,不骄躁、不盲从,最终的结果一定不会太差。

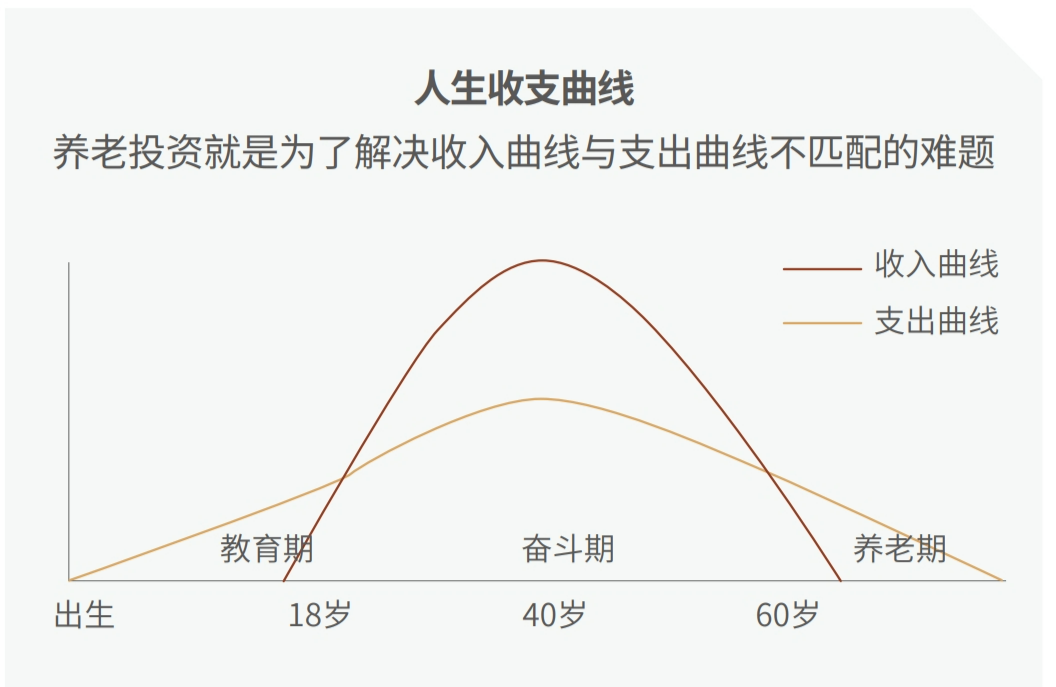

2.个人养老金账户天然具有长期、定投的属性

个人养老金是一个长期性的资产,是为我们将来退休做准备的,短期的涨跌或许并没有那么重要。

根据相关政策,您在个人养老金账户里的本金和收益全部归个人,属于基金完全积累制;但这笔钱需要满足退休或者出国定居、丧失劳动能力等条件后,才可以支取。

因此对于大部分人来说,这笔钱是在未来N年,或者是十几年、几十年后,用来给您养老的钱。

既然是一笔长线资金,咱们就应该用长期的眼光去部署——

(1)每年坚持存一笔,养成定投的习惯。具体存多少,丰俭由人,反正目前1.2万元以内是可以享受税优政策的;

(2)账户里的钱也别闲着,可以根据您的风险偏好,选择适合的养老目标基金。

多说一句,个税递延额度是以自然年度为区间来计算的,如果2023年内1.2万元的税优额度没有用完,并不会顺延至下一年度。

3.养老目标基金今年以来回撤可控

不同养老目标基金的权益资产比例上限不同,有些含权比例较高,而有些则以债券资产为主,所以其收益率和波动情况存在分化。

但总体上来看,相比于偏股混合型基金指数,养老目标FOF依然体现出了分散投资、回撤可控的优势。

数据来源:偏股混合型基金指数数据来自Wind,养老目标FOF数据来自海通证券。指数及相关产品业绩表现不代表未来。

FOF又称为基金中的基金,其底层资产主要是一篮子的基金产品,通过投资于优质的基金产品,来间接持有股票、债券等底层资产。

FOF产品的投资模式,决定了其天然具备分散投资的特点。

当然分散投资肯定不是“摊大饼”,作为专业买手的FOF基金经理,往往有着一套完善的、与时俱进的方法论。

以汇添富基金FOF团队为例。

汇添富是业内最早成立的FOF团队之一,近7年的打磨钻研,目前已经形成了一套比较完善的FOF投资体系。

前面提到,1.2万元的税收额度是以自然年度为区间,每年重新计算的。眼下距离2023年末只剩下最后两个月,尚未行动起来的朋友们,是时候认真考虑啦~

而且其实税优只是一方面。更重要的是,个人养老金账户是我国应对人口老龄化趋势、完善养老三大支柱的重要组成,更是关系到我们人生最后几十年生活质量的重要战略。

常言道,凡事预则立不预则废。在当前力所能及的范围内,为养老生活越早做打算,未来的压力自然会越小。

图片来自汇添富基金

风险提示:基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金产品或基金份额类别的业绩不构成本基金份额的业绩表现保证。投资人应当仔细阅读《基金合同》《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。基金名称中包含“养老”字样,但并不代表收益保障或其他任何形式的收益承诺。基金管理人不以任何方式保证本基金投资不受损失,不保证投资者一定盈利,不保证最低收益,也不保证能取得市场平均业绩水平。FOF持有期产品在基金合同约定了基金份额最短持有期限,在最短持有期限内您将面临因不能赎回或卖出基金份额而出现的流动性约束。本宣传材料所涉任何证券研究报告或评论意见在未经发布机构事前书面许可前提下,不得以任何形式转发。所涉相关研究报告观点或意见仅供参考,不构成任何投资建议或咨询,或任何明示、暗示的保证、承诺,阅读者应自行审慎阅读或参考相关观点意见。个人养老金资金账户封闭运行,领取有条件,详情请咨询开立个人养老金资金账户的商业银行。定期定额投资是一种长期投资方式,但定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。