◎第三季度高毅资产名下基金对紫金矿业进行了减仓。虽然遭知名私募基金减仓,但数据显示,第三季度紫金矿业受到了偏股型公募基金的追捧。

每经记者|赵李南 每经编辑|陈俊杰

10月27日,紫金矿业(SH601899,股价12.01元,市值3162亿元)发布2023年三季报。

今年前三季度,紫金矿业实现营业收入约2250亿元,同比增长10.19%;实现归属于上市公司股东的净利润约162亿元,同比下降3.01%。

《每日经济新闻》记者注意到,导致紫金矿业增收不增利的主要原因包括毛利率下滑和费用的增长。

此外,第三季度高毅资产名下基金对紫金矿业进行了减仓。虽然遭知名私募基金减仓,但数据显示,第三季度紫金矿业受到了偏股型公募基金的追捧。

生产情况上看,紫金矿业的矿山产量相较于去年有所增加。2023年1-9月紫金矿业矿产金产量同比增加22%,矿产铜产量同比增加13%,矿产锌产量同比增加5%。

但从毛利率看,今年前三季度紫金矿业的矿山企业毛利率为50.29%,同比下降6.09个百分点;综合毛利率为15.16%,同比下降0.44个百分点。

值得注意的是,紫金矿业矿山企业毛利率下行的主因并非源自于销售价格的下行。今年前三季度,紫金矿业的两大毛利贡献支柱矿山产金和矿山产铜的销售单价相较于去年皆有所上升。

紫金矿业表示,报告期人民币兑美元平均汇率较上年同期贬值,导致报告期内以美元计价的成本换算成人民币成本增高,其中影响矿山产铜成本同比增加率3.5个百分点;影响矿山产金成本同比增加率5个百分点;影响矿山产锌成本同比增加率3.8个百分点。

费用方面,今年前三季度,紫金矿业的费用相较于去年同期有较大程度的上涨。今年前三季度,紫金矿业的四项费用合计93.4亿元,同比增长27.5亿元。其中,管理费用和财务费用增长较多,分别增长约10亿元和13.7亿元。

紫金矿业并未在三季报中对上述的费用变化进行解释。在今年半年报中,紫金矿业对管理费用的增长解释为合并企业增加所导致,财务费用的增加系融资规模增加所致。

截至今年三季度末,紫金矿业短期借款约253亿元,长期借款约721亿元,无论是短期还是长期借款规模相较于去年三季度末皆有所上升。但从资产负债率的角度而言,紫金矿业的资产负债率变化不大。今年三季度末,紫金矿业的资产负债率为59.02%,去年三季度末则为58.29%。

从第三季度紫金矿业前十大股东的变化上看,主要投资者对紫金矿业的操作方向并不相同。

今年第三季度,香港中央结算(代理人)有限公司、高盛国际-自有资金、中国工商银行-上证50交易型开放式指数证券投资基金和阿布达比投资局对紫金矿业的持股数皆有所增加。其中,高盛国际增持的幅度较大,在今年第三季度对紫金矿业增持了约8655万股。

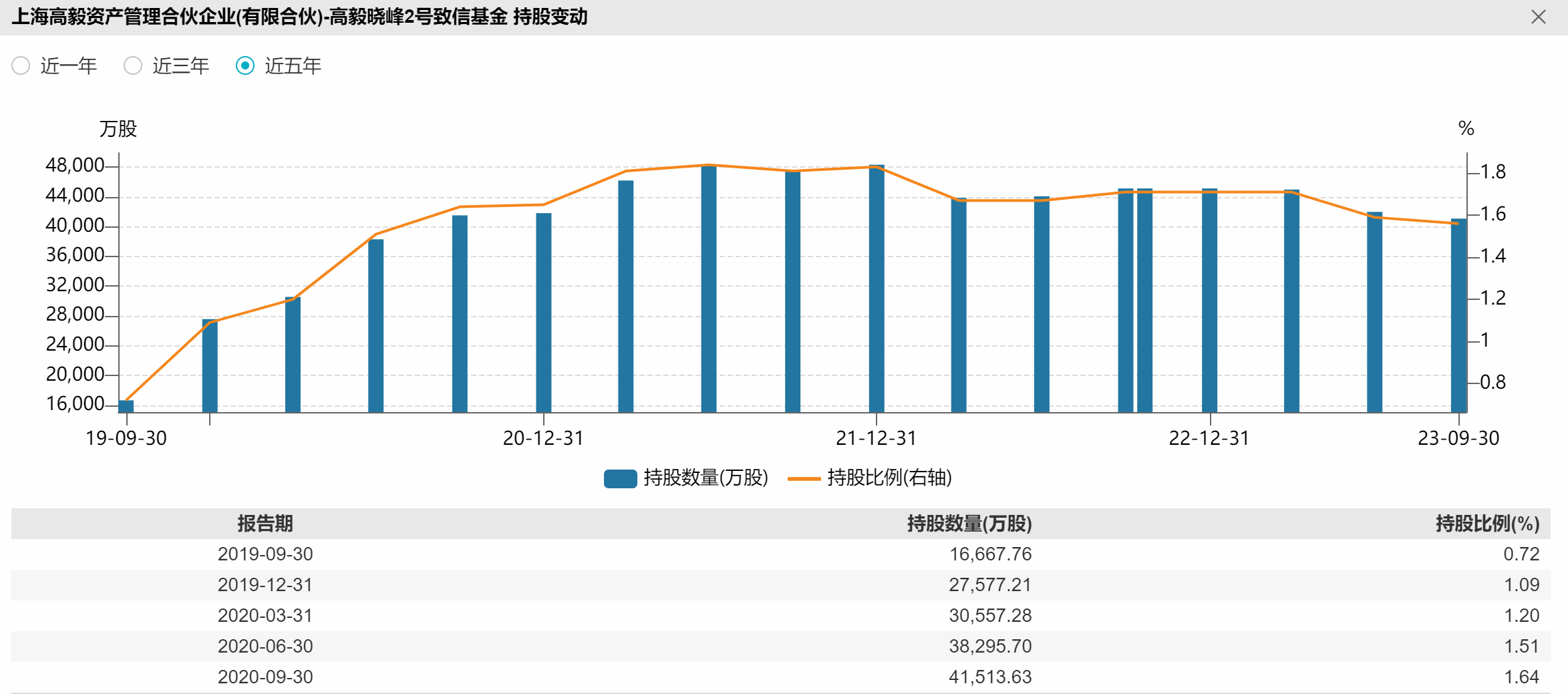

对紫金矿业持股在第三季度有所减少的股东包括香港中央结算有限公司、上海高毅资产管理合伙企业(有限合伙)-高毅晓峰2号致信基金和中国对外经济贸易信托有限公司-外贸信托-高毅晓峰鸿远集合资金信托计划。

图片来源:Wind截图

Wind数据显示,上海高毅资产管理合伙企业(有限合伙)-高毅晓峰2号致信基金对紫金矿业的持股时间较长,今年以来已经是连续第二个季度对紫金矿业进行减持。另外一只基金,即中国对外经济贸易信托有限公司-外贸信托-高毅晓峰鸿远集合资金信托计划的持仓也有类似的变化趋势。

值得注意的是,虽然遭到了知名私募基金的减持,但第三季度紫金矿业受到主动偏股型公募基金的青睐。据兴业证券在其研究报告中的统计,相较于今年6月底,2023年三季度主动偏股型基金披露的重仓股前二十名中新进个股总计有6只,其中就包括了紫金矿业。

截至今年三季度末,紫金矿业位列A股和H股当中主动偏股型基金重仓股前二十榜的第14位,持股市值为146.53亿元,持股基金数量为317只,基金持仓占比为8.36%。

西部证券在其研报中对紫金矿业表示看好,并分析称,紫金矿业的铜增量来自于卡莫阿、巨龙等,金增量来自于武里蒂卡、罗斯贝尔等,公司成长的确定性较强;从供需判断铜价短期仍具有周期性,长期来看铜价和金价均有望上涨。

封面图片来源:每日经济新闻 刘国梅 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。