1、中央财政将在今年四季度增发2023年国债10000亿元,考虑到本次增发国债将主要用于灾后重建、防洪治理等8个重点方面,预计对基建及相关板块有所带动。与此同时,预计基建上游需求也将迎来一定提升,利好上游行业。可关注建材ETF(159745)、基建ETF(159619)。

2、得益于政策催化、车企大力降价促销和国内自主品牌竞争力的提升,汽车行业景气度有望延续。未来随着促消费政策对汽车市场的持续刺激,特别是对增换购需求的进一步促进,预计四季度乘用车销量仍能实现较好的增幅。

3、巴以冲突持续加剧中东紧张局势,或将刺激中东各国加大军事投入,增加武器装备进口,从而带动全球军贸领域扩张。随着后续采购预期逐步明朗、国企改革深入等,军工板块业绩确定性、成长性或将得到更大关注。中证军工指数目前估值水平处于过去5年10%分位以下,感兴趣的投资者可以关注军工ETF(512660)。

4、此次美国AI芯片出口禁令的出台,有望从侧面推动国产算力替代全面加速。2023年三季度全球智能手机市场同比下跌1%,但是环比有超过两位数的增长,而2023年三季度全球PC出货量环比增长11%,正逐渐走出低谷。整体来看,芯片板块基本面在逐步改善,可以关注芯片ETF(512760)、半导体设备ETF(159516)。

每经编辑|肖芮冬

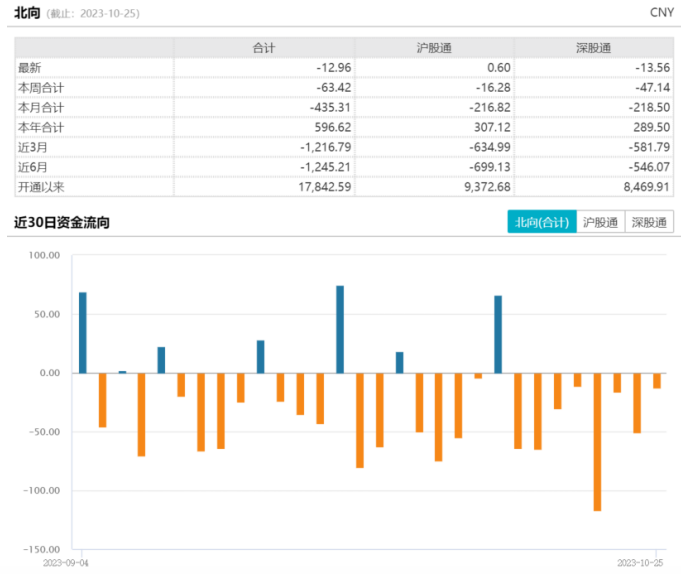

受到万亿国债利好刺激,10月25日沪指、深成指早盘一度涨逾1%,随后震荡回落,创业板指则出现调整。截至收盘,上证指数涨0.4%,深证成指涨0.47%,创业板指跌0.9%,两市逾4000股上涨。市场成交额8744.3亿元,而北向资金则是继续净卖出12.95亿元。

板块方面,大基建爆发,算力、汽车、卫星导航等概念活跃。证券股冲高回落,电信、医药、光伏板块表现不振。

10月25日地产基建建材板块表现强势,带领A股上攻,建材ETF(159745)收涨4.92%,基建ETF(159619)收涨2.92%,大基金板块领涨全市场。

消息面上,中央财政将在今年四季度增发2023年国债10000亿元,增发的国债全部通过转移支付方式安排给地方,集中力量支持灾后恢复重建和弥补防灾减灾救灾短板,整体提升我国抵御自然灾害的能力。

增发国债超出市场预期,释放了政府稳定经济增长的信号。当前宏观经济形势总体持续恢复,但总需求不足、微观主体信心不振的问题依然存在,增发国债有利于加强基础设施建设,扩大总需求,为四季度和明年的经济运行打下良好基础。

本次国债增发将主要投向基建领域,基建投资或边际回升,从而给经济恢复带来动力。并且在政府债券发行增加以及去年基数偏低的情况下,年内社融增速将平稳回升。

目前建材板块整体进入历史较低估值区间,建筑材料行业基本面底部积攒动能,估值调整尾声待出发。考虑到本次增发国债将主要用于灾后重建、防洪治理等8个重点方面,预计对基建及相关板块有所带动。与此同时,基建上游需求或也将迎来一定提升。投资者可积极关注建材ETF(159745)、基建ETF(159619)投资机会。

汽车板块10月25日表现同样亮眼,汽车ETF(516110)收涨2.15%。

消息面上,AITO汽车10月25日宣布,问界M9车型预订突破15000台,该车型由华为、赛力斯联合设计,将于12月正式上市。

基本面来看,据银河证券统计10月1~15日,乘用车市场零售79.6万辆,同比增长23%环比增长14%,今年以来累计零售1602.9万辆,同比增长3%;全国乘用车厂商批发70.5万辆,同比增长8%,环比减少11%,今年以来累计批发1852.1万辆同比增长7%。十月开局零售端表现良好,预计四季度景气度有望延续。

从8月以来,特斯拉、比亚迪等车企继续开展限时促销,折扣力度只增不减,各地购车补贴也在延续,部分城市还在考虑放宽限购。成都车展以来,多款优质新车上市叠加持续向好的购车环境,旺季汽车销售火热。此外,国内自主品牌历经多年竞争及发展,研发、生产等能力持续提升,产品竞争力不断走强。

我们认为,得益于政策催化、车企大力降价促销和国内自主品牌竞争力的提升,汽车行业景气度有望延续。未来随着促消费政策对汽车市场的持续刺激作用,特别是对增换购需求的进一步促进,预计四季度乘用车销量仍能实现较好的增幅。看好汽车板块投资机会的小伙伴可以借道汽车ETF(516110、新能源车ETF(159806)和智能汽车ETF(159889)把握汽车行业智能化发展的红利。

本周国际冲突仍在持续。巴勒斯坦卫生部门表示,10月以来加沙地带约3000人死于巴以冲突,超过12500人受伤。另据以色列媒体报道的消息,截至15日晚,以色列方面已有至少1400人死亡。巴以冲突持续加剧中东紧张局势,或将刺激中东各国增加武器装备进口,从而带动全球军贸领域扩张。

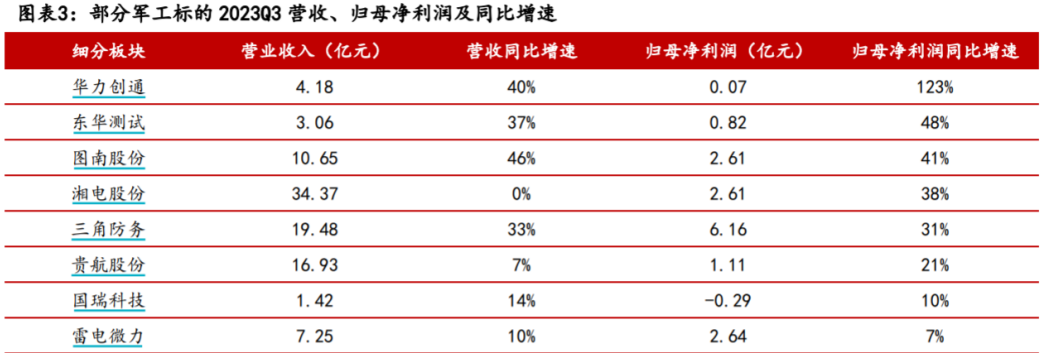

随着三季报披露截止期的逐步接近,军工板块已有部分公司披露了2023年三季度的业绩。其中,大部分公司归母净利润同比增速超20%。军工行业经过了过去近两年时间的较快增长,未来或将进入稳定增长期,细分领域业绩差异显著,结构分化加剧或为未来趋势。随着中国日益走向世界舞台中央,军贸出口有望成为军工板块新的增长点。

随着后续采购预期逐步明朗、国企改革深入等,军工板块业绩确定性、成长性或将得到更大关注。中证军工指数目前估值水平处于过去5年10%分位以下,正处于相对底部,感兴趣的投资者可以持续关注军工ETF(512660)的投资机会。

芯片板块10月25日表现不佳,芯片ETF(512760)收平,半导体设备ETF(159516)下跌0.54%。

消息面上,10月17日,美国商务部发布对先进计算芯片、超级计算机和半导体制造设备的暂行最终规则,对先进芯片出口进行限制。昨日,英伟达对禁令做出回应,宣布立即执行新的政策。

在这一背景下,国产AI芯片公司迎来重要发展机遇期。客观来说,国内龙头企业研发的技术和产品尚未达到国际最顶级的水平,但是已经在一定程度上能够实现对海外竞品的替代。此次美国AI芯片出口禁令的出台,有望从侧面推动国产算力替代全面加速。

从芯片下游端看,根据研究机构Canalys统计数据显示,2023年三季度全球智能手机市场同比下跌1%,但是环比有超过两位数的增长,头部厂商步入复苏轨道。另外,ID数据显示2023年三季度全球PC出货量为6820万台,环比增长11%。尽管全球经济持续低迷,但过去两个季度的PC出货量均有所增长,表明市场逐渐走出低谷。

整体来看,芯片板块基本面在逐步改善。中长期来看,AI有望赋能消费电子,带来新的换机需求。受新需求、新技术、自主可控驱动,中长期成长可期。可以关注芯片ETF(512760)、半导体设备ETF(159516)。

封面图片来源:视觉中国-VCG21600e33b3d

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。