每经记者|黄小聪 每经编辑|赵云

2023年是公募基金行业蓬勃发展的第25年。回顾今年前三季度,一方面,公募基金继续着增长的步伐,总规模已经远超28万亿元。尤其是ETF的大发展,是今年以来的一大亮点。

但另一方面,记者也注意到,在今年权益市场表现不佳的情况下,诸多老基金业绩持续低迷,投资者持有体验没有明显改善,而新基金的发行也格外艰难,或创下近5年来的发行新低。

此外,今年是公募基金进行重磅改革的一年,尤其是费率的改革,以及浮动费率型产品的创新,或对公募基金的发展有着深远的影响。

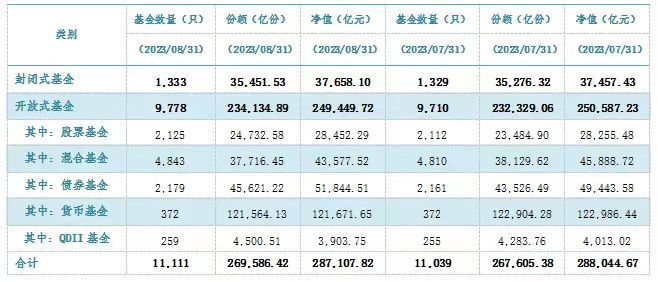

中基协数据显示,截至今年8月底,基金管理公司共有144家,其中,外商投资基金管理公司48家(包括中外合资和外商独资),内资基金管理公司96家;取得公募基金管理资格的证券公司或证券公司资产管理子公司12家、保险资产管理公司1家。

以上机构管理的公募基金资产净值合计28.71万亿元。其中股票型基金约2.85万亿元,混合型基金约4.36万亿元,货币基金约12.17万亿元,债券基金约5.18万亿元,QDII基金约0.39万亿元。

回看2022年底时,公募管理的总规模约为26.03万亿元,可见今年前8个月整体规模增长超过了10%。

再进一步对比来看,截至去年底时,股票型基金的规模约为2.48万亿元,相当于今年前8个月增长了约0.37万亿元,在A股市场震荡行情中,依然能够实现增长并不容易,其中主要的贡献来自于ETF。

而混合型基金的降幅就比较明显,去年底的数据约为5万亿元,相当于今年前8个月的规模缩水了约0.64万亿元,这主要时因为市场震荡调整,部分投资者选择观望。

这种避险的情绪从货币基金的增长也可以看出,去年底还只有10.5万亿元的货币基金,到今年8月底时,又增长了约1.67万亿元,占比超过了42%。

同样出现明显增长的还有债券基金,去年底时规模约为4.27万亿元,今年前8个月也增长了约0.91万亿元。

从这些规模变化可以明显看出,在权益市场赚钱效应并不突出的情况下,不少投资者选择了货币基金和债券基金。

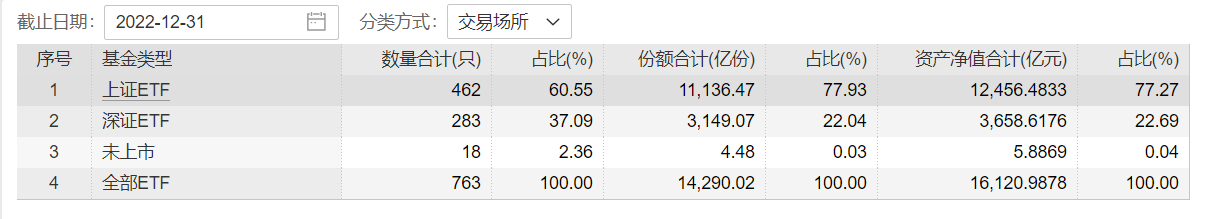

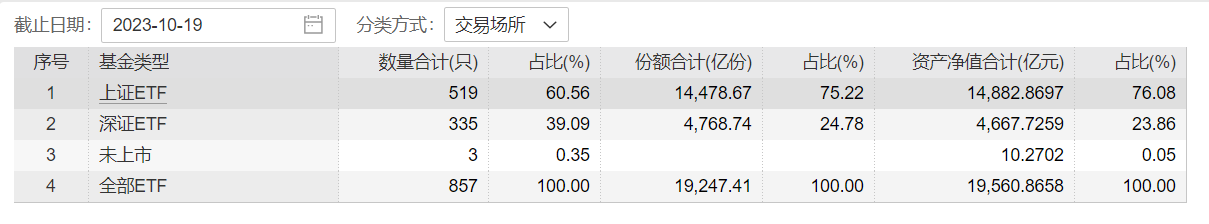

但今年权益产品也不是没有亮点,今年最大的亮点要数股票型ETF,wind数据显示,截至去年底,上交所ETF市场总市值约1.25万亿元,其中被动指数型和增强指数型ETF的资产净值约为8039亿元。

而截至今年10月19日,上交所ETF市场总市值约1.49万亿元,其中被动指数型和增强指数型ETF的资产净值约为1.02万亿元。相当于不到10个月时间,被动指数型和增强指数型ETF增加了约0.22万亿元,这还是在市场处于调整中实现的增长。

再看深交所方面,截至2022年12月底,深交所ETF市场总市值约3659亿元,其中被动指数型和增强指数型ETF的资产净值约为2876亿元。

另外,截至今年10月19日,深交所ETF市场总市值约4668亿元,其中被动指数型和增强指数型ETF的资产净值约为3692亿元。相当于不到10个月时间,被动指数型和增强指数型ETF增加了约816亿元。

累计来看,截至今年10月19日,上交所和深交所的ETF,累计规模已经达到了约1.96万亿元,接近2万亿元。

2023年的新基金发行,可能是近5年来最为艰难的一年。

在经历了2020年全年发行破3万亿元,以及2021年全年发行接近3万亿之后,2022年新基金发行开始大幅下降,2022年全年新基金发行降至约1.48万亿元,接近2021年的一半。

而截至2023年10月19日,今年新成立的基金规模仅有约7955.87亿元,低于2022年同期的1.14万亿元,更是远低于2021年同期的2.36万亿元。

虽然今年还有2个多月时间,但从目前的发行成立节奏来看,很可能创下近5年来的发行新低。

具体到各类产品上,跟去年同期对比,都有一定的差距,比如股票型基金,截至10月19日,今年发行成立的规模约1048亿元,低于去年同期的1218亿元。

值得注意的是,今年新基金发行到目前为止还未出现百亿基金,还有不少新基金都是以发起式的方式成立。此外,今年在市场低迷时,不少基金公司出手购入旗下的权益新基金。

费率改革,算得上今年公募基金最大的改革。

今年7月,监管表示将通过六大举措助力费率改革,包括:坚持以固定费率产品为主;推出更多浮动费率产品;降低主动权益类基金费率水平;降低公募基金证券交易佣金费率;规范公募基金销售环节收费;完善公募基金行业费率披露机制。

随后,记者注意到,基金公司纷纷将主动权益类基金的管理费率、托管费率统一降至不超过1.2%、0.2%。此外,新注册产品管理费率、托管费率分别不超过1.2%、0.2%。

在产品创新方面,8月份,三大类型浮动费率产品正式获批,第一类是与规模挂钩的浮动费率产品,第二类是与业绩挂钩的浮动费率产品,第三类是与持有期挂钩的浮动费率产品。

此外,今年的ETF产品进一步丰富,并且审批速度加快,科创100ETF、中证2000ETF、信创ETF、黄金股ETF等诸多ETF产品申报后,都在较短时间内获批。

而在REITs方面,今年也有不少新的变化,比如近期新增了基础资产范围。具体而言,2023年10月20日,证监会对《公开募集基础设施证券投资基金指引(试行)》第五十条进行适应性修订,将公募REITs试点资产类型拓展至消费基础设施,自发布之日起施行。

2023年,公募基金在产品数量和规模继续增长的过程中,“优胜劣汰”的步伐也在加快。

截至10月19日,wind数据显示,今年已有214只基金清盘,其中股票型基金55只,混合型基金109只,债券基金34只。

而去年同期清盘的基金数量为159只,相比较而言,清盘基金数量同比增加了约35%,主要的增加来自股票型基金和混合型基金,债券型基金清盘数量反而是下降。

尤其是指数型产品,在行业竞争不断加剧、细分品类不断丰富的背景下,一些非热门主题的产品难以支撑下去,即使是一些热门主题的产品,在权益市场表现不佳的情况下,由于布局没有先发优势,也难以吸引到投资者的持续关注。

值得注意的是,目前市场上已有不少基金的规模低于5000万元,徘徊在清盘边缘,不过有不少基金都选择了召开持有人大会希望能够持续运作。

总的来说,2023年截至目前,在权益基金表现不佳的情况下,公募基金在规模增长、产品存续、投资者获得感提升等多个方面都感受到了压力,不过从过往长期的表现来看,公募的投资管理能力依然值得投资者期待。

封面图片来源:视觉中国-VCG111314394225

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。