1、本轮煤炭板块自8月下旬上涨至今,其核心原因在于“淡季煤价底部远高于市场预期”。在市场震荡调整的情况下,煤炭ETF跟踪的中证煤炭指数股息率高达8.61%,煤炭板块作为高股息资产,也有较强的避险价值。

2、近期医药情绪进一步回升,医药成交量占全A比例已达10%。行业从2021年至今已经调整充分,还有较大的配置提升空间。伴随行业政策风险逐步出清,和院内外诊疗需求改善,基本面、政策面、资金面有望形成合力。可以关注生物医药ETF(512290)、创新药沪深港ETF(517110)的投资机会。

3、9月份Nand闪存出口同比增长5.6%,而8月份同比下降8.9%。DRAM闪存的出口同期减少了24.6%,边际上有所改善。综合考量DRAM价格和产量的DXI指数在9月初触底后,目前已有所回升。随着逐渐进入四季度,预计半导体板块库存将更为健康,需求也将有所回暖。可考虑逢低布局芯片ETF(512760)、半导体设备ETF(159516)。

4、中国移动近日发布的“86 NEXT”意味着以大模型为代表的创新AI技术在10086这一全球最大的客户服务体系中率先开启工程化应用,是大模型技术应用破冰的标志性事件。尽管距离全面商用还有不小的距离,5.5G的发展仍将会带动市场需求,国产化程度也将持续提升。可以持续关注通信ETF(515880)。

10月16日A股震荡下跌,电子、电力设备、房地产领跌;石油石化、煤炭、纺织服饰逆市上涨。上证指数收跌0.46%,报3073.81点,创业板指跌2%。市场成交额8138亿元,北向资金实际净卖出64.77亿元。

来源:Wind

市场情绪不佳,高股息的煤炭板块成为资金选择的避险方向之一,煤炭ETF(515220)10月16日收涨1.39%。

来源:Wind

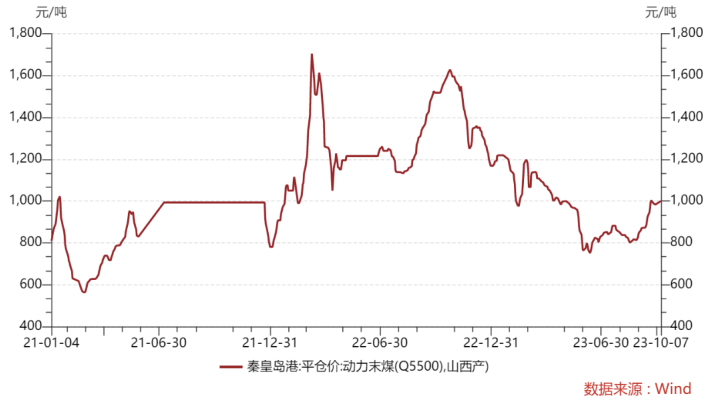

双节过后,截至10月13日,秦皇岛港Q5500动力末煤(山西产)平仓价主流报价1017元/吨左右,仍然表现强势。

节后主产区大部分煤矿正常生产,供应整体平稳,受前期价格大幅上涨影响,下游观望情绪升温,价格涨后有所回落。但当前冶金化工及冬储需求尚可,多数煤矿库存压力不大,且随着价格下跌,港口发运倒挂问题再次凸显,或导致调入再次回落港口内贸市场煤可售资源仍然有限。叠加海外油气价格上涨,进口煤价仍处高位,均将对价格形成较强支撑,预计短期内煤价仍将震荡偏强运行。

炼焦煤市场平稳运行,截至10月13日,京唐港山西主焦报收2480元/吨,周环比持平。目前焦、钢企业厂内焦煤库存已降至低位,随着钢厂复产范围扩大,带动部分焦企开工积极性提升,均对原料煤有补库需求,从而对焦煤价格形成较强支撑。

本轮煤炭板块自8月下旬上涨至今,其核心原因在于“淡季煤价底部远高于市场预期”。在市场震荡调整的情况下,煤炭ETF跟踪的中证煤炭指数股息率高达8.61%,甚至高于很多主流的红利指数,煤炭板块作为高股息资产,也有较强的避险价值。此外,伴随着国企改革的持续推进,中国特色估值体系的指引也将逐步清晰,叠加考核指标优化,煤炭国央企正在迎来基本面改善和中特估体系的“双击”。

来源:Wind

医药行业方面,节前行情集中在减肥药和基药目录调整,节后主要为减肥药和大品种。10月10日,诺和诺德宣布司美格鲁肽治疗合并肾功能不全二型糖尿病患者和慢性肾病的三期临床实验FLOW由于疗效优异提前终止,这是司美格鲁肽自糖尿病、减重、心血管疾病等领域外获益外另一得到临床验证的疾病类型。

目前国内已有多家企业布局GLP-1药物,其当前核心布局市场为减重市场,已经有二十余家企业的GLP-1药物进入减重适应症临床开发阶段,此外还有多款药物处在临床前阶段。

其中,华东医药的利拉鲁肽仿制药、仁会生物的贝那鲁肽的减重适应症已获批上市;礼来的替尔泊肽、诺和诺德的司美格鲁肽的减重适应症已经进入NDA阶段,考虑到这两款药物的疗效均已得到充分肯定,将有望进一步打开国内减重市场。此外,信达生物的IBI362、先为达生物的XW003注射液、礼来的Orforglipron胶囊、诺和诺德的CagriSema已经进入3期临床。

近期医药情绪进一步回升,医药成交量占全A比例已达10%。行业从2021年至今已经调整充分,还有较大的配置提升空间。伴随行业政策风险逐步出清,和院内外诊疗需求改善,基本面、政策面、资金面有望形成合力。可以关注生物医药ETF(512290)、创新药沪深港ETF(517110)的投资机会。

芯片板块10月16日大幅下跌,回吐了大部分上周反弹的涨幅。芯片ETF(512760)、半导体设备ETF(159516)分别收跌2.76%、3.02%。

来源:Wind

消息面上,韩国9月份ICT产品总出口额同比下降了13.4%,创下自去年10月以来最小的同比降幅,最近几个月的下降速度有所放缓。这也进一步证明了全球半导体需求正在逐步触底的过程中。

据韩国科学技术信息通信部发布的数据显示,9月份Nand闪存出口同比增长5.6%,而8月份同比下降8.9%。此外,DRAM闪存的出口同期减少了24.6%,与前一个月降幅35.2%相比,边际上同样有所改善。DRAM价格同样有所回升,综合考量DRAM价格和产量的DXI指数在9月初触底后,目前已有所回升。

来源:Wind

上周,美国同意三星电子和SK海力士向其位于中国的工厂供应半导体设备。与此同时,台积电方面也于上周五表示,公司已获准在南京持续运营,且正在申请营运的无限期豁免。展望未来,如若后续中美双边关系出现进一步边际回温,则国内其他半导体晶圆厂也存在进一步扩产的可能性。

今年第三季度,半导体设备受益于“资本开支+国产化率+政策支持”三轮驱动,预计在细分行业中归母净利润增速排名靠前。随着逐渐进入四季度,预计半导体板块库存将更为健康,需求也将有所回暖。可考虑逢低布局芯片ETF(512760)、半导体设备ETF(159516)。

通信ETF(515880)10月16日收跌1.45%,连续三日下跌。

来源:Wind

消息面上,10月11日,在2023年中国移动全球合作伙伴大会上,中国移动重磅发布“86 NEXT心智服务新门户”。“86 NEXT”依托5G新通话技术,实现了从热线到门户的转变,用户拨打热线后,通过手机屏幕操作便可满足客户需求。86 NEXT意味着以大模型为代表的创新AI技术在10086这一全球最大的客户服务体系中率先开启工程化应用,是大模型技术应用破冰的标志性事件。

2023年,科技强国、自主可控和经济复苏、周期反转是贯穿科技行业的两大主线,通信行业因行业周期和行业属性,将会迎来更多超预期机遇。此外,政策文件也指出了通用人工智能的核心地位,工信部将全力支持和鼓励企业、研究机构和创新者在该领域的研发和应用。可以持续关注通信ETF(515880)。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

封面图片来源:视觉中国-VCG211101835839

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。