每经记者|曾子建 每经编辑|彭水萍

投基Z世代,Z哥最实在。

近期,尽管大盘表现疲弱,但每天的盘面总是牛股频现。

比如,20天15板,股价大涨376%的捷荣技术。还有,最近连续两个20CM涨停板的德恩精工,还有9月大涨90%的华映科技、近一月大涨46%的广信材料。前期大涨的光刻机概念牛股蓝英装备,以及近期五连板的精伦电子等。

这些牛股,都被哪些机构抓住了呢?不看不知道,一看吓一跳,这些大牛股,他们的机构股东名单中,都有“量化基金”的身影。

那么,量化公募究竟有怎样的投资利器,为何它们总能将牛股“一网打尽”,今年,量化公募产品的业绩表现又如何?

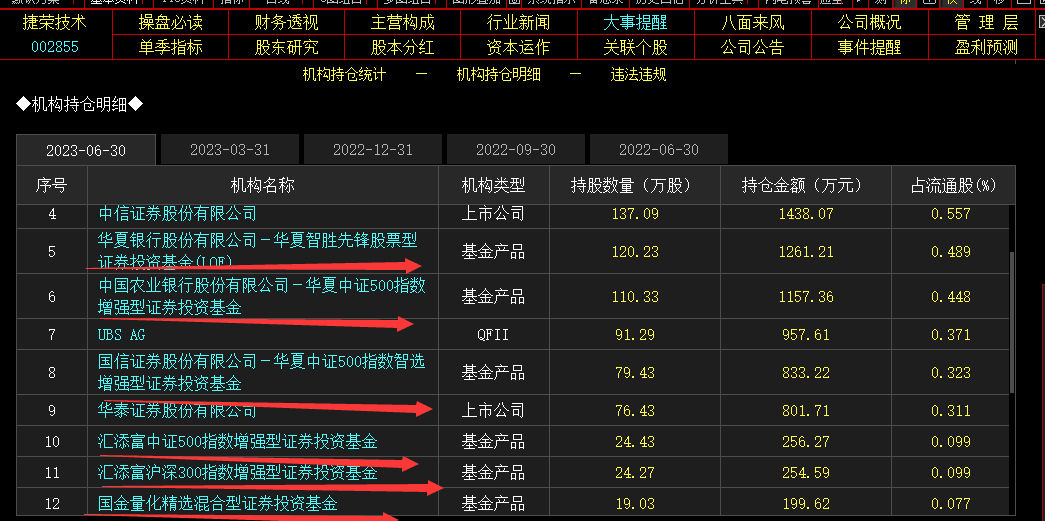

先来看看近期大牛股的机构持股名单。

捷荣技术,8月30日开启了连续涨停模式,到今天为止的20个交易日,一共出现15个涨停板,阶段涨幅超过376%。

捷荣技术的主营是精密模具,主要的题材概念包括智能手机、苹果华为概念等。而捷荣技术的大涨,背后最大的赢家,很可能是华夏基金旗下的华夏智胜先锋股票基金,截至今年6月底,华夏智胜持有捷荣技术120万股,新进入前十大股东之列,位居第五大股东。如果到现在华夏智胜还没卖出的话,可谓赚得盆满钵满。

除了华夏智胜外,其他基金股东主要是华夏中证500指数增强、华夏中证500指数智选,以及汇添富旗下的指数增强型基金,还有国金量化精选混合等。这些产品的最大特点,就是他们的投资策略都会采用量化策略,或者是量化增强策略。

再看另一只牛股,最近两天连续两个20CM涨停的德恩精工。德恩精工主要题材是机器人概念,公司是机械传动设备的零部件制造商。

而德恩精工的机构股东名单中,持有股份最多的公募产品是西部利得量化成长,持有28.33万股(中报数据)。此外,还有西部利得中证500指数增强、银华专精特新量化也持有德恩精工,不过持有量较小。

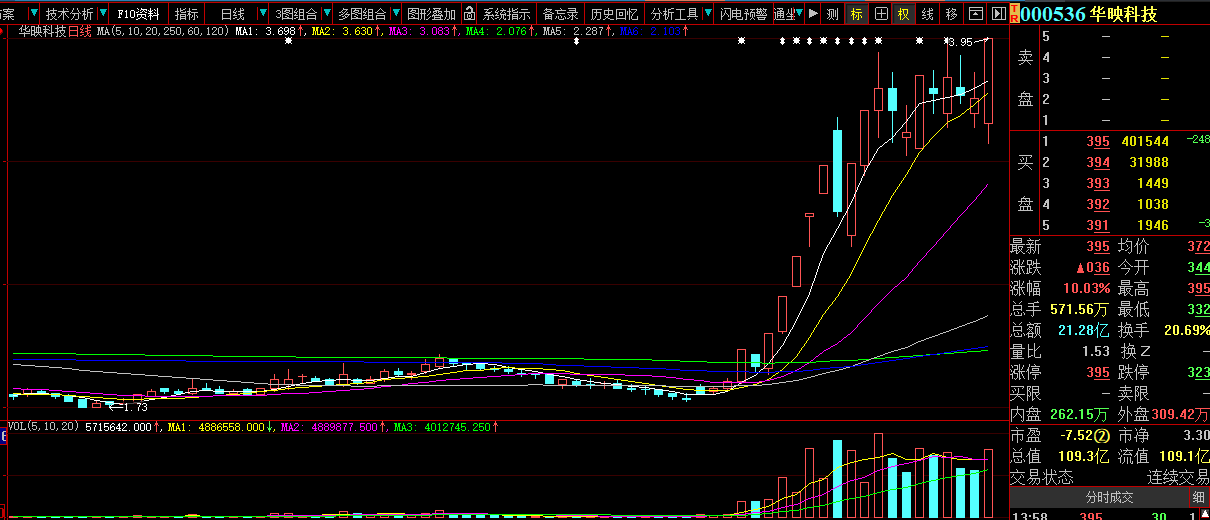

再看下一只牛股,9月以来涨幅近90%的华映科技。

华映科技的主要机构股东是申万菱信量化小盘,持有149万股;国金量化多因子,持有148万股;还有国金量化精选,持有103万股。

此外,蓝英装备,持有该股最多的公募是国金量化多因子,持有33.81万股,国金量化精选持有24万股。

近期5连板的精伦电子,机构股东名单中,又出现了西部利得量化成长,持有120万股,国金量化精选持有74万股,国金量化多因子持有63万股。

那么,为什么这些大牛股,总能被量化公募产品收入囊中?

其实,最主要的原因是这些产品的股票池非常庞大,和普通的主动权益产品相比,这些量化公募产品一般同时持有几百只个股,甚至是上千只个股。

比如西部利得量化成长,中报公布的持股明细表中一共有757只个股,国金量化多因子的持股明细表更是多达1742只个股,华夏智胜先锋持有653只个股,其他量化产品的股票池都是几百只。

从量化公募产品的投资策略来看,一般采用自主开发的量化风险模型,对市场的系统性风险进行判断,作为股票、债券、现金等金融工具上大类配置的依据。同时,随着各类金融工具风险收益特征的相对变化,动态地调整各金融工具的投资比例。

业内人士指出,从量化公募产品的股票池来看,一般持股比例最高的都不到1%,绝大部分持股占净值比例都只有0.1%~0.3%之间,如果持股数量超过1000只,那么很多股票的持股比例就更低。

目前,两市合计4000多只个股,近30%的股票都被量化公募产品买入股票池,那么碰到牛股的机率,比其他机构就高得多,而普通散户就更是不可能复制这样的策略。

另外值得一提的是,量化公募产品的换手率都很高。比如,据天天基金统计数据,国金量化多因子今年上半年的换手率高达793%,西部利得量化成长超过500%的换手率,华夏智胜先锋换手率也超过500%。

如此高的换手率,意味着虽然这些大牛股出现在了这些产品中报公布的持股名单中,但并不意味他们一定能够持有这些牛股到爆发的那一天。同时,即便是持有到了现在,由于持股占净值比例极低,对于这些产品的净值贡献也不会很明显。

不过,有一说一,在今年的市场环境下,量化公募产品的业绩倒还是很不错。比如国金量化多因子,今年以来收益11.35%;国金量化精选今年收益11.21%;西部利得量化成长收益7.41%,而华夏智胜先锋今年以来收益12.29%。

另外,上述几只量化公募产品,是今年业绩很不错的产品。但也并不意味着所有冠以“量化”的产品,都能取得不错的业绩。

比如诺德量化核心,今年亏了14.4%。该产品的持股名单中,持仓占比在前22名的个股,比例都超过1%,也就是说,少数股票的涨跌,会严重影响基金净值的表现。

类似的还有东财量化精选,今年已经亏了近16%。该产品的前十大重仓股,竟然是曾经的各类“茅指数”个股,如茅台、宁德时代、五粮液、迈瑞医疗、晶盛机电、招行、比亚迪等。

此外,还有南方量化成长,今年也亏了近12%,而该产品也重仓了一批大票。归结下来,可能还是量化模型并不适应当前的市场风格。

总结下来,今年的行情下,几只重点的量化产品业绩可圈可点,而且近期冒出的几只大牛股,让他们成为关注的焦点。不过,这些大牛股之所以被量化基金“一网打尽”,主要还是“撒网”面积太大,总能捕捉到几条大鱼。

封面图片来源:每日经济新闻 刘国梅 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。