◎大博医疗今年上半年实现营业收入约7.5亿元,同比下降9.47%;实现归母净利润约0.9亿元,同比下降48.08%。在集采大背景下,大博医疗应对措施包括:增加医疗机构覆盖率,拓展神经外科、微创外科及齿科等医用高值耗材领域。

每经记者|赵李南 每经编辑|文多

8月30日,大博医疗(SZ002901,股价30.11元,市值125亿元)发布半年报。

今年上半年,大博医疗实现营业收入约7.5亿元,同比下降9.47%;实现归属于上市公司股东的净利润约0.9亿元,同比下降48.08%。

“受集采降价的影响,公司主营产品毛利下滑,对公司短期营收和利润产生一定的影响。”大博医疗表示。

在集采大背景下,大博医疗应对措施包括:增加医疗机构覆盖率,拓展神经外科、微创外科及齿科等医用高值耗材领域。

“2023年上半年,随着国家及各省市常态化、制度化开展高值医用耗材集中带量采购,骨科关节、创伤、脊柱三大领域均纳入骨科医用耗材集采范围并陆续落地执行。”大博医疗表示。

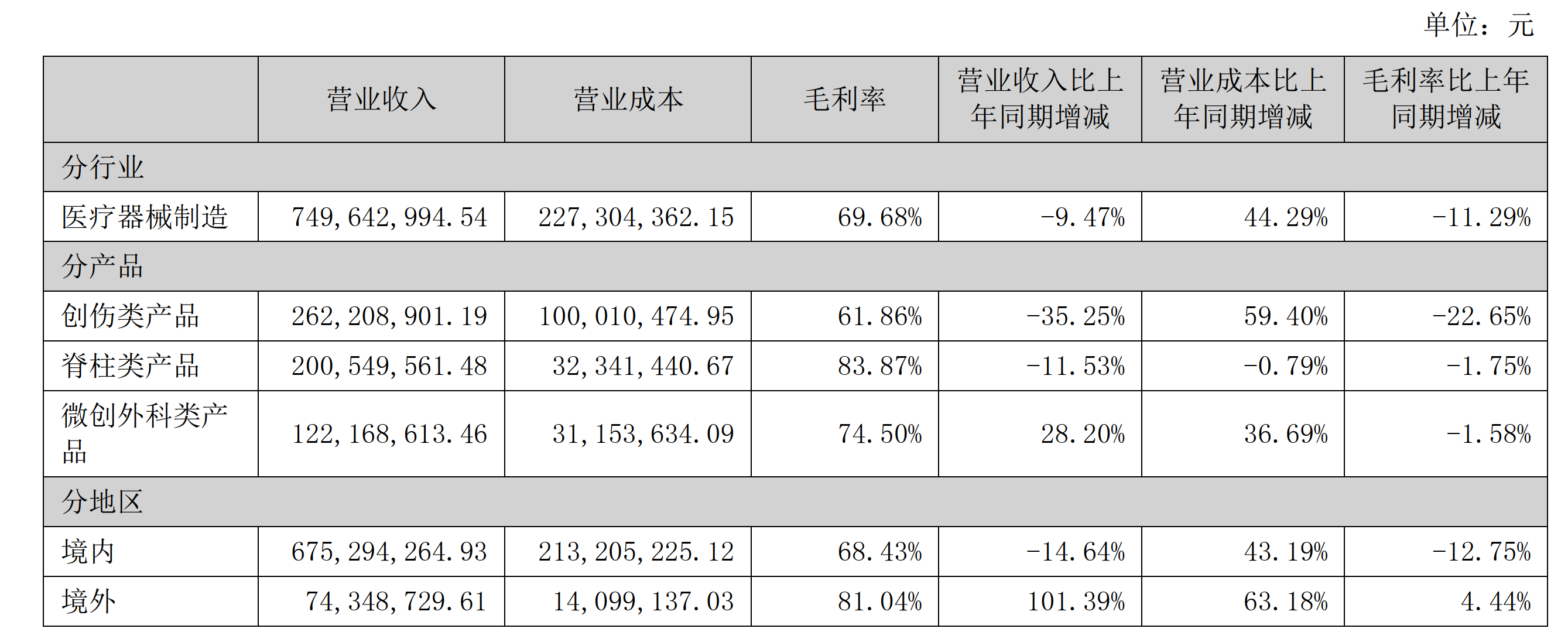

图片来源:大博医疗2023年半年报截图

伴随着骨科被纳入集采,相关耗材的价格出现大幅下降。据《每日经济新闻》此前报道,去年9月国家组织骨科脊柱类耗材集中带量采购,首年意向采购量共109万套,占全国医疗机构总需求量的90%,涉及市场规模约310亿元,集采中选产品平均降价84%。

大博医疗在半年报中也表达了类似的看法,“骨科创伤类、脊柱类耗材集采落地实施后,产品终端价格大幅下降。”大博医疗表示。

值得注意的是,今年上半年大博医疗呈现销售收入下降,成本上升的趋势,毛利率也出现下降。今年上半年,大博医疗骨科创伤类产品毛利率下降到61.86%,营收同比下降35.25%;骨科脊柱类产品毛利率下降到83.87%,营收同比下降11.53%。

同时,集采也对大博医疗的部分品种收入带来了增长。大博医疗表示,骨科关节类耗材集采落地实施后,国产替代进程加速,产品集中度进一步提升。报告期内,公司骨科关节类产品实现营业收入约0.58亿元,同比增长104.46%。

为了应对价格下降带来的影响,大博医疗的应对措施之一是增加医疗机构的覆盖率。“在集采政策驱动下,公司通过集采中标,进一步提升骨科各细分市场份额。报告期内,公司借助集采机遇,增加医疗机构覆盖率,通过获得更多的手术量带动产品销量的增长。”大博医疗称。

提高覆盖率之外,大博医疗表示,持续推进高值耗材领域多产品线共同发展是另外一个应对策略。“公司持续拓展神经外科、微创外科及齿科等医用高值耗材领域,加大创新性医用高值耗材的研发投入力度。”大博医疗称。

今年上半年,大博医疗微创外科产品实现营业收入约1.2亿元,同比增长28.20%;神经外科领域产品实现营业收入约0.3元,同比增长55.14%。

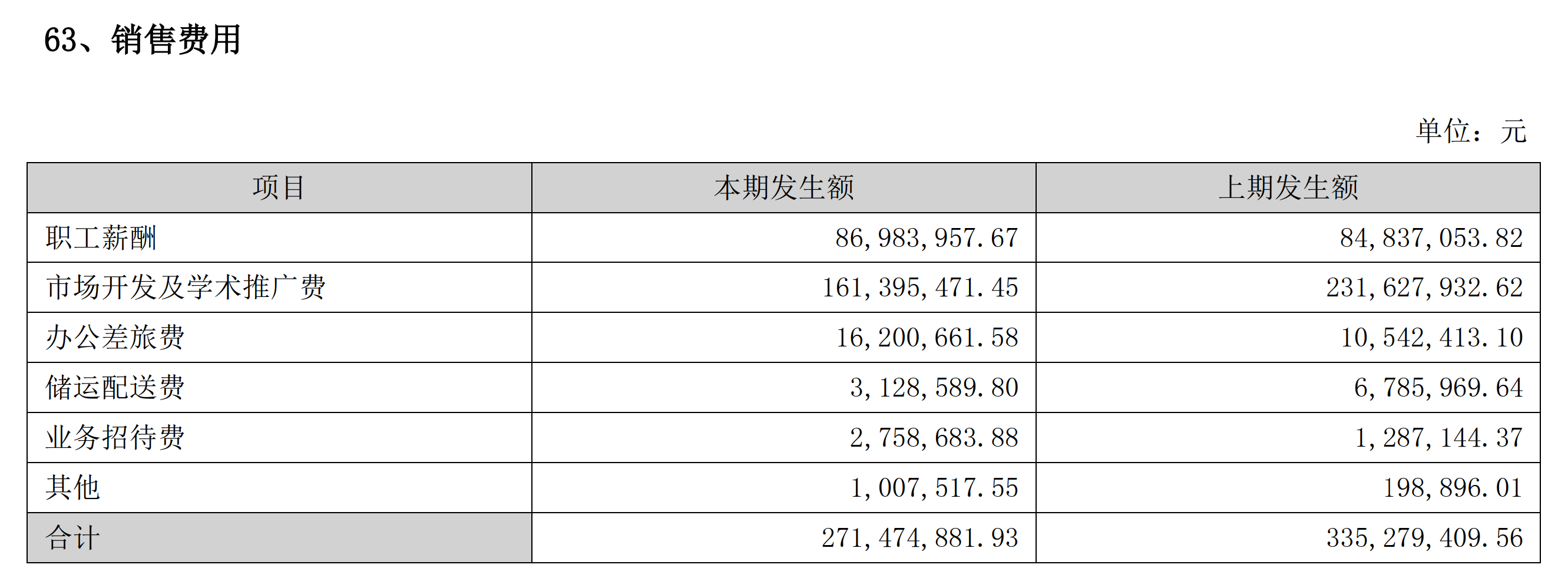

值得注意的是,今年上半年大博医疗的费用方面合计来看相较于去年有所下降,其中销售费用下降是主要原因。今年上半年,大博医疗的销售费用约2.7亿元,相较于去年同期下降约0.6亿元。对于销售费用的变化,大博医疗解释称:“主要系推广服务费减少所致。”

图片来源:大博医疗2023年半年报截图

从销售费用的细项上看,与去年同期相比降幅最大的是“市场开发及学术推广”费,同比下降了约0.7亿元。

研发方面,今年上半年大博医疗的研发费用约1.3亿元,同比增长约23%。对于研发费用的增长,大博医疗表示,主要系研发人员增加以及研发直接投入增加所致。

大博医疗还介绍,其部分研发项目包括:髋关节假体、锚钉系统、椎间融合器、种植体系统、生物型膝关节、金属脊柱内固定器、人工椎体、足踝系统、髓内钉系统、颅颌面系统、微创穿刺系统等。

“上述研发项目集中体现了公司在医用高值耗材领域的持续研发创新能力和产品储备优势,与国内其他竞争对手相比公司有一定的竞争优势。”大博医疗称。

此外,近年来大博医疗也不断拓展国际市场,今年上半年,大博医疗境外业务实现营业收入约0.7亿元,同比增长101.39%。大博医疗表示,其产品已远销至澳大利亚、俄罗斯、乌克兰、智利等60多个国家和地区,境外业务营业收入占比逐年提升。

“公司将持续布局海外市场,加速国际业务进程,提高全球化经营能力,为公司提供外延性的增长动力。”大博医疗称。

封面图片来源:视觉中国

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。