◎“全球HMB产业领军企业”技源集团3月更新了招股书申报稿,拟在沪市主板上市。公司HMB产品的毛利率在2021年、2022年上半年时,较高峰期下滑了约10个百分点。就未来如何保障和提升毛利率,公司向记者进行了回应。

每经记者|王帆 每经编辑|文多

今年3月,主营营养原料、制剂产品的技源集团股份有限公司(下称技源集团)更新招股书(申报稿),拟在沪市主板上市。

作为保健品的上游原料企业,技源集团的客户覆盖了雅培集团、汤臣倍健、Blackmores、Nutramax、PharmaCare等国内外膳食营养补充品牌企业,2019年~2021年,公司营业收入和利润虽有一定波动,但整体呈增长趋势。其中,技源集团与雅培集团深度绑定,签署长期供货协议。

在毛利率方面,公司重要产品HMB的毛利率在2021年、2022年上半年时较高峰期已下滑约10个百分点。在接受《每日经济新闻》记者采访时,技源集团表示将持续优化成本控制和提升企业的精细化管理,努力使产品毛利率保持稳定和逐步提升。

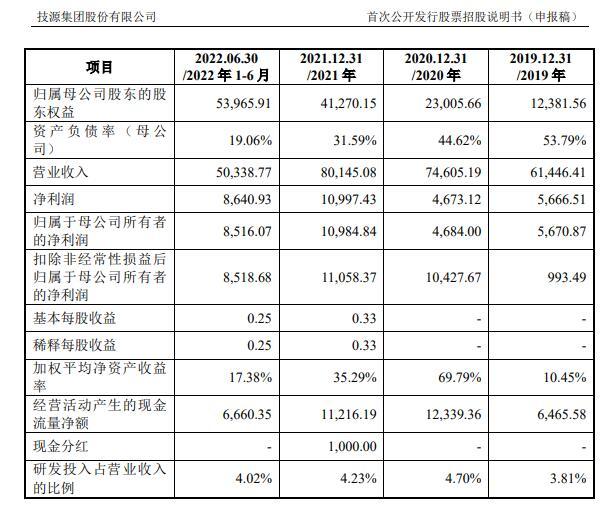

图片来源:技源集团招股书(申报稿)截图

2019年~2021年以及2022年上半年(以下简称报告期),技源集团分别实现营业收入6.14亿元、7.46亿元、8.01亿元和5.03亿元,归母净利润分别为5670.87万元、4684.00万元、1.10亿元、8516.07万元,整体呈增长趋势。

图片来源:技源集团招股书(申报稿)截图

技源集团的重要产品是HMB,该产品原名为β-羟基-β-甲基丁酸。招股书显示,HMB是人体内所必需的支链氨基酸亮氨酸的活性代谢产物,是维持肌肉健康的基础及核心营养素。

技源集团称,公司占据了全球HMB市场的主要份额,是全球最大的HMB供应商。根据庶正康讯统计数据,中国2021年HMB的出口量约为1098吨,占全球HMB原料市场90%以上的份额。2021年,公司HMB产品销量为852.23吨,据此测算,公司HMB产品在全球范围内的市场份额约为69.85%。

2021年和2022年上半年,HMB销售收入占技源集团收入的29.59%、36.35%,是占比最大的品类,其余产品为氨基葡萄糖、硫酸软骨素、片剂。

从销售区域来看,技源集团境外销售占比较高,报告期占比在80.76%~90.69%,销售区域主要集中在美国、欧洲、澳大利亚、东南亚、巴西等国家或地区。

从客户来看,2022年上半年,技源集团前五大客户分别是雅培集团、Blackmores、Nutramax、PharmaCare、汤臣倍健。

《每日经济新闻》记者注意到,雅培集团2019年仅为技源集团的第三大客户,但从2020年开始,雅培集团贡献的收入跃升,此后一直保持第一大客户的地位。2019年~2021年以及2022年上半年,技源集团向雅培集团销售收入分别为9245.97万元、1.47亿元、1.76亿元、1.33亿元,占主营业务收入的比例分别为15.05%、19.69%、21.93%和26.37%,占公司HMB业务收入的比例分别为61.07%、74.30%、74.12%和72.53%。

图片来源:技源集团招股书(申报稿)截图

技源集团称,公司系雅培集团HMB营养原料产品的首选供应商。值得一提的是,技源集团还与雅培集团签署了长期供货协议。根据供货协议约定,雅培集团承诺就其HMB原料产品需求优先全额向公司采购,同时雅培集团在达到协议约定的单一年度基准采购量的情况下,可以要求公司将终端消费细分市场中与雅培集团存在一定竞争关系的少数企业列入非许可买方清单,公司不得向相关企业销售HMB产品。

公司表示,上述协议有利于稳固公司与雅培集团之间的长期业务合作关系,但若雅培集团进一步要求增加非许可买方或增加其他限制性条款,则可能对公司的客户开拓造成一定不利影响,进而对公司的经营业绩及整体盈利能力带来风险。

随着养生经济兴起,膳食营养补充品受到关注,对原料的生产技术也有较高要求。那么,技源集团的技术实力如何呢?

招股书显示,在2019年~2021年以及2022年上半年,技源集团的研发费用分别为2340.31万元、3504.98万元、3393.01万元和2023.16万元,占营业收入的比例分别为3.81%、4.70%、4.23%和4.02%。对比同行来看,同行可比上市公司的同期平均值分别为5.42%、5.20%、5.95%、4.62%,可见技源集团研发费用率低于行业均值。

在专利数量方面,技源集团共拥有86项发明专利,高于同行的上市公司嘉必优(77项)、华恒生物(35项)、仙乐健康(21项)(注:这组数据根据同行业可比公司2021年度报告及招股说明书整理,最新数据以公司披露为准)。技源集团称,公司主导和推动了HMB营养素在多个国家和地区的市场准入,公司myHMB®品牌原料已在全球拥有多项核心专利及丰富的临床数据积累。

如招股书所称,技源集团的HMB产品拥有一定的技术支撑,不过记者发现,该产品盈利能力近年来出现下滑。

招股书显示,报告期内公司HMB产品的毛利率分别为66.37%、65.18%、52.08%、55.58%。2019年至2020年,HMB产品毛利率相对平稳。2021年,HMB产品毛利率相比上年度下降13.10个百分点。

图片来源:技源集团招股书(申报稿)截图

技源集团如此解释2021年毛利率下滑的主要原因:受人民币汇率上升等因素影响,HMB销售单价相比上年度略有下降;次氯酸钠、二丙酮醇等主要原材料采购价格上涨引致HMB产品材料成本上升;受海内外疫情持续反复等因素影响,国际运力紧张,运费价格不断提升,加之公司为保证供货及时性,外销的部分产品运输方式由海运改为空运,引致单位运费成本显著增长。

尽管2022年上半年HMB产品毛利率有所回升,达到55.58%,但相比2019年和2020年高峰期超过65%的毛利率水平,仍有10个百分点的差距。

对于未来如何保障和提升毛利率,技源集团8月15日回复《每日经济新闻》采访邮件称:“企业或产品毛利率波动主要系受国内外整体经济形势、原材料价格波动、货运成本、汇率波动等综合因素的叠加影响。公司会根据实际情况不断调整经营策略,持续优化成本控制和提升企业的精细化管理,努力使产品毛利率保持稳定和逐步提升,不断增强公司综合实力,进而推动公司实现战略发展目标。”

封面图片来源:视觉中国

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。