◎ 美国10家银行评级遭遇下调,美股全线下跌。评级下调背后的原因是什么?

每经记者|文巧 每经编辑|兰素英

尽管硅谷银行爆雷引发的美国银行业动荡已暂告一段落,但美国中小型银行依然压力重重。

当地时间8月7日,国际三大评级机构之一穆迪下调了顶尖金融银行、普罗斯佩里蒂银行、韦伯斯特金融、富尔顿金融等美国10家中小型银行的信用评级;同时,该机构将美国合众银行、纽约梅隆银行、道富银行和Truist Financial Corp.等6家大型银行列入了降级观察名单,这意味着,这些大型银行的评级也存在下调风险。

除此之外,穆迪还将包括第一资本银行、公民金融银行、五三银行等在内的11家银行的评级展望定为负面。

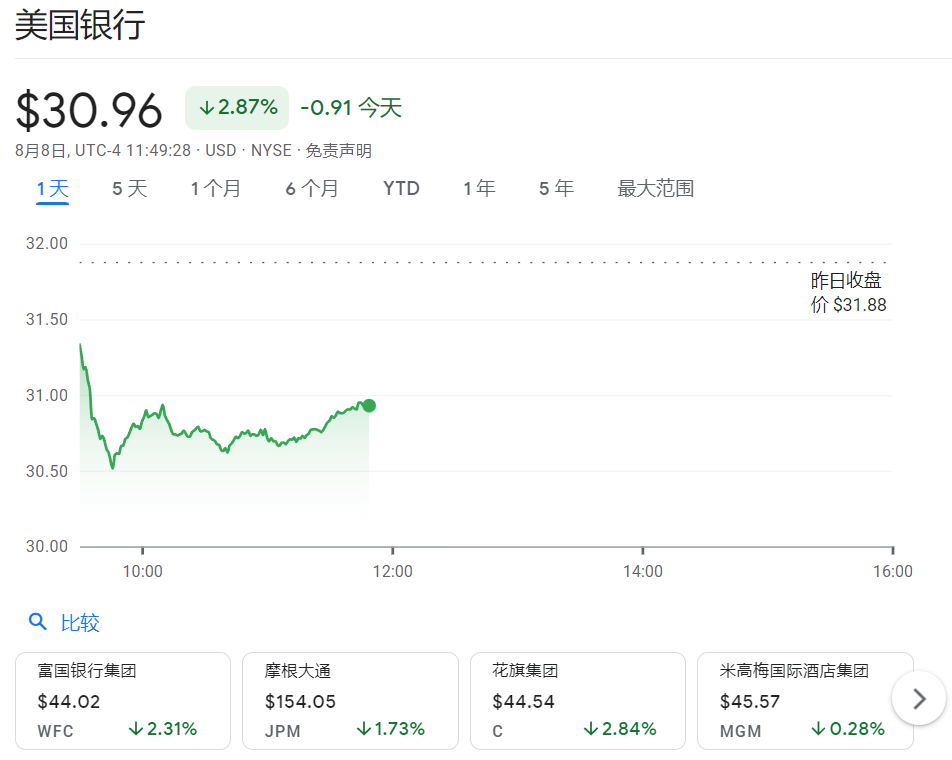

受此影响,美股全线低开。截至发稿,美股三大股指均跌超1%,其中纳指跌超1.3%。银行股大幅下挫,巴克莱跌近4%,美国银行跌超3%,高盛、花旗、富国银行等跌超2%。科技股亚马逊、特斯拉、台积电等也跌超2%。

图片来源:CNBC截图

图片来源:谷歌财经

穆迪下调银行评级的背后,到底出于哪些原因?

原因一:盈利压力增大,商业地产敞口风险上升

今年美国银行接连爆发危机,3月硅谷银行、签名银行先后被关闭,5月初第一共和银行被关闭,美国地区性银行成为人们关注的焦点,也引发了外界对美国银行业的信任危机。自那以来,投资者一直在密切关注银行业的压力迹象。

“许多银行第二季度的业绩显示盈利压力不断加大,将降低它们融资的能力。而2024年初,美国即将出现温和衰退,资产质量似乎将从稳定但不可持续的水平下降,尤其是一些银行的商业房地产投资组合将面临风险。”报告这样写道。

该机构认为,商业地产风险敞口扩大成为银行业关键风险,这主要归咎于美国联邦储备委员会持续加息,远程办公减少写字楼需求,以及金融机构收紧对商业地产项目授信。

原因二:银行资产负债管理风险加剧

“美国银行正继续应对更高的利率和资产负债管理(ALM)风险,这对银行流动性和资本产生影响,因为随着非常规货币政策的逐步结束,系统范围内的存款会逐渐耗尽,而利率上升也会压低固定利率资产的价值。”穆迪分析师Jill Cetina和Ana Arsov在一份报告中这样表示。

穆迪在报告中表示:“我们预计,美联储政策利率大幅上升,以及美联储银行系统准备金持续减少,以及因持续量化宽松而导致的存款减少,银行的资产负债管理风险将会加剧。”

报告同时提到,“并且,由于多种因素的影响,美国长期利率也正在走高,这将给银行的固定资产带来进一步的压力。”

原因三:监管资本不足

穆迪发布的报告同时指出,区域性银行面临着更大的风险,因为它们的监管资本相对较低。并且,资产负债表上固定利率资产比例较高的机构在盈利能力以及增加资本和继续放贷的能力方面将受到更多限制。

前述分析师补充道:“如果美国陷入衰退(我们预计这将在2024年初发生),风险可能会更加明显,因为资产质量将会恶化,并增加资本侵蚀的可能性。”

尽管美国的银行面临的压力主要集中在货币政策紧缩带来的融资和利率风险上,但穆迪也警告称,资产质量即将恶化。报告中这样写道:“我们仍然预计2024年初将出现温和衰退,鉴于美国银行业的资金紧张,美国银行的信贷条件可能会收紧,贷款损失也会上升。”

封面图片来源:视觉中国-VCG41171297516

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。