每经记者|曾子建 每经编辑|赵云

2023年上半年行情结束,公募基金各类产品业绩排行榜也新鲜出炉。

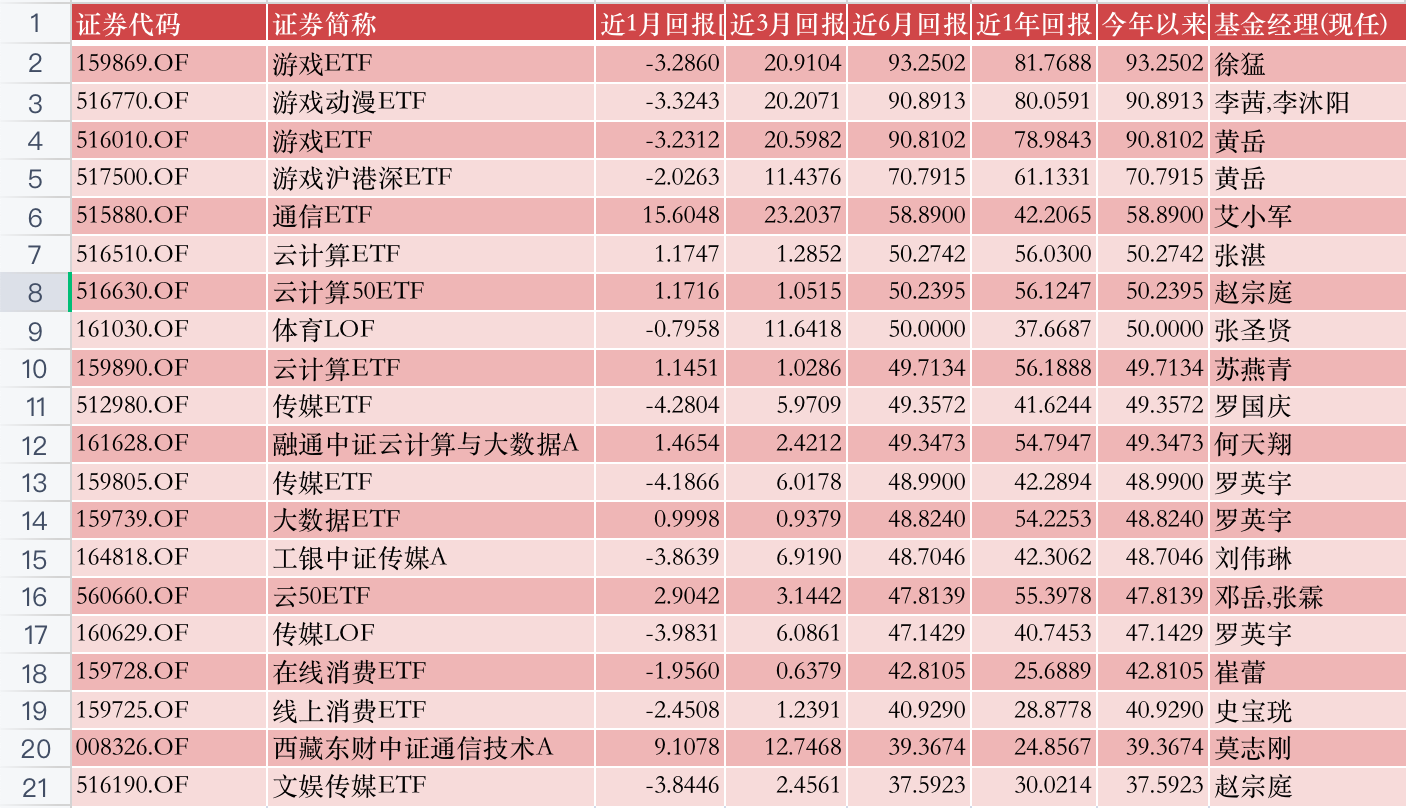

没有任何意外,游戏类ETF凭借超90%的收益傲视群雄。指数型产品表现整体好于主动权益,在今年已是不争的事实。

有人说,今年的行情,是主动权益在“还债”,而指数基金获得重生的一年。也有人说,今年是TMT主题基金的牛市,但同时也是赛道新产品的熊市。

本月公募基金投资月报,Z哥将为大家重点介绍几位稳居业绩排行榜前列的公募大神,解码他们如何成为极度割裂市场下的明星。

首先梳理下上半年指数型基金的业绩排名,但这部分不是重点,因为整个上半年,游戏ETF几乎每个月都是冠军,而且还一度成为今年首只翻倍基。总体而言,指数型基金表现好于主动权益类基金,而在指数型基金中,游戏类产品的表现可谓独领风骚。

截至6月30日,游戏ETF(159869)年内收益高达93.25%,另外两只同名的游戏ETF年内收益也都高于90%,成为上半年独一档的指数型基金业绩前三名。而排名第四的游戏沪港深ETF(517500),年内ETF收益也达到70.79%,和前三名不同的是,该产品由于跟踪指数不同,买了港股的金山软件、腾讯控股和美团,从而拉低了收益水平。

除了游戏主题外,通信主题、云计算、大数据、文娱传媒等都表现有不错表现,但和游戏相比,差距依然较大。

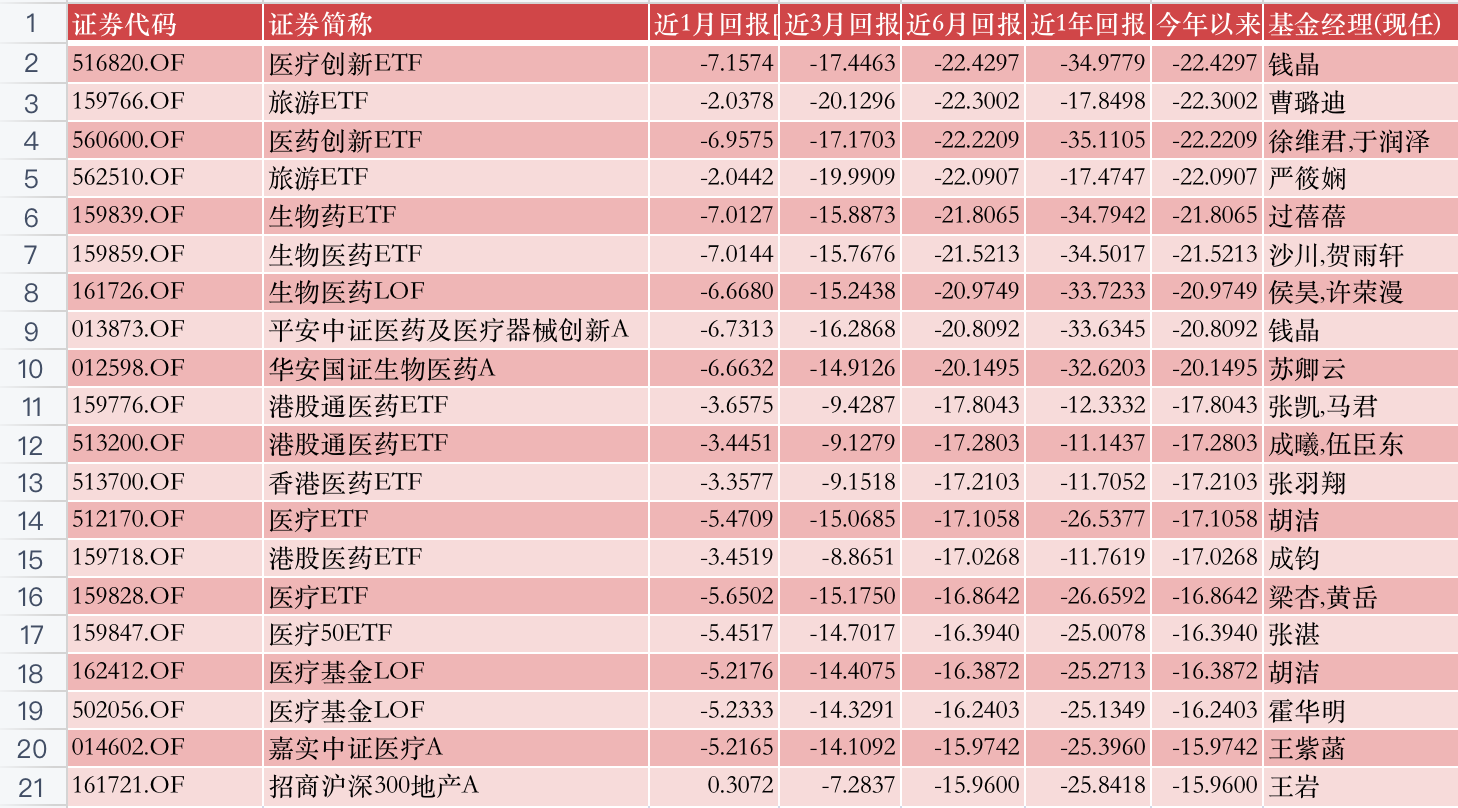

再看指数型基金的榜尾,医疗器械、生物医药是表现最差的两类,年内跌幅超过20%。

另外,两只旅游ETF年内跌幅也超过20%,多少有些让人意外。在大家印象中,今年旅游航空市场明显大幅反弹,按理说旅游板块应该有好的表现才对。但现实是,由于利好落地,预期不再,旅游、航空行业的股票表现反而不佳。这也说明,股价表现好坏,与行业冷暖存在真实的时间差,当行业真的好起来的时候,股价反而并不好。

再看看旅游ETF的重仓股,大家对其今年净值大跌也就不会惊诧了。第一重仓股为中国中免,前两年的超级明星白马股,最高股价曾经突破400元,如今已经跌至100元附近。就在6月30日,中国中免仍在创新低,不知道90元的中免,还会不会让人觉得贵?

好了,指数型基金的总结就此打住,接下来的重点是,Z哥将通过主动型产品的业绩榜单,向大家重点分享几位新晋“状元”们的生财之道。

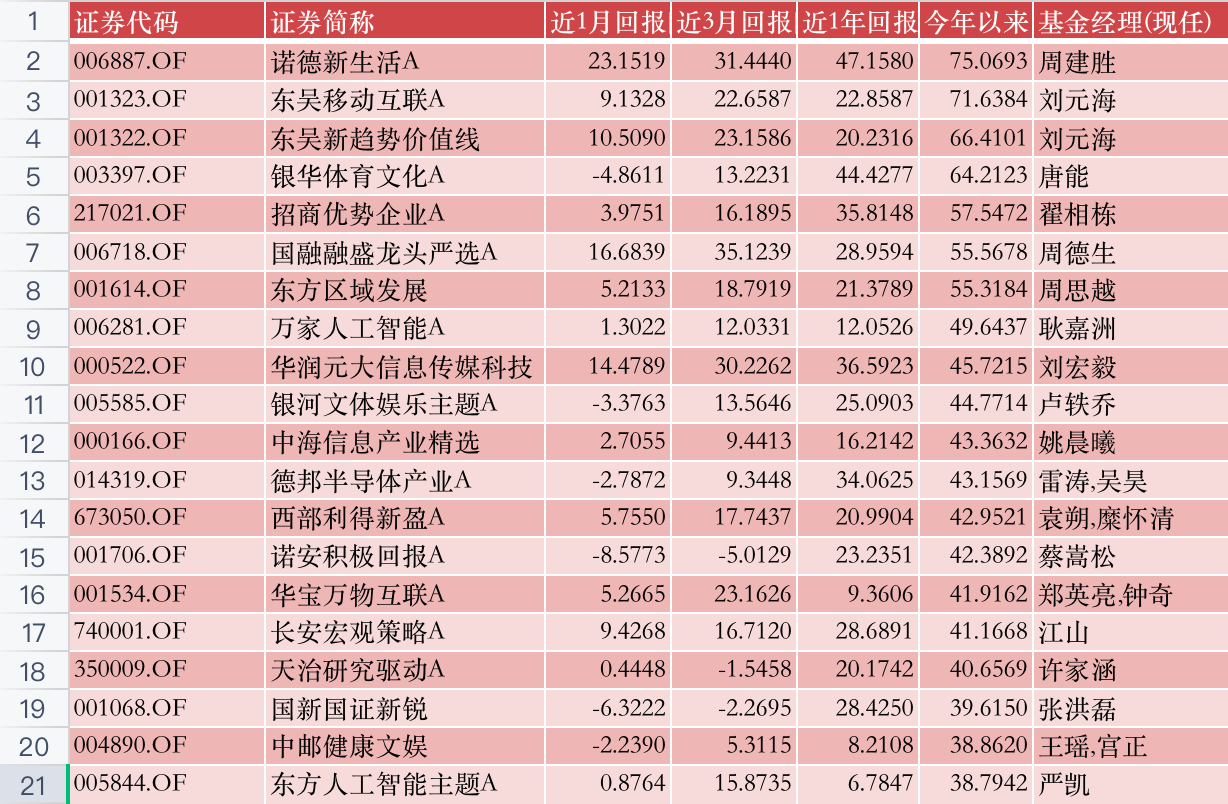

在主动权益类产品中,今年上半年,混合型基金的表现相对股基更好。

从TOP20榜来看,诺德新生活、东吴移动互联年内收益超70%,位居冠亚军。东吴新趋势价值线和银华体育文化业绩超过60%,排名第三和第四,此外,还有三只产品年内收益超过50%。

混基排行前列的产品有以下几个特点,第一个是规模小,业绩较好的产品,净资产规模普遍只有几千万到几个亿不等,最小的国融融盛龙头严选,其规模只有几百万。

第二,基金经理新人辈出,排名前列的基金经理大多是新人。比如诺德新生活的周建胜,任职经历只有不到一年时间,今年4月21日才开始单独管理该产品,单独任职时间只有71天。国盛融盛龙头严选的周德生,今年2月才上任基金经理,任职时间144天。招商优势企业的翟相栋,任职时间也只有144天,不到半年。而东吴基金的刘元海,以及银华基金的唐能,虽然分别是10年老将和8年老将,但两人也是在今年,才被市场关注起来。

相对而言,前几年大红大紫的冠军基金经理、顶流明星基金经理,千亿基金经理,比如刘格菘、崔宸龙、葛兰、张坤等,今年普遍没有好的表现。

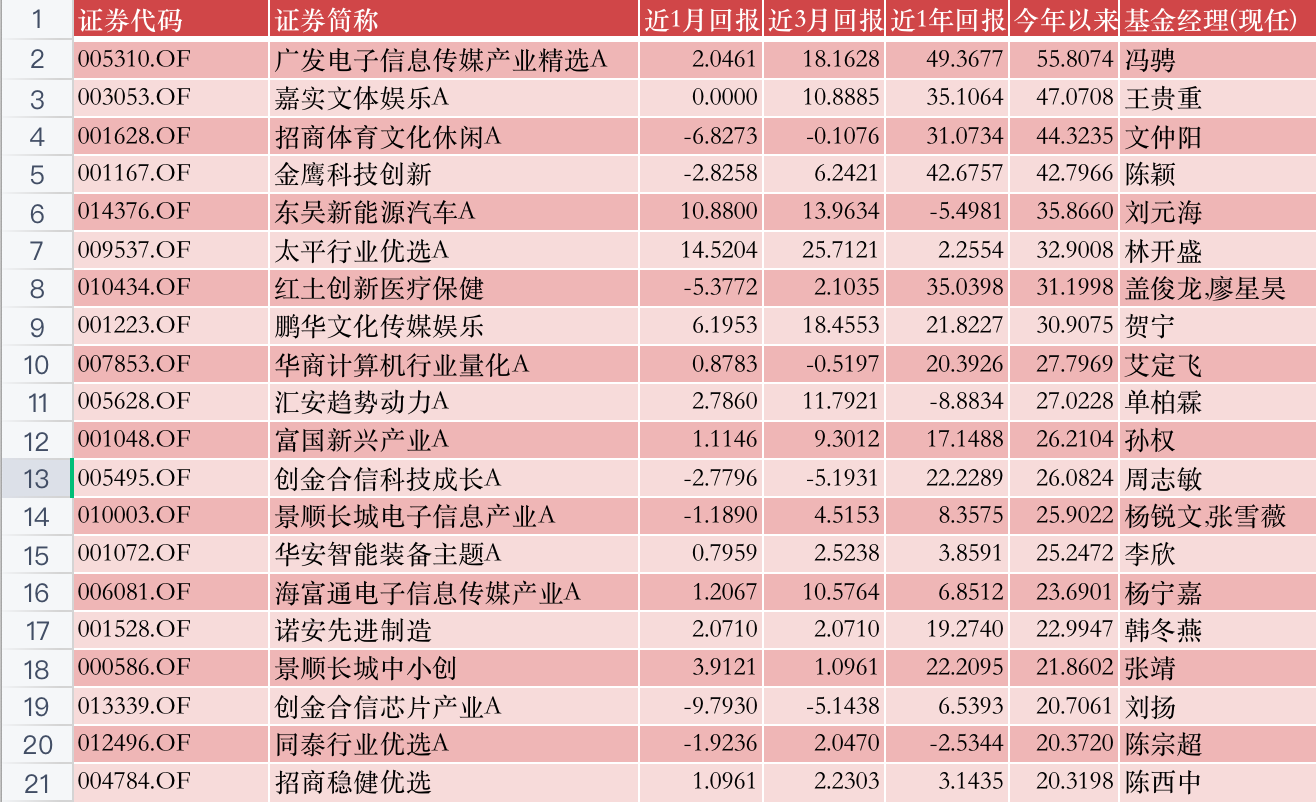

再看股票型“牛基”榜,排名榜首的是冯骋管理的广发电子信息,年内收益55.81%。另外,王贵重管理的嘉实文体娱乐、文仲阳管理的招商体育文化休闲,两只产品业绩超过40%,位居第二和第三。

其中,嘉实文体娱乐、招商体育文化休闲,都布局游戏、文体娱乐方向。而股基冠军广发电子信息,则是布局IT服务、软件开发、半导体、计算机等领域为主。此外,股票“牛基”榜中,华商计算机行业、景顺长城电子信息、创金合信芯片、海富通电子信息传媒等,都是主打一个“信息为王”。

接下来,Z哥分享几位新人在今年极度割裂行情下的“生财之道”。

周建胜管理的诺德新生活,无疑是今年上半年主动型产品的最大赢家。该产品尽管一季度末的规模只有5700万元,但上半年收益高达75.07%,为所有主动型产品中的冠军。而基金经理周建胜,从去年7月14日才开始任职,时间不到一年。

资料显示,周建胜是典型的科班出身,上海交通大学微电子学硕士。曾任手机软件工程师,2010年6月至2014年12月,在华为担任软件工程师。2019年7月加入诺德基金,担任TMT行业高级研究员。

再看诺德新生活的持仓,可谓相当人工智能,整个AI主题中,所有的牛股都被周建胜买入,海光信息、金山办公、科大讯飞、拓尔思、寒武纪等,都是上半年的大牛股。

而周建胜今年的生财之道,实际上源于去年的主动调仓。去年7月,周建胜上任诺德新生活,很快就将该产品的持仓方向从新能源调到了计算机上。

去年二季度末,诺德新生活几乎全仓新能源赛道,但到三季度末,海光信息和金山办公已经成为重仓股。到去年底,股票仓位是85.87%,其中计算机的仓位是82.19%、军工的仓位是3.67%。也就是说,周建胜差不多提前半年就开始“押注”新的方向,这种预判也对其今年成为最大赢家奠定了基础。

对于调仓的原因,周建胜在2022年三季报这么解释:主要基于对风险收益比的测算和对相关产业基本面的预判,降低了新能源仓位,增加了半导体、数字经济仓位。而对于2022年四季度,周建胜预计市场将继续呈现结构性行情,半导体周期继续下行仍有待于行业出清,数字经济则有望迎来更多政策方面的暖风。

可以看出,从去年下半年开始,周建胜已经开始逐渐押注计算机方向,而到今年一季度,全仓了AI,再借着chatgpt的东风,周建胜成为了主动型基金的冠军。

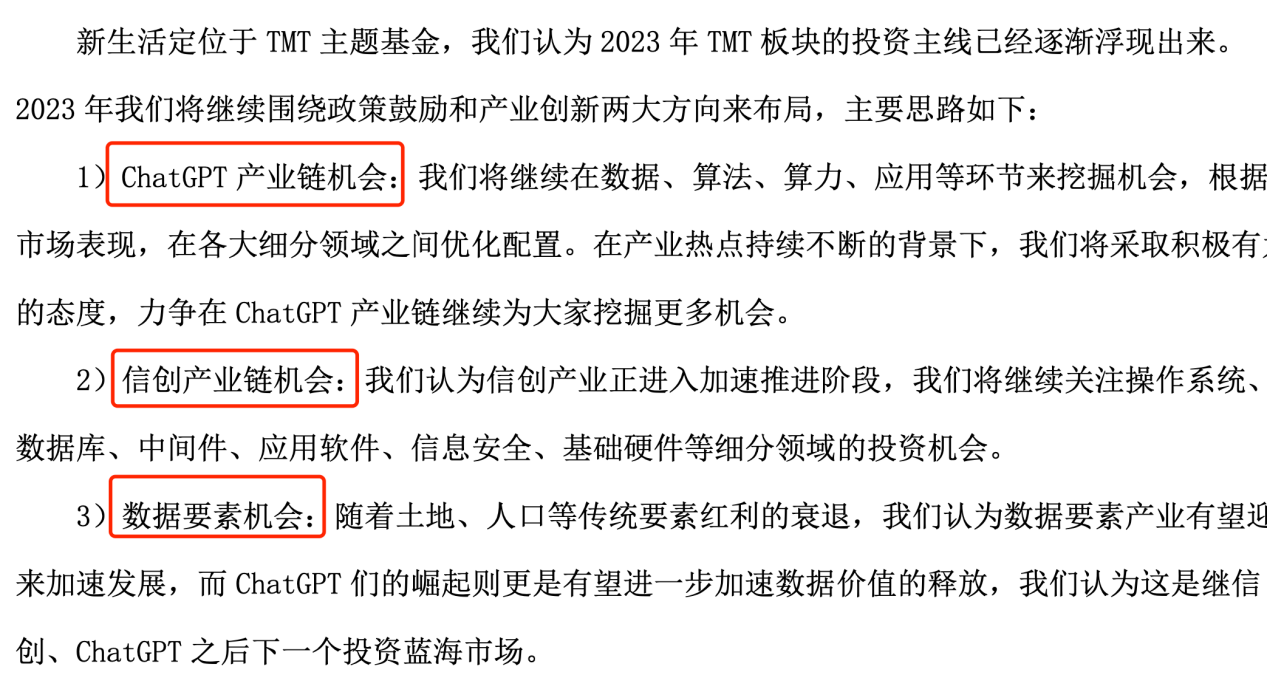

而在今年一季报中,周建胜用了较多篇幅来阐述对ChatGPT产业的机会。

对于基金投资者而言,像周建胜这样愿意分享观点的基金经理,大家是比较欢迎的。尽管根据一季报,诺德新生活的规模很小,不足一个亿,但相信二季报出炉后,该产品规模很可能还会成倍增长。

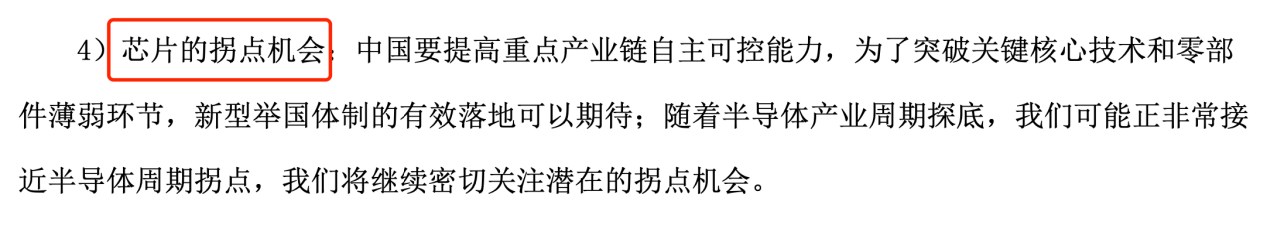

在新人辈出的2023年,银华基金的唐能算是老将了。

唐能2009年加盟银华基金,2015年开始担任基金经理,累计任职时间达8年。今年,他管理的银华体育文化以64.21%的收益率,成为基金经理中的佼佼者。

目前,唐能共管理8只产品,管理总规模36.21亿元,而业绩最好的银华体育文化,其实是这些产品中业绩最好的一只。其他产品业绩分化较大,主要原因还是不同产品布局不同的行业或者赛道。比如农业、地产、科技、消费等,都有所涉及。

而今年,唐能管理的银华体育文化,刚好遇到了多年难遇的风口,最终凭借重仓游戏股,业绩一飞冲天。

具体看股票,前十大重仓股竟然有六只游戏股,俨然是一只另类的游戏指数基金。

唐能在一季报中表示,该基金主要投资于科技创新的应用环节,主要布局传媒和计算机。唐能认为,任何科技创新都会带来企业的效益提高或者消费者效应提升,并通过相互反馈推动科技的持续创新,因此,新科技应用可观测,易跟踪,爆发力强,是每一轮科技浪潮的必要环节,每一轮科技浪潮都能成长出新的超大型企业。

此外,唐能此前仅有的几篇访谈中曾讲到了他构建成长池的最重要的两个标准:

一是选“世界改变不了的公司”。

二是选“可以引领时代的公司”,未来三年增速要很快。

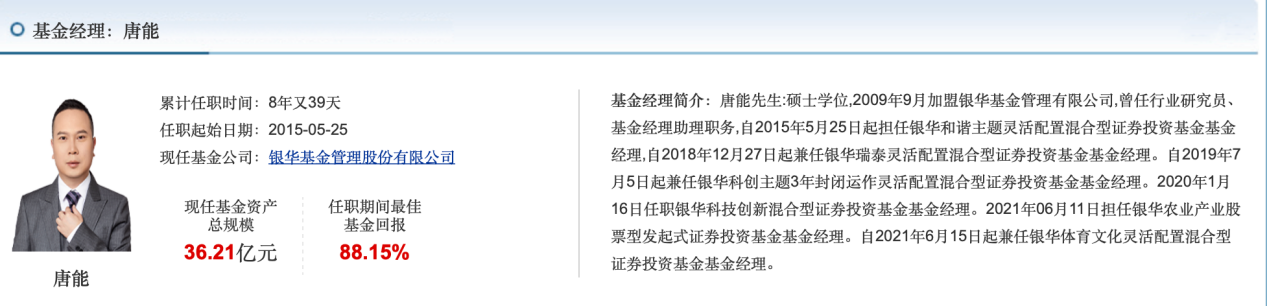

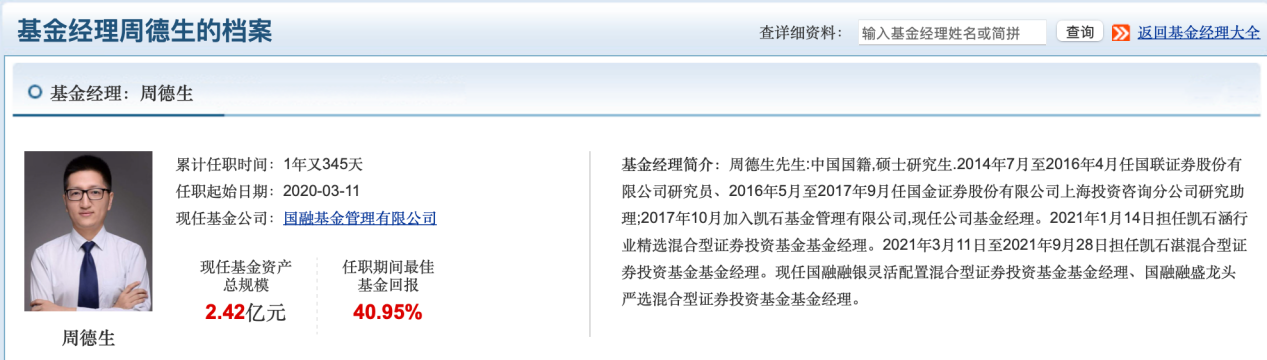

周德生管理的国融融盛龙头严选,绝对是继诺德新生活之后,今年的又一匹大黑马。

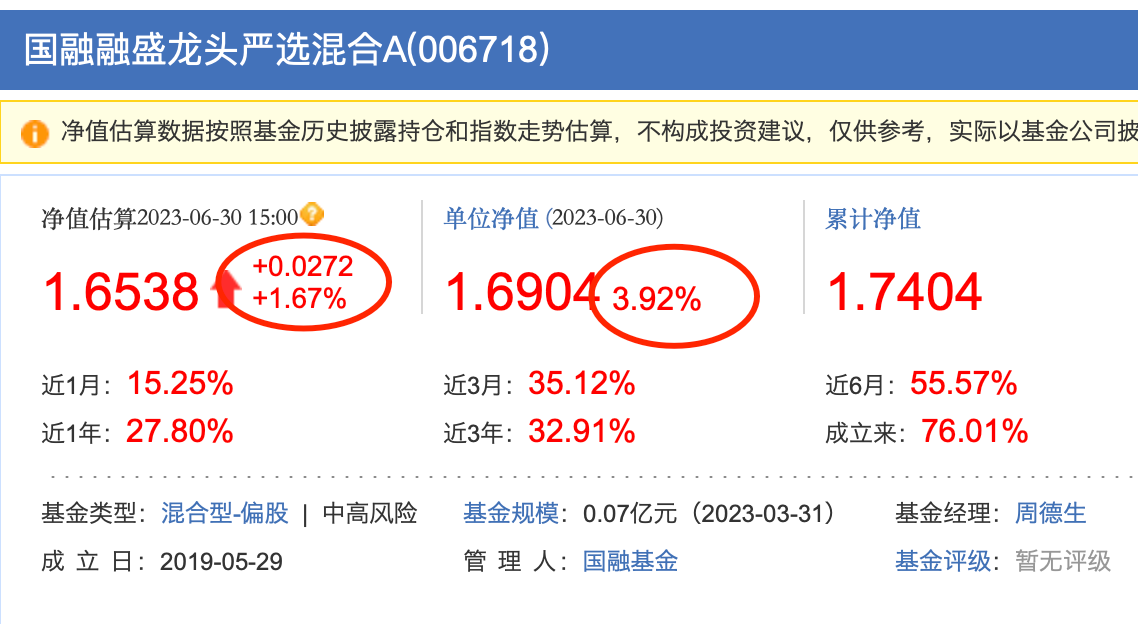

近1月16.28%,近3月35.12%,今年以来55.57%,位居混合型基金的第六位。

最有意思的是,周德生基金经理经验不到2年时间,今年2月7日才任职国盛融盛龙头严选,144天的时间,取得了40.95%的任职回报。

此外,周德生在国融接手了两只基金。一只国融融盛龙头严选,由周德生单独管理;另一只国融融银,与贾雨璇共同管理。而另外一只产品,今年依然持仓新能源,亏了20%。

再看国融融盛龙头严选的持仓,却和其他几只排名前列的产品不太一样,一季报前十大重仓股以半导体个股为主。

周德生在一季报中表示,2022年三季度开始将配置重心布局在半导体、计算机等行业中的优质龙头,精选估值合理、有业绩支撑的光伏龙头和部分估值被低估的通讯公司。

值得注意的是,周德生于今年2月开始任职国融融盛龙头,其上任之后,对重仓股进行了比较明显的调整。去年四季度末,该产品持有的也是半导体个股,但多为比较老牌的龙头公司,比如澜起科技、卓胜微、北方华创、韦尔股份、三安光电等,很像是一只半导体ETF。

而一季度,该产品调入了寒武纪、源捷科技、通富微电等,效果显然不错。

此外,就在6月30日,国盛融盛龙头严选的净值估算涨幅只有1.67%,实际净值涨幅达到3.92%,估算偏差值高达-2.25%。这一现象说明,周德生在季末仍在灵活积极调整仓位,而调整的具体方向,Z哥观察,很可能重新回到新能源赛道。因为6月30日,当天市场表现最好的,正是新能源。

最后,看一下股票型基金的冠军,由冯骋管理的广发电子信息,该产品今年以来收益高达55.81%。而且,该产品并非修正基金,其一季度末规模(A/C类份额合计)达7.7亿元。

冯骋,担任基金经理时间2年又328天,曾任中国信息通信研究院工程师,招商证券分析师,广发基金行业研究员。

再看广发电子信息的重仓股,几乎囊括了今年软件及办公领域的多数大牛股。

比如金山办公,今年已经一跃成为基金前十大重仓股。还有寒武纪、三六零,浙数文化等,都是AI风口下的大牛股。此外,中国科传成为第三大重仓股,也显示出冯骋在选股上的独到之处。尽管中国科传在近一个多月调整较多,但年内最大涨幅一度高达372%,曾是年内涨幅最大的公司。

冯骋在一季报中表示,一季度我们看到TMT行业异彩纷呈,各类创新不断加快,“自主可控”的重要性上升到了前所未有的高度,预计未来3—5年会加快实现;以ChatGPT为标志的AI语言大模型实现了“智能涌现”,这一革命性的技术突破激发了市场对于人工智能板块的热情。一季度坚持自上而下地选择市场表现较强的细分方向进行配置,同时维持此前的行业龙头配置策略,力争在有大产业机会时及时把握,在强赛道中重点聚焦有核心竞争力、能够持续快速成长的优质公司。

最后,看一下双十基金经理今年以来的表现。

今年以来,老将们的业绩普遍跑不赢新手,但杜猛似乎已经翻身了。

杜猛管理的摩根新兴动力今年取得11.38%的收益,成为我们跟踪的双十基金经理中业绩最优秀的一只产品。此外,曹名长等管理的中欧价值发现,以及王克玉管理的泓德优选成长也都取得正收益。

摩根新行动力发生,实际上就是从最近一个月开始,该产品近一个月收益9%,表现非常优秀。根据一季报,该产品重仓的中际旭创表现最强,其余个股以新能源赛道为主。如果仅仅看一季度末的重仓股,感觉尚不足以支撑起净值的涨幅。所以,很大的可能是,杜猛也在二季度进行了调仓。

杜猛在一季报中表示,其不仅关注经济的复苏,也关注到了全球科技的突破性进展,人工智能的发展可能到了大规模应用的临界点,在未来会深刻改变人类社会和经济运行,在这当中会诞生大量的投资机会,并会持续地保持跟踪和研究。

而在6月中下旬,杜猛曾经在公开场合表示,人工智能不单单是简单的主题炒作,而更多地反映出一场深刻的产业革命趋势。假设从今年开始起步,可能在未来的三年、五年或者十年内,人工智能会对我们的生活、工作产生深远的影响,包括整个社会形态,都可能会发生一个深刻的变革。

杜猛表示,从目前来看,重点要关注能参与到全球人工智能产业链的相关投资机会。未来1—2年,有望见证人工智能算力的爆发,因此对于算力基础设施的投资非常重要。结合国内产业发展的状况与结构,光模块是目前最有潜力的领域之一。

如果杜猛真正做到“知行合一”的话,有可能在二季度,他也会开始投入到AI浪潮中来。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。