1. TMT板块6月16日再度强势反弹,通信领涨。通信板块持续受益于“数字中国+人工智能”带来的算力需求增长,从天线等传统通信,到光芯片、光器件、光模块等光通信,市场规模均有望持续增长;未来有望向高速率、高集成、大容量发展,利用新工艺和新方案,持续拓展新的应用场景。人工智能产业链长期基本面向好,且流动性充裕的环境也对科技板块构成利好。但国内技术的发展及落地需要时间,且当前市场交易风格切换频繁,短期需警惕调整波动风险。

2. 基建板块6月16日也涨势较好,或是受国资委召开中央企业提高上市公司质量暨并购重组工作专题会消息拉动。基本面上看,2023年1-5月份基建投资增速7.5%,延续此前放缓态势;今年专项债下发前置、开工节奏前置可能是导致5月基建增速回落的主要原因。后市来看,“逆周期调节”下基建作为稳增长的抓手依然有着其重要作用,基建项目逐步落地也使得基建企业的业绩有一定保障。此外“一带一路”的持续推进有望为央国企建筑公司打开长期增量空间。

3. 常态化版号发行情况下,游戏行业的供给重新恢复,有望驱动行业恢复健康发展态势。未来游戏公司业绩逐步兑现,叠加AIGC降本增效催化,有望延续较好发展态势。建议感兴趣的小伙伴可以等待充分回调后,通过布局游戏ETF(516010)和游戏沪港深ETF(517500)把握游戏板块的长期投资价值。

每经编辑|叶峰

6月16日,大盘跳空高开后震荡走强,双创指数全天领涨,沪指5月10日以来首次收复30日线。盘面上来看,行业板块多数收涨,船舶制造、通信设备、互联网服务、光伏设备、软件开发、游戏行业强势领涨;商业百货、汽车服务、银行、电力行业跌幅居前。行业板块多数收涨,船舶制造、通信设备、互联网服务、光伏设备、软件开发、游戏行业强势领涨;商业百货、汽车服务、银行、电力行业跌幅居前。

截至收盘,沪指涨0.63%,收报3273.33点;深证成指涨1.11%,收报11306.53点,日线七连阳;创业板指涨1.44%,收报2270.06点。市场成交额维持在一万亿上方,6月16日达到1.07万亿,为连续第3个交易日突破万亿。北向资金继昨日净买入近百亿后,6月16日再度净买入105.46亿元,续创2月9日以来新高。

数据来源:WIND

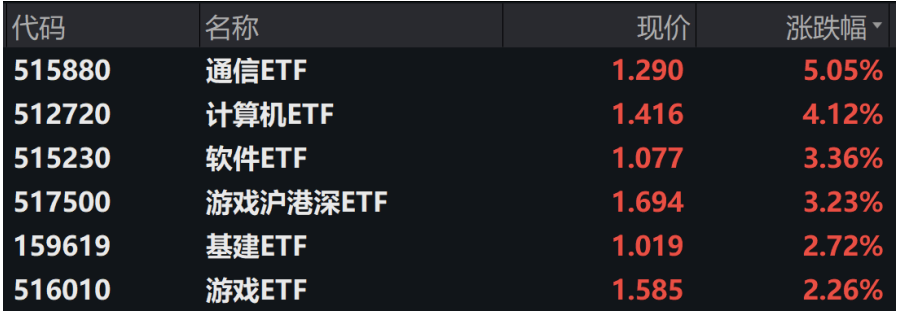

TMT板块6月16日再度强势反弹,通信ETF(515880)领涨,涨幅5.05%,计算机ETF(512720)涨4.12%,软件ETF(515230)、游戏沪港深ETF(517500)均涨超3%。

数据来源:WIND

消息面上,上海印发《上海市推动制造业高质量发展三年行动计划(2023-2025年)》,指出到2025年,工业增加值超过1.3万亿元,重点面向工业场景加快部署5G专网、千兆光网、算力平台等;可能对算力相关的通信板块构成一定利好。

此外,近期人工智能产业方面也有利好消息。如中国科学院自动化研究所6月16日上午在上海发布了该所研制的新一代人工智能大模型――紫东太初2.0;昨日联合国工业发展组织称,将与华为合作成立全球工业和制造业人工智能联盟。长期看人工智能依然是时代发展的主线,TMT产业链依然值得关注。

上游方面,通信板块持续受益于“数字中国+人工智能”带来的算力需求增长。数字经济时代,通信行业有望进一步完善信息和算力基建,保障数字基座合理建设和信息高可靠传输,并在此基础上,通过自身能力延伸,为行业和企业数字化转型赋能。从天线等传统通信,到光芯片、光器件、光模块等光通信,市场规模均有望持续增长;未来有望向高速率、高集成、大容量发展,利用新工艺和新方案,持续拓展新的应用场景。

而AIGC应用的关键,Transfomer架构大模型训练对算力的消耗呈指数级增长,也不断催生新的算力需求。从系统复杂度、投资强度、整体性能提升效果三方面看,网络设备与通信器件(包括交换机、光模块等)在AI系统中的重要性显著提升。根据申万宏源研究所测算,NvidiaH100到GH200系统,官方标准配置下800G光模块用量可提升30%-275%,同样256GPU集群的交换机需求从不足50台提升至150台以上。AI领域,网络的价值在于延续了集群算力的摩尔定律,持续催生通信算力的需求。

估值角度看,TMT板块中,上游的估值相对较低,算力基础设施技术也相对成熟,发展路径更清晰,后续相对来说可以继续关注通信ETF(515220),包括芯片ETF(512760)也可进行关注。而其他板块,应用端的软件、受益于AIGC降本增效的游戏,基本面上均持续向好,也可关注软件ETF(515230)、游戏沪港深ETF(517500)、游戏ETF(516010)。人工智能产业链长期基本面向好,且流动性充裕的环境也对科技板块构成利好。但国内技术的发展及落地需要时间,且当前市场交易风格切换频繁,短期需警惕调整波动风险。

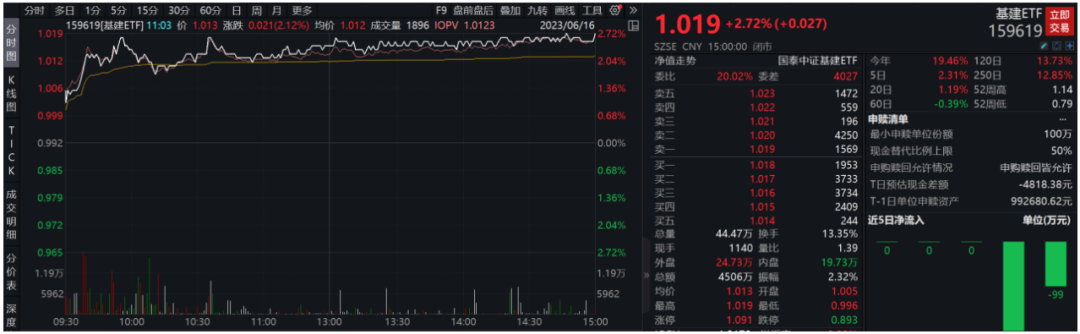

基建板块6月16日也涨势较好,基建ETF(159619)涨2.72%。

数据来源:WIND

消息面上,国资委网站显示,6月14日,国资委召开中央企业提高上市公司质量暨并购重组工作专题会,持续推动中央企业提高上市公司质量工作,聚焦上市公司并购重组交流工作经验,明确工作思路。该消息可能一定程度上提振情绪,“中特估”行情再现。

基建板块基本面上来看,从统计局公布的5月固定资产投资数据来看,2023年1-5月份基建投资增速7.5%,延续此前放缓态势;能源投资增速扩大至27.6%,水利、交通领域投资增速持续放缓,但开工项目投资额环比增长46.3%,改善明显。2022年以来专项债成为驱动基建投资增长的重要动力,今年专项债下发前置、开工节奏前置可能是导致5月基建增速回落的主要原因。

后市看,上周五重提“逆周期调节”,经济数据下滑,基建作为稳增长的抓手依然有着其重要作用。货币政策降息已来,后续配套政策或可期待。随着项目开工投资额修复,专项债加速发行,全年基建投资有望保持稳健,基建项目逐步落地也使得基建企业的业绩有一定保障。此外“一带一路”的持续推进有望为央国企建筑公司打开长期增量空间。基建板块属于“中特估”中估值相对较低的部分。,“中字头”中可继续关注基建ETF(159619),但短期可能需警惕经济复苏较弱、周期整体承压的风险。

游戏板块6月16日再度上涨,游戏沪港深ETF(517500)全天收涨3.23%,游戏ETF(516010)全天收涨2.26%。

来源:Wind

游戏板块今年已经取得不俗涨幅,游戏ETF(516010)全年涨幅已经超过100%,虽然经过短期调整,现在又再度冲高,由此可见市场对于该板块的关注度不会轻易消散。常态化版号发行情况下,游戏行业的供给重新恢复,有望驱动行业恢复健康发展态势。另外,AIGC对于美术设计、游戏策划、发行等环节的降本增效作用有望逐步落地;政策监管的风险逐步缓释。综合来看,游戏产业周期持续向上,估值仍处于较低分位数,未来业绩逐步兑现,叠加AIGC降本增效催化,有望延续较好发展态势。

对于游戏板块的布局机会,我们建议感兴趣的小伙伴可以等待充分回调后,通过布局游戏ETF(516010)和游戏沪港深ETF(517500)把握游戏板块的长期投资价值。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。