◎永达股份披露的销售数据与第一大客户铁建重工披露的采购数据存在较大差异。2020年、2021年,永达股份披露的销售金额数据较铁建重工披露的采购数据高出0.61亿元、2.17亿元。至于2022年,铁建重工年报中披露的主要供应商名单,第三大供应商采购金额为1.67亿元,该单位为永达股份,与招股材料披露的3.05亿元差异约1.38亿元。

◎2020年-2022年,永达股份与劳动用工相关的纠纷共51起,纠纷金额合计234.29万元,包括经济补偿等争议、工伤保险待遇争议、提供劳务者受害责任纠纷等。其中,14起与工伤保险待遇相关,纠纷金额合计118.24万元,4起尚未结案或执行完毕,其他均已结案。

每经记者|张明双 每经编辑|魏官红

6月8日,正在闯关深交所主板IPO的湘潭永达机械制造股份有限公司(以下简称永达股份)即将迎来首发上会。

多年来,永达股份第一大客户一直为科创板公司铁建重工(SH688425,股价5.18元,市值276.28亿元),但《每日经济新闻》记者注意到,2020年-2022年,公司招股说明书(上会稿)披露的向铁建重工销售金额数据,均高于铁建重工披露的采购金额数据,2021年差额甚至超过了2亿元。

此外,永达股份为员工缴纳的社保、公积金比例较低,2019年、2020年则全员未缴纳公积金。值得注意的是,永达股份还存在大量劳动争议、经济补偿争议、工伤保险待遇争议等用工纠纷,2020年-2022年达到51起,纠纷金额合计234.29万元。由于此前存在社保、公积金缴纳不规范问题,后续公司是否存在用工纠纷继续增加的风险仍有待观察。

永达股份主营业务为大型专用设备金属结构件的设计、生产和销售,产品主要应用于隧道掘进、工程起重和风力发电等领域。

2020年-2022年,永达股份实现营业收入分别为7.76亿元、10.03亿元、8.33亿元,实现净利润分别为6177.23万元、8841.12万元、9323.82万元。根据招股材料,公司2020年、2021年收入增幅分别为92.33%、29.26%,净利润增幅分别为434.79%、43.12%,在经过两年高速增长后,2022年收入下滑16.92%、净利润略增5.46%,业绩增速明显下降。

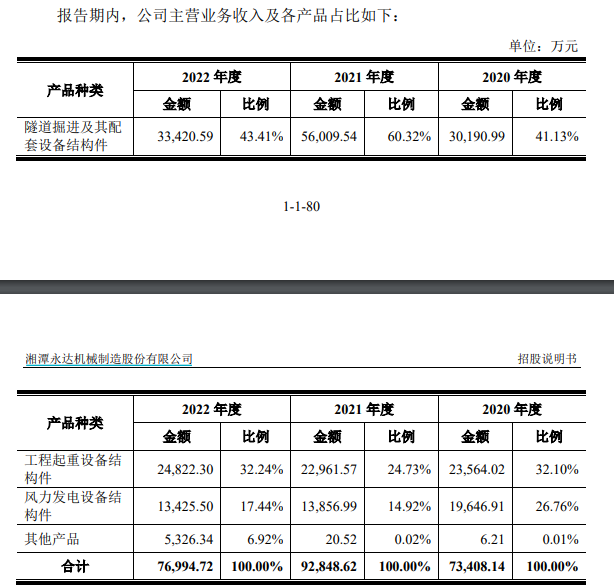

按照产品分类,隧道掘进及其配套设备结构件为永达股份第一大主营产品,2020年-2022年主营业务收入占比分别为41.13%、60.32%、43.41%,但该产品收入由2021年的5.60亿元下降为2022年的3.34亿元,是2022年整体收入下降的主要原因。永达股份解释,2022年下降主要受宏观环境变化影响,各地基础交通设施建设放缓,使得公司的隧道掘进及其配套设备结构件销量减少,收入下降。

图片来源:招股书截图

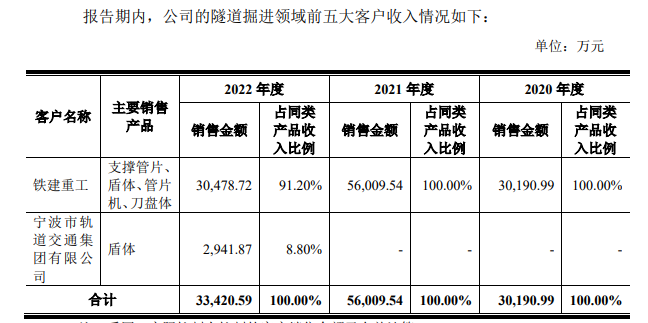

《每日经济新闻》记者注意到,铁建重工是永达股份隧道掘进领域的主要客户,2020年和2021年更是该领域唯一客户,2022年新增客户宁波市轨道交通集团有限公司,但铁建重工的收入占比仍达到91.20%。按照铁建重工2022年报,其营收、归母净利润分别为同比增长6.14%、6.26%,隧道掘进机业务收入由2021年的46.98亿元增加到2022年的52.68亿元。

图片来源:审核回复意见截图

作为隧道掘进领域主要客户的铁建重工2022年业绩出现提升,为何会出现永达股份所述的“隧道掘进设备行业下游需求减弱”导致收入有所下降?按照审核问询函回复,主要系支撑管片收入下降较多,部分重点产品在前期大量供货的情况下,客户订单量有所放缓。

永达股份第二大主营产品为工程起重设备结构件,2020年-2022年主营业务收入占比分别为32.10%、24.73%、32.24%,近三年销售金额变化不大,2022年收入由2021年的2.30亿元增加到2.48亿元。中联重科(SZ000157,股价6.34元,市值550.18亿元)和三一集团是该领域重要客户,近三年两大客户收入占比超过99%,尤其是中联重科,2020年-2022年销售收入比例分别为65.27%、64.97%、93.46%。

由于2022年工程起重行业进入下行周期,下游需求减少,因此永达股份对三一集团的销售金额由2021年的7964.73万元下降至1622.85万元,但对中联重科的销售金额由2021年的1.49亿元上升至2.32亿元。永达股份表示,在传统工程起重产品需求下降的情况下,公司主动开拓新的产品线,切入塔式起重机领域,2022年塔机结构件产品收入大幅增长。

不过根据中联重科2022年报,其营收、归母净利润分别下降37.98%、63.22%。作为工程起重设备领域的重要客户,其业绩下滑是否会影响到永达股份在该领域的收入,还有待观察。

至于第三大主营产品风力发电设备结构件,2021年、2022年收入变化较小。

永达股份认为,各领域及领域内各产品种类收入波动与下游需求变化有关,部分客户的自有产能变化对相关产品收入有所影响,2020年-2022年营业收入虽有波动,但未表现出明显的周期性,且整体规模较大,业绩具有稳定性。

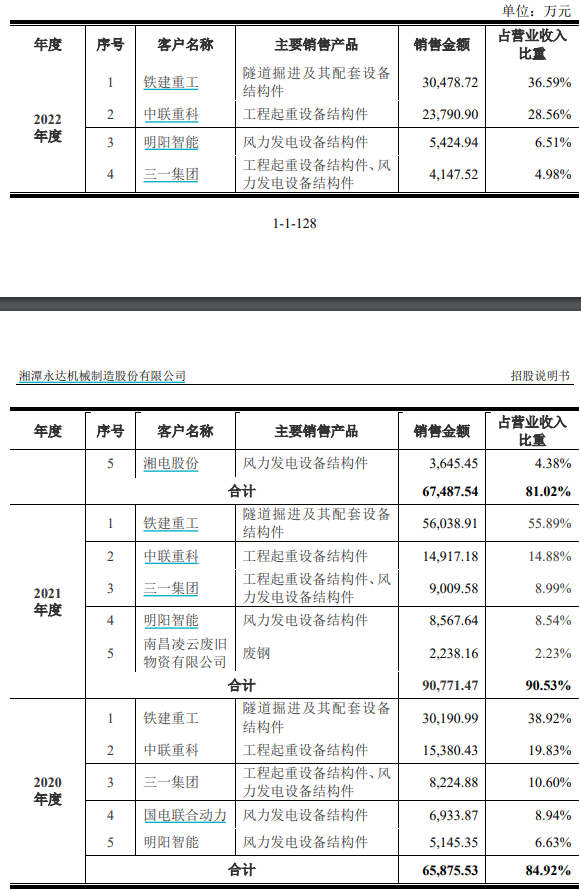

永达股份的客户集中度较高,2020年-2022年,前五名客户销售收入占比分别为84.92%、90.53%、81.02%,主要系下游行业集中度较高所致,以及物流运输成本及产能有限等因素影响。其中第一大客户一直为铁建重工,2020年-2022年销售收入占比分别为38.92%、55.89%、36.59%,远高于其他主要客户。

图片来源:招股书截图

永达股份表示,2021年度,公司存在对单一客户的重大依赖,但其不会对公司生产经营构成重大不利影响;隧道掘进行业市场集中度较高,铁建重工市场占有率高、经营稳定,双方已建立稳定的合作关系,公司具备较强的业务获取能力,未来将随着产能提升积极开拓其他客户。

但永达股份披露的销售数据,与铁建重工披露的采购数据存在较大差异。综合招股材料,2019年-2022年,永达股份披露对铁建重工销售金额分别为1.49亿元、3.02亿元、5.60亿元以及3.05亿元。

然而根据铁建重工首发招股说明书及2021年报,2019年-2021年,永达股份(包括其前身永达有限)均位列其前五大供应商,采购金额分别为1.48亿元、2.41亿元、3.43亿元。2019年双方数据差异不大,但2020年、2021年永达股份披露的销售金额数据较铁建重工披露的采购数据高出0.61亿元、2.17亿元。

至于2022年,铁建重工年报披露的主要供应商名单,第一大供应商为其控股股东,第三大供应商采购金额为1.67亿元,该单位为永达股份,与招股材料披露的3.05亿元差异约1.38亿元。

为何销售数据与大客户披露的采购数据有如此大的差异?按照审核问询函回复,永达股份按同一控制下合并口径披露对客户的销售数据,2020年-2022年,公司对铁建重工的销售数据,包括铁建重工、铁建装备(HK1786,股价0.760港元,市值11.55亿港元)等,其中对铁建重工销售金额分别为2.45亿元、3.30亿元、1.75亿元,但与铁建重工披露的采购金额仍相差386.53万元、-1306.33万元、852.19万元。

永达股份表示,上述差异原因主要系单据流转时间差导致的双方入账时间差,具有合理性。

综合招股材料,2019年-2022年各年末,永达股份员工总人数分别为890人、1163人、1134人、1221人,为员工缴纳社会保险比例分别为57.87%、58.38%、90.56%、85.50%,2019年、2020年全员未缴纳住房公积金,2021年、2022年缴纳比例为79.63%、84.93%。

永达股份表示,2019年及2020年末社保缴纳比例较低且未为员工缴纳公积金,主要系公司管理层劳动用工方面合规意识不足,2021年前尚未建立完善的社会保险、住房公积金缴纳制度,且员工以生产人员为主,流动性相对较大,部分员工缴纳意愿较低。

经测算,2019年-2022年,应缴未缴社保、公积金金额合计为344.52万元、409.26万元、273.39万元、114.82万元,占利润总额比例21.76%、4.97%、2.41%、0.93%,若足额缴纳不会对各期经营业绩及持续经营能力造成重大不利影响,亦不会对本次发行上市构成实质性障碍。

但前期社保、公积金缴纳不规范,也成为公司产生劳动用工相关纠纷的原因之一。2020年-2022年,永达股份与劳动用工相关的纠纷共51起,纠纷金额合计234.29万元,包括经济补偿等争议、工伤保险待遇争议、提供劳务者受害责任纠纷等。其中,14起与工伤保险待遇相关,纠纷金额合计118.24万元,4起尚未结案或执行完毕,其他均已结案。

对于用工纠纷较多的原因,永达股份表示,此前公司尚未建立完善的劳动用工制度,社会保险缴纳不规范,2021年公司进行规范整改,致使部分离职员工向公司请求在职期间的各项劳动福利;2021年离职率偏高,部分员工离职后提起诉讼请求支付经济补偿;公司生产过程存在一定的危险性,部分员工因工伤原因请求支付经济补偿金等。

2020年-2022年,永达股份与劳动用工相关纠纷金额分别为37.98万元、100.69万元、95.62万元,同期净利润占比为0.61%、1.14%、1.03%;单个案件金额均较小,其中除4起尚未结案或执行完毕外,其他均已结案,永达股份已按生效裁判履行相关责任。

对于IPO相关事宜,6月6日,《每日经济新闻》记者致电永达股份并发送了采访邮件,但截至发稿未获回复。

封面图片来源:每日经济新闻 刘国梅 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。