每经记者|彭水萍 每经实习记者|余洋 每经编辑|肖芮冬

今年4月到5月初,A股再现成交持续放量,连续24个交易日突破万亿。不过随后成交量萎缩,市场也出现较大幅度的震荡调整。在此背景下,不少散户和主观投资机构出现不同程度亏损,而同期量化私募整体表现较好(虽然超额也在衰减),再度引发有关量化的趋同交易、加剧波动、有违市场公平等争论性话题。

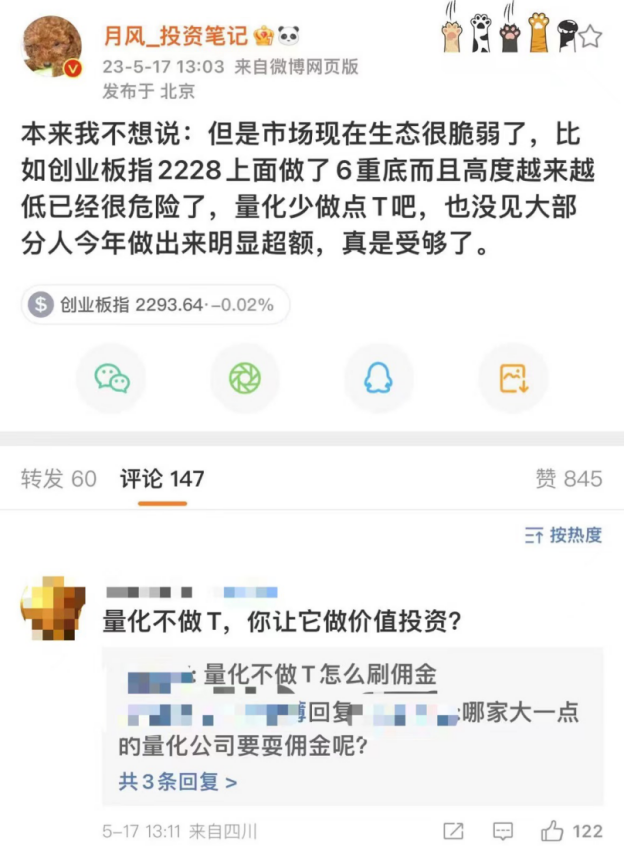

近日,《每日经济新闻》记者注意到,微博百万粉丝大V“风月_投资笔记”发表“量化少做点T”的观点。

何为“量化做T”?大规模量化交易对A股市场生态会形成怎样的影响?注册制背景下,“价格笼子”会限制量化T0策略吗?就此,记者采访了多家主观公私募及量化机构相关人士,一探究竟。

面对近期疲软的市场行情,微博百万粉丝大V“风月_投资笔记”(温州嘉越投资管理有限公司基金经理、投资总监吴悦风)建议“量化少做点T”,指出“创业板2228上面做了6重底而且高度越来越低已经很危险了”。

所谓“量化做T”,即T0策略,指在同一个交易日内,对同一只股票多次进行买卖,在维持股票数量不变的情况下,通过高抛低吸获取额外收益。换句话来说,即当日开仓当日平仓,赚取当天的价格波动收益,这种策略方式交易频率较高,但持仓周期短。

近年随着量化交易、T0策略规模不断增长,与之相关的趋同交易、加剧波动、有违市场公平等争论话题不断。2021下半年,A股成交量曾连续49个交易日突破万亿,业内有消息称量化交易占比高达50%,也引发大量散户和主观投资者对量化交易的质疑。不过,此后多数专业机构及研究人士分析,彼时量化交易占A股成交量的比例或在10%~20%。

如今,4月~5月初A股也有连续24个交易日成交破万亿。这其中,量化交易规模有多大?相应T0策略又有多大规模,是否能对近期的A股行情产生实质影响?

对于量化私募在今年交易市场的规模,好买财富西区总经理方婷表示,去年底量化交易大概占整个市场的20%左右,由于今年市场的上涨以及量化基金规模的扩大,量化交易规模的占比应该比去年底的数据有所增大,具体的数据可能会在25%左右。

某量化私募策略人士表示,“光看头部私募的话(尤其是几家千亿级别的私募),相对2021年底的最高规模,大部分都有比较大的衰减。因此,保守估计当前量化交易占比仍然维持10%~20%这个水平。”对于T0策略在量化总策略中所占的比例,该量化私募人士指出,“根据个人对业内策略的了解,粗略估计T0策略占整个量化总策略的5%-10%左右。”

那么,量化交易对当前A股生态影响如何,散户是不是因此更难赚钱了?作为指数增强产品(主流量化策略)实现超额收益的方式之一,量化T0策略的交易规模是否足够影响到A股的走向?

除了上述吐槽量化的微博百万粉丝大V,业内一直以来不乏“量化交易加大市场波动”的观点。

金斧子投研总监史梦姣认为,近两年不少主观股票多头策略业绩不及预期,量化策略反而成为市场募集主力,相比2020年量化策略占私募基金20%的比重,近年肯定有所增加。量化策略的本质,确实会加大市场波动,伴随规模增加其对市场的影响也会变大。

联系最近市场行情,史梦姣指出,4月以来市场主要是“中特估”行情,相关概念股均是大市值股票,因此成交金额在万亿以上可以理解。

不过,也有不少量化机构相关人士表达了不同的观点。

上述量化私募策略人士表示,量化T0策略只是量化策略的一部分,并且相比中低频的量化策略,T0策略容量比较有限。该策略交易在市场整体的交易规模中的占比非常有限,不足以对市场产生方向性的影响。

方婷指出,市场强弱主要的决定因素是经济基本面以及投资者的预期,而通俗意义上的“追涨杀跌”从量化交易来看是趋势交易,但是反转策略同样是量化交易策略的重要组成部分,所以从某种程度上可以为市场提供流动性,并且让市场变得更有效。

上述量化私募策略人士也表示,业内主要的量价信号都是反转信号而非动量信号,即量化的交易行为是“高卖低买”而非“追涨杀跌”。“量化交易提高了市场有效性,减少了交易机会的存在时间,会让广大交易者更难赚钱,这个是预期内的”。

市场需要量化以增添新的交易活力,在人工智能、机器学习的助力下,量化策略的迭代能力也在随之不断增强。百嘉基金董事、副总经理王群航认为,“以公募为例,量化的发展经历了三个阶段:全复制、增强、主观+量化。前者为纯被动;后者由少量的主动成份,涉及到的基金资产比例为20%左右。后者已经带有了较多的主观成份,涉及到的基金资产比例一般不超过50%。”

5月19日晚间,沪上百亿量化私募思勰投资在微信公众号发布《思勰投资关于布局指增策略致投资人的一封信》,表示A股多个指数整体估值水平不高,仍处于历史中低位,量化多头布局时点已悄然而至,呼吁投资者买指增产品,暂停发行市场中性类股票绝对收益策略。

一般来说,T0策略常常应用于指数增强策略中,以进一步增厚收益。

近两年,不少主观股票多头策略业绩不及预期,量化策略反而成为市场募集主力,指增产品作为近年量化私募主流策略之一,却表现出超额相对“吃力”的困境。

私募排排网统计显示,截至今年4月末,量化私募中证500指增、沪深300指增、中证1000指增策略今年以来平均超额收益分别为1.4%、-0.48%、2.99%,而量化选股策略平均超额收益也为-0.83%,均在3%以下。

对于指增产品超额收益相对“吃力”的原因,上海证券基金评价研究中心分析,“通常而言,指增产品为了能够更好的跟踪指数,对于组合的风格与行业有较为严格的限制。今年以来,市场呈现出较为明显的主题行情,即在AIGC、‘中特估’等主题上业绩表现较强,而指数增强型产品由于风格与行业的限制,导致在此类主题的配置上无法更高的提升权重,进而表现在超额的疲软。”

此外,量化选股型的私募产品更多的是基于历史信息进行个股的选择,对于市场中新发生的事物认知有限,无法对新生事物进行及时的反馈,也是造成超额吃力的一部分因素。

从长期来看,量化的超额中枢随着时间推移而下降是必然的趋势。

据某量化私募统计,由于1~3月市场风格有一定变化,今年5月初500指增的头部量化私募超额中枢在4%左右,大部分信号短期有波动因此很难做出超额,但3月后各家量化的超额恢复速度很快,预计今年500指增超额中枢依旧维持在15%~20%,不会有太大变化。

业内多把超额衰减归因于交易拥挤和策略同质化。上述量化私募策略人士指出,长期来看量化的超额中枢随着时间推移而下降是必然的趋势。不过,指增产品同质化问题会随着量化行业超额的内卷而逐渐消失,不能在内卷中持续更新迭代模型保持超额水平的量化私募将会被淘汰。

其实,不仅大类资产有周期,策略同样也有周期。

策略的周期影响因素不仅有外部环境,也有资金大量进入因素。史梦姣举例称,“例如,最近几年的价值成长策略,2020年到达巅峰之后持续调整2年;此外还有CTA策略,经历多年高光时刻之后,目前策略调整周期也创新高。然而,机构持续出现、策略同质化竞争、天然规模瓶颈等,今年指增策略创造超额会相对较难,由此规模控制、策略迭代等会是成为优秀管理人的关键。”

2021年9月,证监会主席易会满在讲话中提及量化交易、高频交易等新型交易方式的监管问题。随后,同年11月,中国证券投资基金业协会向部分私募基金管理人发布《关于上线“量化私募基金运行报表”的通知》,要求量化私募对报送频率从“季度”提高至“月度”,申报指标也更为细化。

2023年4月28日,中国证券投资基金业协会发布了关于就《私募证券投资基金运作指引(征求意见稿)》公开征求意见的通知。对私募证券投资基金募集、投资、运作管理等环节提出规范要求,明确底线要求,完善私募证券投资基金运作规则体系。

今年以来,全面注册制落地,“价格笼子”缩小游资打板空间。沪深交易所发布《主板股票异常交易实时监控细则》规定了五大类14种典型股票异常交易行为的监控标准,股票异常交易监控进一步细化。

对于“价格笼子”机制的出台,不少业内人士视为对量化行业的监管,认为量化私募大厂股票高频交易策略将经受考验。高频T0策略受益于股价大幅波动,而细则称主板股票“异常交易”将实时监控,从这个角度来看,高频T0策略的盈利空间会被压缩。

不过,《每日经济新闻》记者采访发现,“价格笼子”机制对于量化高频策略影响有限。由于高频策略一般都追求小的交易成本和交易滑点,在报价时会通过算法拆单等尽量贴合甚至低于对手报价来减少成本增加收益,因而报价不会偏离当前成交价太远,“价格笼子”的限制影响有限。

不难发现,监管下的量化投资正帮助我国市场逐步成熟,量化投资凭借其严格的纪律性、快速的反应能力以及精确的计算能力能够及时地挖掘并填平市场的非理性定价,并为投资人取得不错的收益。

放眼目前监管出台的相关政策,实质性针对量化策略的并不多。

对此,上述量化私募策略人士表示,量化策略的监管重心可以放在以下几个方向,“首先,交易行为监管,是否存在违规交易行为例如双向交易、‘坐庄’等不合规交易;其次,资金监管,资金来源是否合规,例如是否存在不合规的杠杆资金;最后,交易公平性监管,例如是否存在不同产品间的交易优先度问题,是否存在类似老鼠仓的问题。”

对于量化投资未来发展将会面临的挑战,上海证券基金评价研究中心认为,在市场有效理论的指导下,弱式有效市场中股票价格的技术分析失去作用,即量化投资中很多量价因子将失效;半强式有效市场中利用技术分析和基本分析都失去作用,即量化投资中的量价因子与基本面因子均将失效,这将是量化投资未来可能面临的挑战。

然而,这并不意味着量化投资这一行业不存在机会。上海证券基金评价研究中心发现,尽管很多因子无法提供稳定的超额,但其形成了能对个股进行描述的风格,很多机构在此启发下研究开发smart beta等一系列指数型基金工具供投资者选择与投资,这也是在强式有效市场中,量化投资的一大机会。

封面图片来源:视觉中国-VCG41N1162556855

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。