每经编辑|黄胜

近日,市场传闻,一女基金经理出手豪购上海翠湖四期390平米大平层豪宅,该豪宅单价接近44万一平,总价值1.7亿。并且“有板有眼”地表示该基金经理并非来自公募,私募大佬更倾向于闷声发大财。

此消息一出,立即引发众多猜测。同样身在“明星女基金经理”之列的李蓓发文澄清表示此人并非自己,并表示现在去买翠湖,跟2000块以上买茅台没有什么区别。而到了24日,更是有雪球大V发文指出豪宅购买者正是葛兰。

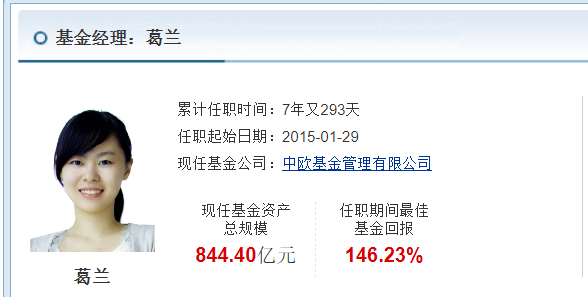

4月24日深夜,中欧基金经理葛兰发朋友圈辟谣:“统一回复:翠湖跟我没关系。”

地图显示,上海翠湖四期位于上海市黄浦区淮海中路街道济南路260号,该小区与传闻中差不多大的房子在安居客上的标价为1.1亿元到1.3亿元之间。

从管理规模来看,一季度末葛兰在管5只公募基金合计管理规模降至844.40亿元,较2022年末的906.53亿元,环比下降6.85%。

而易方达基金基金经理张坤的在管规模达889.42亿元,超过葛兰的在管规模,再度成为全市场管理主动权益类基金规模最大的基金经理,夺回“公募一哥”的宝座。

曾在2021年末时,葛兰共管理的基金产品规模达1103.39亿元,反超易方达基金经理张坤,成为在管主动权益类基金规模最大的基金经理。

据悉,葛兰大学本科毕业于清华大学,而后来到了美国的西北大学攻读博士,专修生物医学工程,并最终获得生物医学工程博士学位。

一位医学界的“学霸”人物,在回国后没多久却选择了放弃医学,转道投资行业,葛兰至今已有11年证券从业经验。简历显示,她历任国金证券研究所研究员,民生加银研究员。2014年10月加入中欧基金,曾任研究员,在2015年1月开始管理公募基金。

近几年来,基金走进大众视野,不少基金经理知名度快速提高,一些谣言也随之而来。以葛兰为例,仅从去年来看,遭遇多则谣言。

先是有传闻称,有大型险资、理财子、FOF专户等赎回葛兰旗下产品金额达400亿,此后,中欧基金回应称,网传“大额赎回”为不实消息;不久,又有位名为“中欧葛兰”的用户在某社交平台上发布观点,称“由于集采,医药与医疗行业(的投资)逻辑不(存)在了”,此“葛兰”实为“李鬼”冒充;更有社交账号发布言论称葛兰已离职,后来证明同样为不实信息。

4月6日晚间,市场传出半夏投资李蓓对近期A股的判断,其认为持有地产股并不是风险而是机会,后续大涨只是时间问题,并且称之为“十年一遇”级别的机会,预判一批上市房企的股价存在3-10倍的上涨空间。

4月7日一开盘,房地产板块就涨势凶猛,表现异常突出。个股方面,粤泰股份、天保基建、中交地产、我爱我家等涨停。信达地产、特发服务、华发股份、招商蛇口等纷纷大涨。

4月7日下午2点过,李蓓在公众号发文回应:“很多人说是地产股大涨因为半夏昨天发月报看多地产。这个锅我不背,我公开看多地产股已经很长时间了。”

文中,李蓓也给出了看对地产股的核心逻辑——中国地产行业经历了有史以来的第一次大力度的供给侧改革,现在还活着的很多地产公司,市值会创新高。

对于具体选择港股而非A股地产股的逻辑,李蓓表示“理由也很简单,因为比A股实在是便宜太多,折价水平显著高于市场平均的AH溢价。”

李蓓举例如下:

同样是万科,港股0.5PB,A股0.7PB。同样是新城,港股不到0.3PB,A股0.6PB。

同样是优质央企,港股的中国海外发展和中国金茂PB分别只有0.5和0.3倍,A股的保利发展和招商蛇口PB分别是1倍和1.4倍。

A股民企地产公司(含已爆雷)平均数和中位数大约都是1.2倍PB,而没有暴雷的龙头民企碧桂园只有不到0.3PB。

港股甚至还有0.1PB的国企。即便大股东中国人寿业绩发布会刚说了会大力支持远洋集团,远洋也已经大幅计提过资产减值后,其估值依然只有0.17倍PB。

现在还没爆雷的地产企业一定会飞的更高

李蓓表示每一次市场真正的大拐点之前,无论市场还是产业,都并无太多的前瞻性。现在还没有爆雷的地产企业,经历了行业涅槃,企业浴火重生,一定会飞的更高。

对于房地产行业未来,她认为有5点值得关注:

1,地产全行业住宅销售在11亿平米见底,后续温和回升。

2,行业内大部分企业资产负债表受创伤,未来1-2年,仍不具备供给端扩张的能力。全行业拿地和开工会依然下行。

3,供给已经大幅下降1年,后续1-2年仍将下降,需求企稳回升,供需错配,房价会企稳回升。

4,从现在往后,头部企业份额上升,毛利改善,量价齐升。

5,从资产价值的角度,一旦房价企稳回升,高库存高杠杆未暴雷企业的存量资产重估弹性巨大。

每日经济新闻综合中国基金报、上海证券报、每经网(记者:赵云)、公开资料

封面图片来源:视觉中国-VCG41N867727226

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。