每经记者|王海慜 每经编辑|彭水萍

年内发行价最高的新股索辰科技(SH688507,股价252.00元,市值104.16亿元)于昨日(4月18日)在科创板上市,截至收盘,索辰科技报252.00元/股,上涨2.62%,成交额15.26亿元,换手率65.04%,振幅21.18%。索辰科技发行价高达245.56元,发行市盈率达到惊人的368.92倍。

索辰科技是A股第一家纯CAE企业。CAE是工业研发设计软件中的一个品类,据了解,在一级市场,CAE是过去两年的热门赛道。

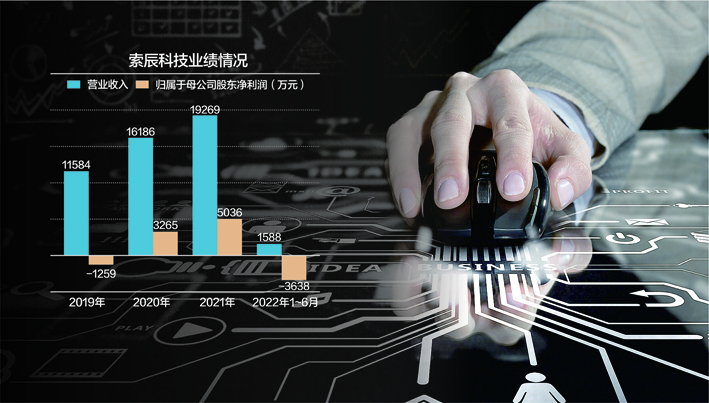

数据来源:记者整理 视觉中国图 杨靖制图

《每日经济新闻》记者发现,此次索辰科技发行网上投资者弃购金额1.4亿元全部由保荐机构海通证券包销,再加上科创板新股跟投的0.76亿元,海通证券在索辰科技上实际跟投金额达到2.16亿元。虽然海通证券在这单项目上获得的承销保荐费也接近2亿元,但索辰科技上市后的市场表现,无疑将直接影响到海通证券从这单IPO项目上获得的整体收益。

发行市盈率368.92倍

据了解,索辰科技是A股第一家纯CAE企业。此次公司发行价高达245.56元,发行市盈率368.92倍,相较行业市盈率61倍也高出不少。

华泰证券近日分析指出,CAE是工业研发设计软件中的一个品类,在一级市场,CAE是过去两年的热门赛道,估值较高。索辰科技的发行创下了工业软件发行估值最高纪录。值得一提的是,索辰科技此次的高发行价也给公司带来了近一倍的超募。

基于索辰科技所属行业的热度和公司目前的实际盈利水平,一些券商用市销率(PS)对公司进行了估值。据华泰证券测算,公司2022年收入2.68亿元,估值100亿元,估值接近40倍PS。2023年收入预计3亿元以上,市值有望在150亿元左右。

尽管在打新阶段索辰科技同样获得了网上投资者的追捧,然而高发行价带来的现金认购压力(中一签需缴款12.28万元)让一些打新族在中签后主动放弃认购。

根据索辰科技公告,此次索辰科技发行网上投资者弃购金额达1.4亿元,占网上发行规模的15.8%。这1.4亿元的网上弃购金额将全部由保荐机构海通证券进行包销,加上科创板新股跟投的0.76亿元,海通证券在索辰科技上实际跟投金额达到了2.16亿元。

索辰科技《首次公开发行股票并在科创板上市发行结果公告》公布的发行费用显示,此次IPO,保荐机构获得的承销保荐费为1.92亿元。

从近一年多的实盘来看,同样因为高发行价在发行阶段产生大额包销的科创板新股禾迈股份、纳芯微在上市首日分别为保荐机构中信证券、光大证券带来了近1亿元的余股包销浮盈。

保荐机构或短期内脱手

由于承销保荐费要远大于需要锁定两年的保荐机构科创板新股跟投金额,只要索辰科技在上市初期没有出现暴跌,保荐机构在这单项目上出现“倒贴”的概率就不高。

据Choice数据统计,2023年以来发行价过百元的新股有日联科技、绿通科技两只,发行价分别为152.38元/股、131.11元/股,发行市盈率分别为267.32倍、73.75倍。这两只高价新股上市首日均未破发。Choice数据统计显示,2020年以来,除了索辰科技外,发行价超过200元的高价新股总共有8只,其中上市首日破发的高价新股有2只,占比25%,上市10天内破发的仍然只有2只。

从另一个角度来看,2019年以来发行市盈率达到300倍以上的新股总共有15只,其中只有1只在上市首日破发。

从近一年多的实盘来看,同样因为高发行价在发行阶段产生大额包销的禾迈股份(保荐机构包销 3.63亿元)、纳芯微(保荐机构包销 7.78亿元)在上市首日分别为保荐机构(主承销商)中信证券、光大证券带来了近1亿元的余股包销浮盈。

不过,对于这类大额包销带来的潜在风险,保荐机构可能倾向于在短期内脱手。国内某大型券商投行部门相关人士此前曾向《每日经济新闻》记者表示,对于这类包销的新股,公司会要求在上市一个月之内处置完毕。

2019年、2020年、2021年、2022年1~6月,索辰科技营业收入分别为11584.20万元、16186.06万元、19269.40万元、1587.82万元;归属于母公司股东的净利润分别为-1259.12万元、3264.87万元、5035.64万元、-3637.73万元;扣除非经常性损益后归属于母公司股东的净利润分别为-1812.67万元、2514.36万元、2751.23万元、-4203.44万元。

封面图片来源:数据来源:记者整理 视觉中国图 杨靖制图

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。