每经记者|李孟林 姚亚楠 宋钦章 每经编辑|何小桃 易启江

当地时间3月10日,根据美国联邦存款保险公司(FDIC)发布的一份声明,美国加州金融保护和创新部(DFPI)当日宣布关闭美国硅谷银行(Silicon Valley Bank,SVB),并任命FDIC为破产管理人。

24小时之内,掌握近2100亿美元资产、全美排行第十六的硅谷银行轰然倒下,成为2008年金融危机以来美国最大的银行倒闭案。

作为硅谷初创公司融资的中流砥柱,SVB与近半数美国风险投资支持的初创公司以及44%去年上市的美国风险投资支持的技术和医疗保健公司都有业务往来。它的突然倒闭,给整个创投圈带来了巨大的冲击:有的VC在月初就已经通知被投企业“撤资”,有的本周还在紧急转移资金。

硅谷银行破产也波及中国创业者。

据第一财经报道,中国医疗初创公司创业者安迪(化名)表示,“从昨天开始我们就一直在设法转钱出去,但是还没有转出来,银行就先倒闭了,一切都发生得太快了。”目前,银行网站的状态显示正在维护中。

另外,3月11日,一段美团曾晒出硅谷银行存款6000多万美元的旧闻被重新提起。有消息称美团创始人王兴11日已回应“我们很多年前就转用大银行了。”

据财联社报道,美团资本市场部对问询的投资者回复邮件表示,美团没有存款在硅谷银行,因此近期硅谷银行事件对公司无影响。同时,美团相关负责人也对记者表示,3月11日网传美团CEO王兴发布的“硅谷银行维权群”截图并不属实。

中国机构被波及,“多少都有影响”

一位北京VC人士告诉每经记者,其供职机构此前已经观察到了SVB的一些信号,并且迅速开始着手将资金转出,同时对已投资并在硅谷银行开户的企业提出预警。另一位沪上VC人士也透露,其团队在较早时候就“通知”了被投企业相关风险,因此此次SVB倒闭并未对其被投公司产生重大影响。

也有机构近日在紧急“出逃”。一位华南双币种VC人士对每经记者表示,目前该公司正在将SVB账户内的资金往外转。还有多位投资人直言“多少都有影响”,并表示被投企业在美国的受影响很大,要等到下周一才知道资金是否能转出来。

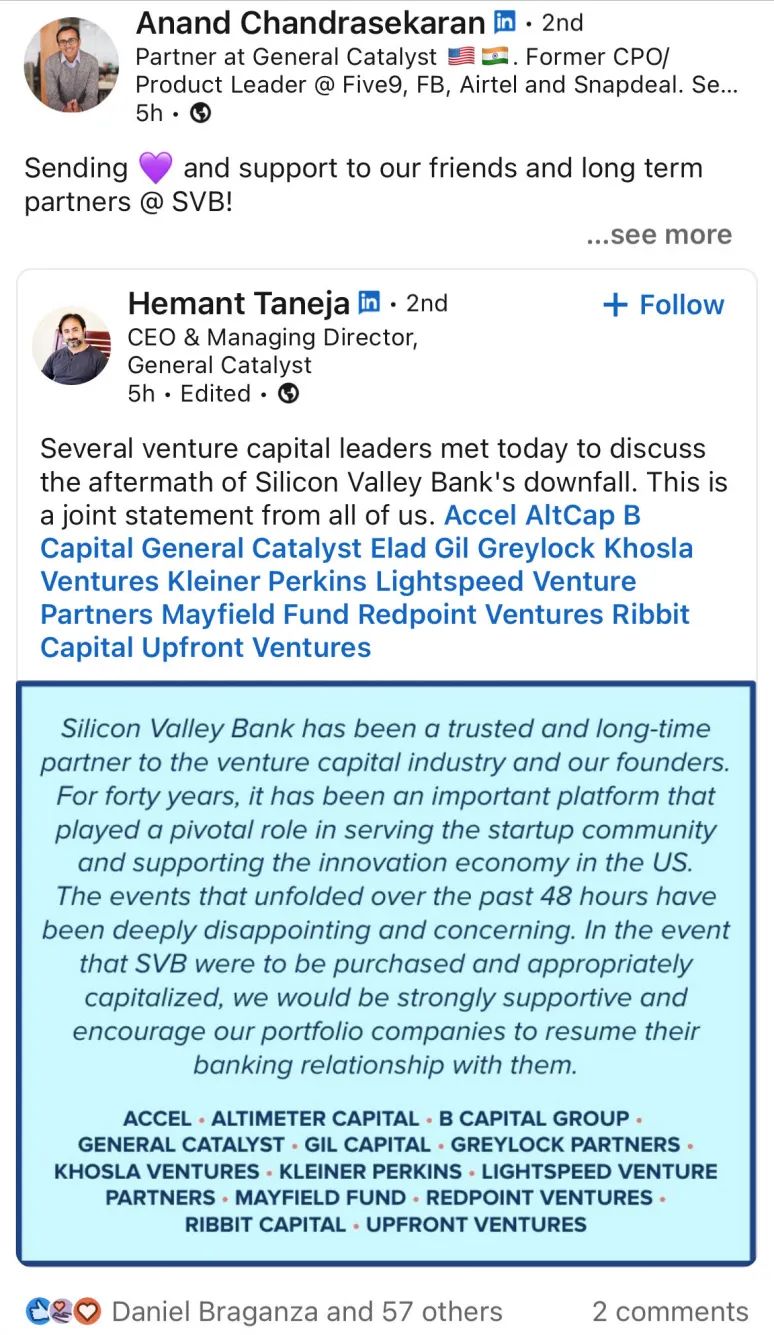

一方面是因资金转出受阻而煎熬的部分机构与企业,另一方面也有VC表达了对SVB的支持。

就在3月11日,包括Accel、Altimeter Capital、B Capital Group等在内的13家全球知名风投机构发布联合声明称,若SVB被收购并适当资本化,将大力支持所投公司恢复与其合作。一家国内早期投资机构的创始合伙人也在朋友圈发文表示,刚和这13家机构中的其中一家合伙人通了电话,对方的部分资金在SVB,这家基金内部认为90%以上的储蓄资金能回来,预计的时间大约是3个月。“再拆解一下,这处理时间仅是他们自己的推测,回款金额则是市场大部分机构的推测。”

很多创业公司则没有这么淡定。

健康食品配送公司FarmboxRx创始人Ashley Tyrner说:“我从来没想过‘我的银行要倒闭了’……现在银行已经关闭,我只想知道接下来会发生什么。美国联邦存款保险公司对每个账户的最高承保额为25万美元,而我们存入的金额高达8位数(千万美元级别)。”

玩具店经销商、网上零售商Camp则直接在官网发起了打四折的活动,并指出因为银行倒闭,他们需要通过打折销售商品的现金来支持运营。有意思的是,这家公司打4折的优惠码一度是“BANKRUN”(意即银行挤兑)。

作为今年美国第一家倒闭的投保银行,也是自2008年华盛顿互惠银行以来最大的银行倒闭事件,SVB的“死亡”可谓非常突然。

从传出需要印股票融资、找不到买家,到被加州监管机构关闭同时交给FDIC管理,前后时间不超过48小时。有专业人士统计,仅3月10日就有420亿美元存款逃离SVB ,而该公司最新季报显示总存款约1730亿美元,因此也不乏机构人士指出这是出现了明显的挤兑现象。

一位头部VC人士告诉每经记者,当前市场的恐慌情绪有一部分确实是被放大了:“比如我们就不止在硅谷银行这一家开设了账户,基金目前在正常地投资和运营,其实并没有产生那么大影响。而且也不是说这个钱(暂时没取出来)就打水漂了,我们侧面了解到的情况不像传的这么严重。”

图片来源:视觉中国-VCG111426602191

这家公司慌了:

这家公司慌了:

还有228亿在硅谷银行

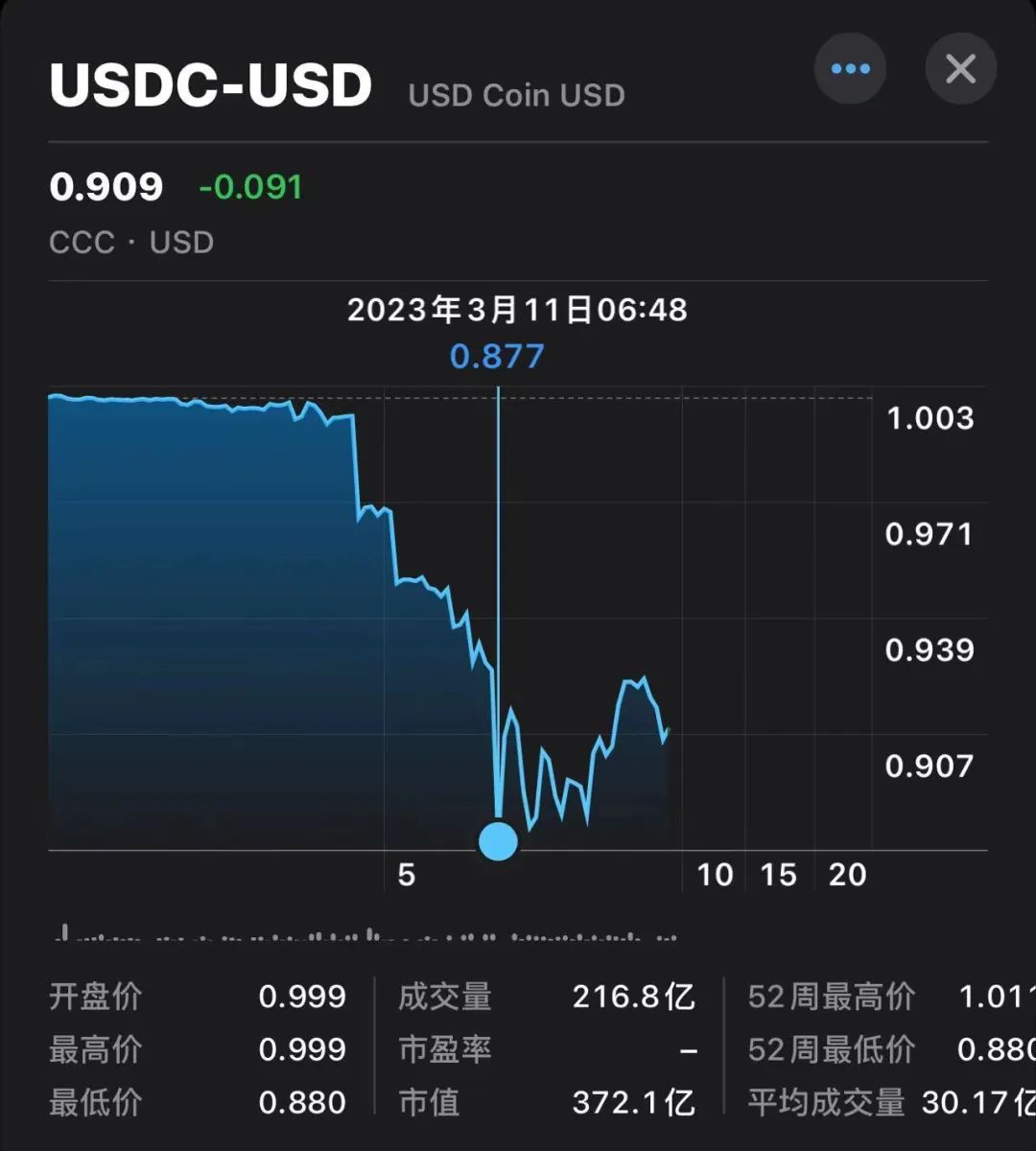

值得注意的是,3月11日消息,稳定币USDC(USD Coin)发行商Circle连发推特(Twitter)称,硅谷银行是Circle使用的六家银行合作伙伴之一,负责管理USDC约25%的现金储备,约400亿美元的USDC储备中有33亿美元(约合人民币228亿元)仍留在硅谷银行。

此外,3月11日稳定币USDC价格一度跌至0.87美元附近。

3月11日USDC/USD报价行情走势,资料来源:Yahoo财经

3月11日USDC/USD报价行情走势,资料来源:Yahoo财经

据了解,USDC是与美元挂钩的第二大稳定币。2018年Circle推出稳定币——USD Coin(代码:USDC),以1:1的比例锚定美元,即每一单位流通的USDC都对应1美元的资产(由美元现金和短期美国国债组成)。

某币圈人士告诉每经记者:“USDC应该算是仅次于USDT之外,最大最受欢迎的稳定币,只不过USDT最早,使用机构最多,所以外界更多知道的是USDT,实际上二者在功能上极度相似。”

上述币圈业内人士表示,风险敞口33亿美元,高于预期。如果到0.91,大概率是要向下了,挤兑的话就顶不住。另有人士持乐观态度:“挤兑呗,最后顶多就是30多亿兑付不了而已,其中有些还有保险呢。反正在币圈这些东西大家都习以为常了。”

值得注意的是,FDIC作为硅谷银行的破产管理人,其标准保险是为每家银行的每位储户提供最高25万美元的保险,但硅谷银行主要服务的群体是企业客户。另据CNBC报道,根据向美国证券交易委员会提交的文件,截至去年12月份,硅谷银行约有95%的存款未投保。

硅谷银行爆雷,

这10家美国银行恐步后尘?

令人唏嘘的是,就在两年前,硅谷银行面临的问题正好相反,是钱太多了。据彭博社统计,2021年3月之前的12个月里,硅谷银行的存款量翻倍至1240亿美元,远超摩根大通同期24%的增长。硅谷银行用这些存款为抵押,买入了大量的抵押支持证券(MBS)和长期国债。到2022年年底,按市值计价,硅谷银行的持有至到期证券的损失已经超过150亿美元。

同硅谷银行一样,不少美国银行都以增长的存款为抵押,投资了大量债券等金融产品,而随着加息环境下的债券贬值和存款量下滑,它们也将面临相似风险。

上海交通大学高级金融学院教授、前美联储高级经济学家胡捷对《每日经济新闻》记者表示,在美联储提息降息的大循环之下,所有商业银行都需要未雨绸缪,为各种各样的风险做准备,一般来说不会有太大问题。“硅谷银行的问题在于存户结构单一,主要是以硅谷的科技公司为主,这些公司本身多数没有盈利,主要靠融资维持。进入2022年之后,货币宽松的环境收紧,许多公司融不到钱就只好靠消耗存款维持。这就造成了硅谷银行存款下降,其以亏损价格出售债券等融资动作造成了恐慌,导致了更多公司去提款,形成了一个滚雪球式的恶性循环。”

有媒体通过净息差这一指标来衡量有步硅谷银行后尘风险的银行。据MarketWatch,在利息收入减去利息开支,再除以平均总资产之后,下述十家银行的净息差指标表现最差。

图片来源:每经制图

每经记者注意到,无论是股价暴跌(10日停牌前大跌52%,周跌幅33.7%),还是净息差表现(排名倒数第二),第一共和银行的数据都尤为突出。和硅谷银行同为“加州老乡”,第一共和银行令投资者担忧的原因也和硅谷银行类似。

同硅谷银行一样,第一共和银行的负债端也严重依赖存户的存款,前者主要来自硅谷的创业公司和风投机构,后者则主要来自富裕的个人客户。据财报,截至2022年底,第一共和银行共有1764亿元存款,约占总负债的90%,其中35%的存款是无利息的,68%的存款没有保险。在美联储加息之下,存户有更多的生息投资渠道,而无保险的存款在市场风声鹤唳的情况也更容易发生挤兑。

另一方面,硅谷银行投资的大量债券的公平市价实际上已经和资产负债表上登记的价格形成了较大差额,造成浮亏。同样的,第一共和银行的房地产抵押贷款、市政债券等资产在加息环境下表现不佳,其公平市价和资产负债表上的价值差额已经高达269亿美元。

雷曼危机将重现?

硅谷银行的闪电式崩盘唤起了人们关于2008年雷曼危机的记忆,一场蔓延整个美国金融体系的危机会不会卷土重来,美国监管机构将如何介入?这成为投资者最关心的话题。

胡捷认为,由于硅谷银行的资产规模很大,所以和雷曼危机是有一定可比性的,但两起事件的区别是非常明显的。

“雷曼当年是在次级贷款衍生品上栽了跟头,但硅谷银行可以说还没有严重到资不抵债的地步,主要还是因为被着急取钱的存户搞得焦头烂额,然后引发连锁反应,越来越难办。雷曼危机给人一种猝不及防的感觉,最终造成了大量机构受牵连,但硅谷银行的事情脉络还是很清晰的,监管出手的动作也很快,我觉得应该很快就能压下去,”胡捷向《每日经济新闻》记者表示。

美国前财长萨默斯10日在接受彭博电视台采访时表达了类似的观点,认为硅谷银行不会造成大范围的系统性问题。他表示,美国几家大银行没有硅谷银行那种存款量和长期债券投资之间的不匹配。

萨默斯呼吁监管机构果断快速地介入。“现在不是道德风险说教或者叫人们吸取经验的时候,我们经济的压力和挑战已经够多了,”萨默斯表示。

3月10日,美国财政部长耶伦召集了美联储、美国联邦存款保险公司、美国货币总稽核办公室的官员开会,讨论硅谷银行事件的进展,并表达了对处理此类事情的信心。同一天,美国联邦存款保险公司宣布成立一家新的实体,接管了硅谷银行。

白宫经济顾问委员会主席塞西莉亚·劳斯同日表示,美国的银行体系已经和2008金融危机时有了根本性的区别。“我们的银行体系比2008年时要强韧得多,我们学到了很多教训,也有更好的工具。”

胡捷认为,美联储在经历了2008年金融危机之后,对于银行风险事件的判断、决策的果断性、工具的设计上已经非常成熟了。“美联储、联邦存款保险公司和货币总稽核办公室之间肯定是相互通气的,已经连夜开了会。这次接管也是一个联合的动作,动作非常快,因为他们胸有成竹,知道这种事情就该这么办,”胡捷表示。

据彭博社报道,美联储和联邦存款保险公司的官员早在9日就进驻了硅谷银行在加州的办公室摸排情况。到目前为止,美联储尚未就硅谷银行事件发表评论。

不过,也有市场人士持消极的观点。Christopher Whalen认为,美联储严重错估了加息对银行体系的冲击,假如更多银行破产,美联储将面临非常棘手的局面,甚至不得不停止加息。

对于硅谷银行被接管后的下一步安排,胡捷向《每日经济新闻》记者指出,首先的选项应该是有序地变现银行的资产,尽可能卖出合理的价钱来,“从目前情况来看,是应该能够把存户的存款都划出来的。” 此外,监管方还可以寻找入股的股东,或者寻找投资方直接收购,因为硅谷银行的实际资产结构还是不错的。

“还有一种方式就是美联储出手相救。假如美联储查看了硅谷银行的实际经营状况,认为它面临的主要是流动性问题,这种情况下美联储一般是愿意出手救助的。这种方式是最现成的,因为美联储一秒钟就可以把钱划给银行了,”胡捷表示,“最坏的情况是美联储不愿意出手,然后美国联邦存款保险公司也找不到接盘方,只能贱卖硅谷银行的资产,这种情况就会造成额外的损失。”

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前核实。据此操作,风险自担。

记者|李孟林 李沛沛 姚亚楠 宋钦章

编辑|何小桃 易启江

校对|刘小英

|每日经济新闻 nbdnews 原创文章|

未经许可禁止转载、摘编、复制及镜像等使用

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。