◎今年以来备受关注的蔡嵩松,其管理的多只基金也披露了三季报。记者注意到,此前持续加仓并举牌的卓胜微,成为了诺安成长混合的第一大重仓股。

每经记者 黄小聪 每经编辑 叶峰

今年以来备受关注的蔡嵩松,其管理的多只基金也披露了三季报。记者注意到,此前持续加仓并举牌的卓胜微,成为了诺安成长混合的第一大重仓股。

而其新接手的基金,不仅实现了规模逆转,而且前十大重仓股也大多换成了自己熟悉的芯片板块个股,俨然成了赛道型基金。

此外,蔡嵩松在三季报中还表示:“本轮芯片行情要想起来观察的最重要的变量是消费电子的销量数据同比转正。目前看来,离转正还有很长的路要走,但是已经看到曙光。黎明前的黑暗,继续等待。”

卓胜微成第一大重仓股

先从诺安成长混合来看,该基金截至10月25日的净值数据显示,今年以来的跌幅接近40%,尽管如此,三季度还是净申购的状态,份额规模从期初的约164亿份增加到了期末的约187亿份。

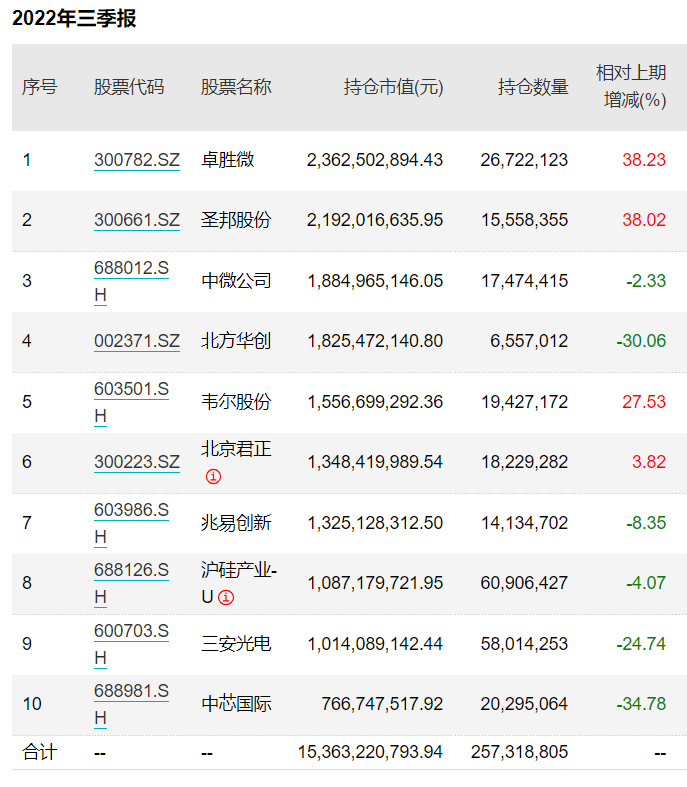

资金的持续流入,给了蔡嵩松不断买买买的机会。在此前卓胜微披露的公告中,就已经显示诺安成长混合持续加仓,甚至是越过了5%的举牌线,而从三季报来看,卓胜微也成为了诺安成长混合的第一大重仓股。

数据来源:wind

除了卓胜微,三季度持仓增加比较明显的还有圣邦股份、韦尔股份等,而北方华创、三安光电、中芯国际等个股都被减持。

新接手基金规模逆转,前十大重仓股“大换血”

值得注意的还有,蔡嵩松在今年三季度接手了两只基金,分别为诺安优化配置混合和诺安积极回报混合。从三季报来看,这两只基金发生了大变化。

首先看7月份接手的诺安优化配置混合,规模开始实现逆转,犹记得二季度末时,该基金的份额规模仅有约106万份,而到了三季度末时,该基金规模已经上升到了约7298万份。

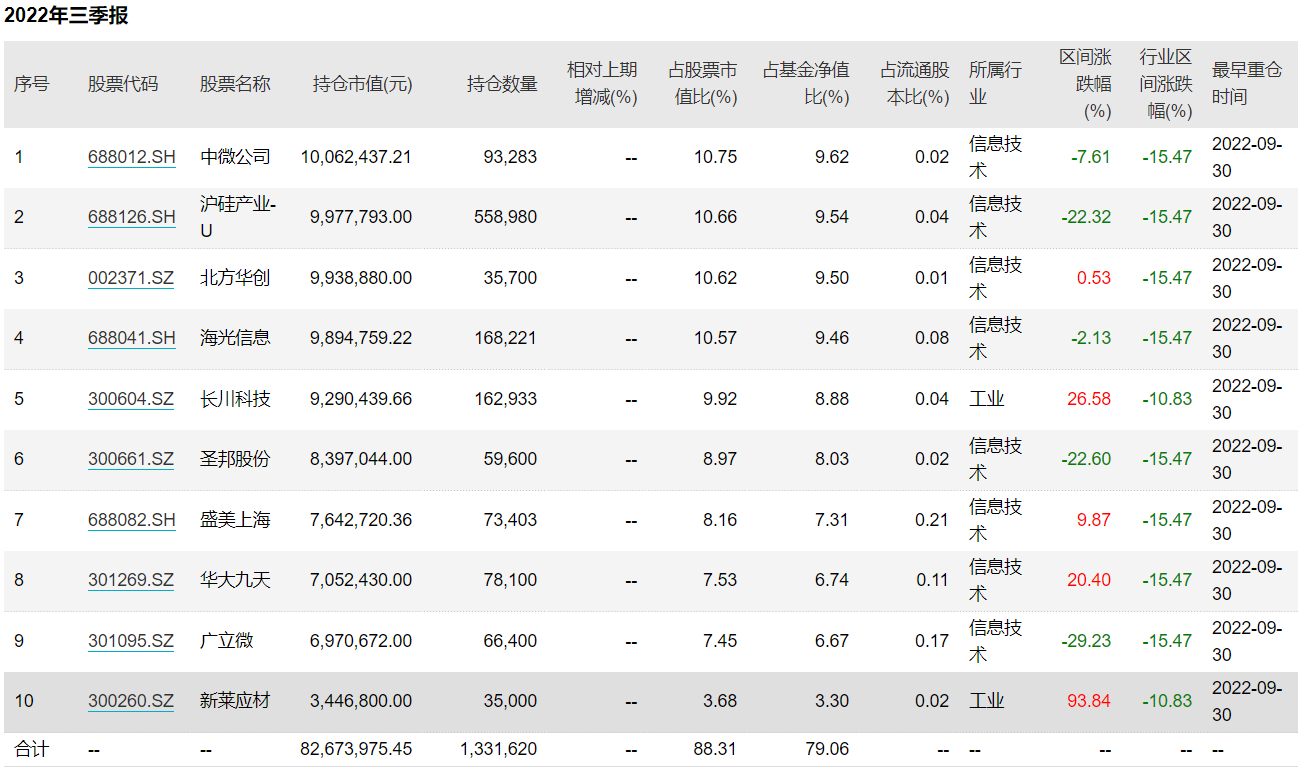

同时,股票仓位从二季度末的约62%上升到了近88%。

数据来源:wind

另外,在前十大重仓股方面,与二季度末相比,全都换了个遍,其中很多个股,都可以在蔡嵩松管理的其它基金上找到身影。

再看8月份接手的诺安积极回报灵活配置混合,首先也是规模出现了明显的回升,特别是A类份额,二季度末时约为397万份,三季度末增至约5391万份。不过“机构1”和三位此前持有金额较多的投资者都选择了全部赎回。

再有,该基金持仓的变化更大,回看二季度末时,该基金股票仓位占基金总资产的比例仅为0.12%,债券持仓的占比为96.92%,看上去是一只债券型基金。而到了三季度末时,股票仓位占比高达93.23%,比很多偏股型基金的持仓都高。

不仅如此,前十大重仓股也都变成了中微公司、芯源微、寒武纪-U、卓胜微等芯片板块的个股。俨然把该基金变成了一只类似于芯片行业的主题基金。

对于投资者来说,在选择诺安旗下基金时,以后不管名称是成长、还是积极回报,又或是优化配置,都要好好看看了,如果是蔡嵩松管理的产品,可能你买到的就是一只赛道型的行业主题基金。

黎明前的黑暗,继续等待

此外,在三季报中,蔡嵩松也谈到对于芯片行业的一些看法。他表示:“芯片板块自2021年7月30日下跌至今,已经超过了一年的时间,无论是回撤空间维度还是下跌横盘时间维度都已经较大。”

“但是,今年行情演绎的关键词是景气度至上,短期景气度的权重在今年的行情里达到了极致,所以我们才看到了前有汽车,后有逆变器的大行情。而芯片行业的景气度在今年是所有行业里最差的,疫情影响需求,以消费电子需求大幅下滑和库存累计带来了景气度下行逐渐蔓延,蔓延到即使是设备板块整体的高增长,也被市场解读为短暂的,未来因为需求不行扩产紧缩,设备就会断崖。国产替代的逻辑完全被抛之脑后,视而不见。”

蔡嵩松还认为,“本轮芯片行情要想起来观察的最重要的变量是消费电子的销量数据同比转正。目前看来,离转正还有很长的路要走,但是已经看到曙光。三季度是消化库存的关键季度,市场需要观测三季报数据,看看重压之下毛利率会下滑到什么水平,看看毛利大幅下滑之后,股价会有什么反应。在此股价位置上,如果消费电子拐点出现,就将展开产业景气度拐点叠加国产替代的大行情。”

“黎明前的黑暗,继续等待。”蔡嵩松最后说道。

封面图片来源:摄图网_300314851

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。