◎弘亚数控的实控人李茂洪、刘雨华夫妇虽是林木相关专业出身,但似乎颇善投资:3年前,两人均有持股的德恩精工上市,;如今,二人实际控制的板材企业也开始闯关IPO。

◎据三威新材介绍,报告期内向终端客户实现的销售收入占比在80%左右,其中包括索菲亚、欧派家居、好莱客等。其中,索菲亚每年贡献超1亿元的采购额。

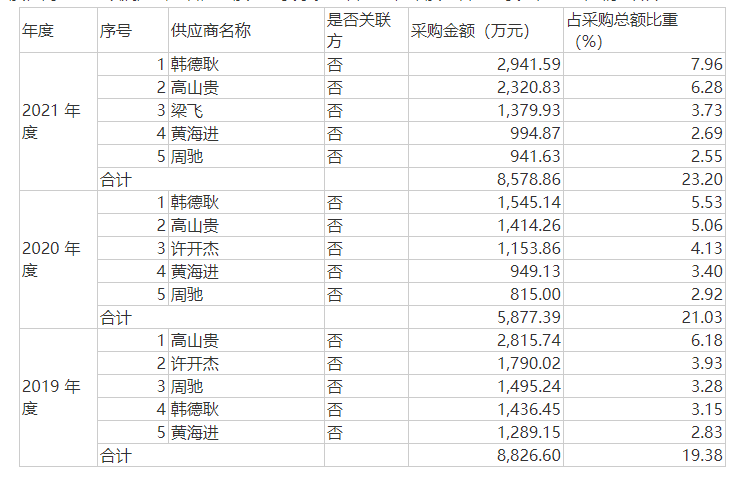

◎根据招股书(申报稿),公司2019年~2021年向前五名木质原料供应商的采购额分别是8826.60万元、5877.39万元以及8578.86万元,主要有韩德耿、高山贵、周驰、许开杰等人。

每经记者|吴泽鹏 每经编辑|魏官红

A股市场上,弘亚数控(SZ002833,股价13.86元,市值58.80亿元)是目前唯一完全以木工机械为主业的上市公司。该企业的实控人李茂洪、刘雨华夫妇虽是林木相关专业出身,但似乎颇善投资:3年前,德恩精工(SZ300780,股价14.61元,市值21.43亿元)上市,二人彼时持股合计超过10%;如今,二人实际控制的板材企业也走到了IPO的关口。

今年7月,广西三威家居新材股份有限公司(以下简称三威新材)披露招股书(申报稿),《每日经济新闻》记者发现,早在2016年12月,广州楷德机械有限公司(以下简称楷德机械)通过股权受让方式进入三威新材,在这以后,楷德机械背后的李茂洪、刘雨华夫妇逐步增加相关持股,最终成为三威新材实控人,也实现了对板式家居上游产业链的“通吃”。

另一方面,整个定制家居上下游呈现出“大行业,小企业”的格局,板材行业也不例外——2020年人造板产量(177万m³)居全国第一的企业,占全行业生产能力的比例也不到1%。

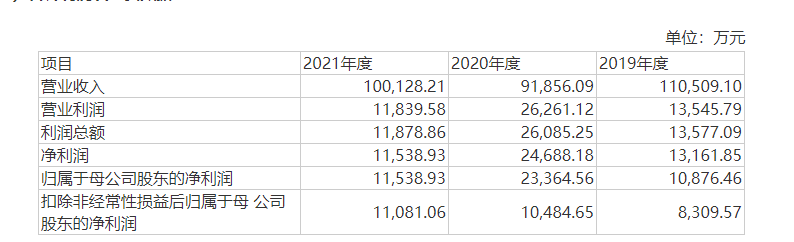

三威新材也是头部企业之一,2021年其人造板总产能达103.5万m³,全国排名前列;其2019年~2021年营收分别是11.05亿元、9.19亿元以及10.01亿元,归母净利润分别是1.09亿元、2.34亿元以及1.15亿元。

图片来源:招股书(申报稿)截图

不过,三威新材此番IPO或许绕不过的问题是,其木材供应商主要是自然人,而非公司化经营,三威新材向部分种植户年度采购额超过2000万元。

2016年底,在创建弘亚数控的10年后,李茂洪、刘雨华夫妇等来了公司在深交所上市敲钟的日子。如今,弘亚数控营收规模由5.34亿元(2016年)增长至23.71亿元(2021年),净利润也同样实现连续增长。

弘亚数控上市6年多后,李茂洪、刘雨华夫妇控制的三威新材也步入IPO阶段,该企业与弘亚数控一样,产品均主要应用在定制家居领域。若成功上市,李茂洪、刘雨华夫妇的资本版图也将横跨这两个原本上市公司就较为稀缺的行业。

需要说明的是,与弘亚数控属于“自主创业”相比,三威新材原是地方国企,在国企改制后,李茂洪通过其控制的楷德机械、广州鼎惠创业投资有限公司(以下简称鼎惠投资)逐步拿到控制权。

《每日经济新闻》记者注意到,楷德机械还曾短暂成为弘亚数控子公司。

据弘亚数控招股书介绍,楷德机械原是李茂洪个人投资55%股权的企业,2012年,弘亚数控前身弘亚有限为消除同业竞争等,将楷德机械并入麾下,100%股权对应的价格约为1158万元;到2016年7月,弘亚数控以楷德机械“不再从事机械设备的生产经营……为集中力量发展主业”为由,将楷德机械100%股权出售给刘雨华,转让价格为2050万元。

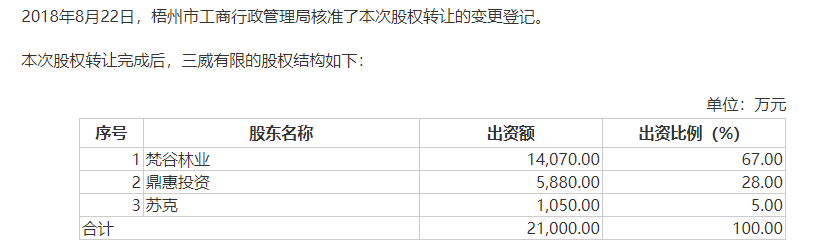

而在被弘亚数控剥离的4个月后,2016年12月,楷德机械以3780万元的价格受让三威新材前身18%的股权;2018年8月,李茂洪夫妇“左手换右手”,通过其控制的鼎惠投资以5880万元的总价受让楷德机械以及其他部分股东对三威新材的持股,合计获得三威新材28%股权。

图片来源:招股书(申报稿)截图

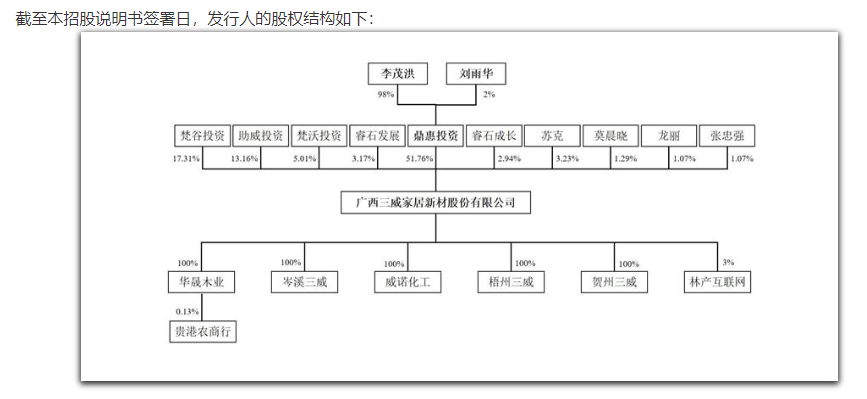

至招股书出具日,鼎惠投资持有三威新材51.76%的股份,为后者控股股东。李茂洪持有鼎惠投资98%的股份,刘雨华持有鼎惠投资2%的股份。

图片来源:招股书(申报稿)截图

关于李茂洪、刘雨华夫妇在三威新材的投资,有两点需要说明,一是除鼎惠投资外,二人未以其他方式持股;二是除李茂洪担任董事外,二人并未在三威新材担任其他职务,三威新材董事长、总经理皆是马路。马路也是行业资深人士,其毕业于北京林业大学木材科学与技术博士研究生,有高级工程师职称。

此外,李茂洪夫妇还投资了创业板企业德恩精工,后者主营机械传动零部件,属于弘亚数控的上游供应商,于2019年5月上市。截至今年9月8日,二人合计持有德恩精工7.26%股份。

老话都说,“不要把所有鸡蛋放在同一个篮子里”,但如果把鸡蛋放在很多篮子里,也许又要担心如何兼顾的问题——最近,弘亚数控正进行非公开发行事项,监管机构的告知函首先关注的便是李茂洪、刘雨华身兼多职的问题,要求公司说明其身兼多职的原因以及如何保证有足够的时间、精力用于弘亚数控的业务发展等。

在回复函中,弘亚数控方面也介绍称,通常情况下,李茂洪、刘雨华不亲自参与其兼职企业(控股子公司除外)的日常经营管理,相应的日常经营管理由对应公司经营管理团队或职业经理人具体负责,其所消耗的时间、精力较少。

装修建材行业是一个万亿规模的市场,细分出来的定制家居行业也催生了大量的柜类上市企业。不过,上游产业链中,无论是板材还是木工机械,截至目前,上市的企业并不多,板材上市公司主要有大亚圣象(SZ000910,股价8.64元,市值47.30亿元)、丰林集团(SH601996,股价2.96元,市值33.91亿元);销售封边机、数控钻等木工机械的企业则只有弘亚数控和南兴股份(SZ002757,股价10.46元,市值30.90亿元),后者还跨界部分互联网业务。

三威新材在招股书(申报稿)中介绍,近年来,人造板行业企业数量持续增加,2020年全国共有人造板企业1.6万余家,但以中小企业为主,行业集中度较低,呈现出“大行业、小企业”的充分竞争局面。

在这1.6万余家人造板企业中,三威新材属于头部企业之一。

招股书(申报稿)介绍,截至2021年底,全国纤维板类产品年生产能力超50万m³以上的企业共14家,三威新材位列第6,产能82万m³;此外,刨花板类产品年生产能力超50万m³以上的企业共8家,三威新材产能22万m³,IPO拟募投新增刨花板产能50万m³。

所谓人造板,主要包括胶合板、纤维板和刨花板三大类,这些都是板式家具的基材,我们在装修时最为常见的“多层夹板”“颗粒板”,还有各大家装公司自己命名的“爱芯板”“康纯板”等,都离不开上述三大基材。

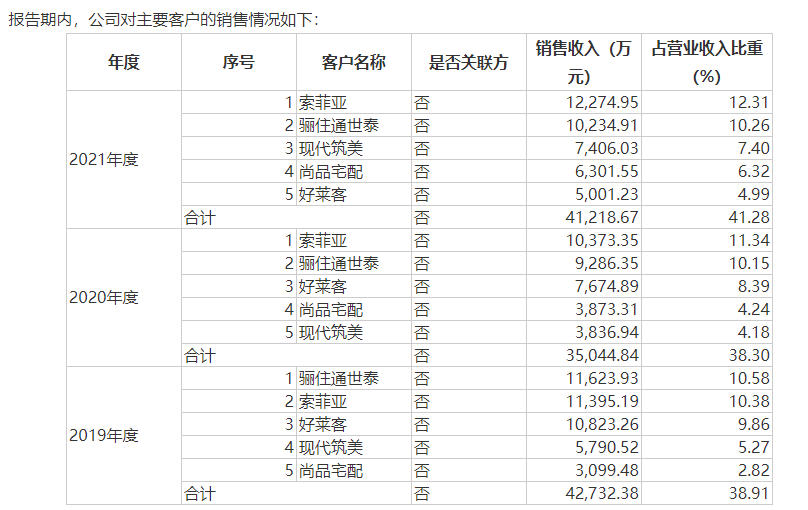

三威新材的板材也主要是应用于定制家居行业。据三威新材介绍,报告期内向终端客户实现的销售收入占比在80%左右,其中包括索菲亚(SZ002572,股价17.15元,市值156.47亿元)、欧派家居(SH603833,股价124.60元,市值759亿元)、好莱客(SH603898,股价10.22元,市值31.81亿元)等。其中,索菲亚每年贡献超1亿元的采购额、达到10%以上的销售占比,稳居前五大客户。

图片来源:招股书(申报稿)截图

需要注意的是,大规模定制企业基本在全国多地布局了制造基地,而三威新材的生产线则均位于广西,这给其销售半径带来了一定限制,长距离的配送也增加了公司的销售成本。例如,三威新材有重要客户(年度前五大客户之一)位于大连市,从广西运往大连,运费自然水涨船高。

根据招股书(申报稿),按单位成本计算,三威新材的自产纤维板单位平均成本在1300元/立方米左右,其中单位平均运费由2019年的85.32元上涨至2021年100.75元,涨幅颇大。

不过,由于板材生产受限于原材料产地,三威新材本次拟IPO计划募投项目仍位于广西。

板材生产最主要的原材料自然是木材,广西森林资源总量、年木材产量均居全国各省区前列。三威新材招股书(申报稿)也揭露了林业种植这门“大生意”——《每日经济新闻》记者注意到,三威新材的木材供应商主要是个人。

根据招股书(申报稿),公司2019年~2021年向前五名木质原料供应商的采购额分别是8826.60万元、5877.39万元以及8578.86万元,主要有韩德耿、高山贵、周驰、许开杰等人。其中,3年时间向韩德耿采购木材近6000万元,向高山贵采购6550余万元。

图片来源:招股书(申报稿)截图

三威新材解释称,公司所在地广西处于南方集体林区,林区经营者以个人为主,木材供应商一般为专门从事木质原料供应的农户,而非公司化经营。公司通过市场化手段,向个人供应商采购木质原料符合行业惯例,也符合国家和地方林业政策,属于行业特质,同时可以满足公司客户对质量的要求。

记者查询到,同为欧派家居、索菲亚供应商的鼎丰股份(873459.NQ)曾尝试冲刺北交所上市,但在今年3月宣布终止。鼎丰股份的木质原材料供应商同样是以自然人为主,但这一现象此前遭监管问询,交易所要求鼎丰股份补充说明原料供应的稳定性、议价能力等。

此外,记者还查询到,包括丰林集团、大亚圣象、兔宝宝等公司均已涉及林业产业以保证原材料供应,三威新材原本也有自己的林业公司,从事林木种植和销售,2020年,三威新材剥离了该部分业务,不再从事人造林业务。

就相关问题,记者曾在8月4日通过邮件尝试采访三威新材,并在9月21日补充邮件及电话采访,但截至发稿,暂未得到回复。

封面图片来源:摄图网-500383442

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。