◎近日,江苏睿鸿网络技术股份有限公司(以下简称睿鸿网络)申报挂牌新三板,公司为互联网综合服务及平台解决方案提供商,采购电信资源后,通过提供云产品服务获得盈利。

◎2020年、2021年,公司关联销售收入占同类销售交易金额的比例分别为69.44%、55.20%,关联采购金额占同类采购交易总额的比例分别为66.19%、53.31%,占比均超过五成。对此,全国股转公司挂牌审查部反馈意见问及其是否对关联方存在较大依赖,是否存在独立性风险。

每经记者|张明双 每经编辑|杨夏

近日,江苏睿鸿网络技术股份有限公司(以下简称睿鸿网络)申报挂牌新三板,公司为互联网综合服务及平台解决方案提供商,采购电信资源后,通过提供云产品服务获得盈利。

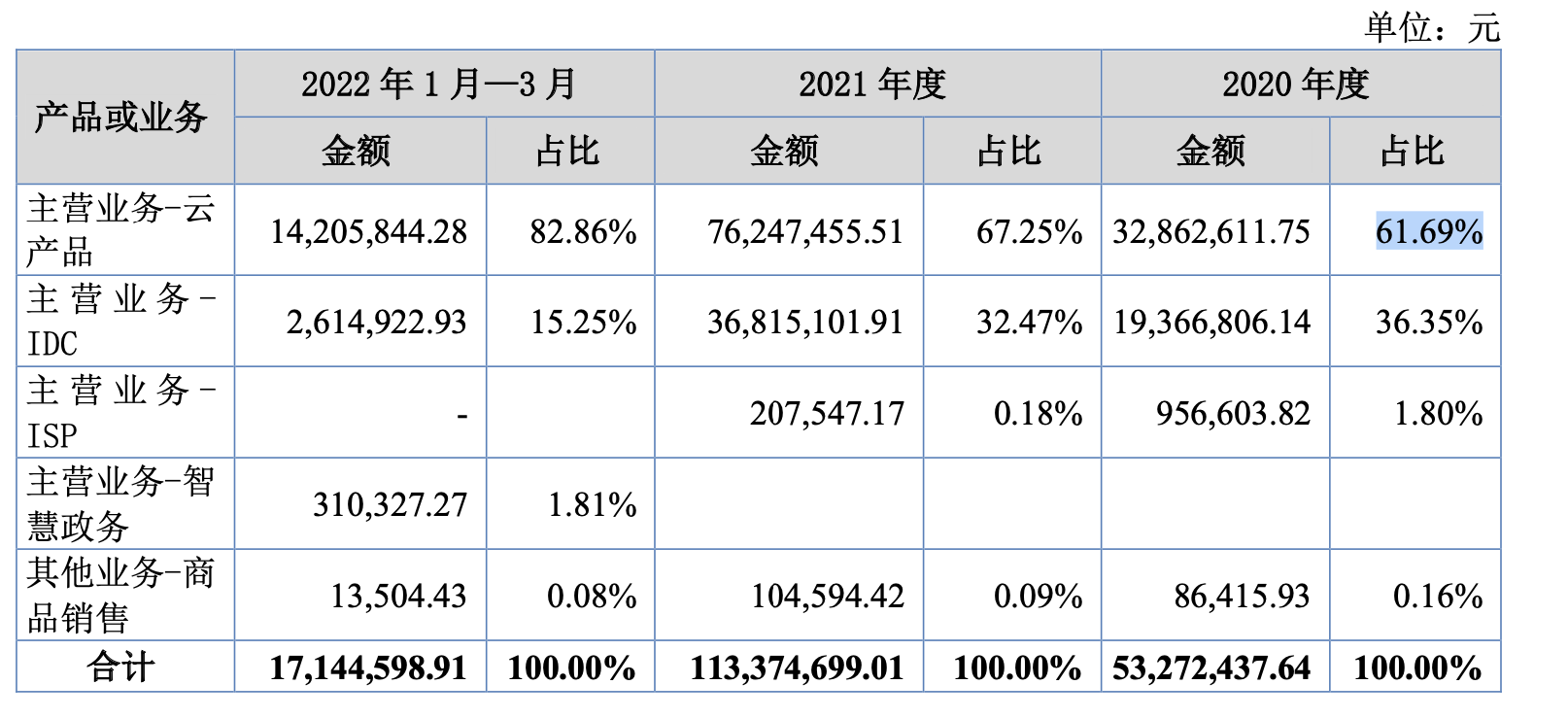

报告期内(2020年、2021年、2022年1-3月),睿鸿网络实现营业收入分别为5327.24万元、1.13亿元、1714.46万元,实现净利润分别为410.20万元、871.98万元、274.96万元。

值得注意的是,2020年、2021年,公司关联销售收入占同类销售交易金额的比例分别为69.44%、55.20%,关联采购金额占同类采购交易总额的比例分别为66.19%、53.31%,占比均超过五成。对此,全国股转公司挂牌审查部反馈意见问及其是否对关联方存在较大依赖,是否存在独立性风险。

睿鸿网络主要从事互联网内容分发与加速(CDN)、互联网数据中心业务(IDC)、互联网接入业务(ISP)以及相关增值云产品的研发及销售,并拓展了智慧政务平台定制服务。

其中CDN服务为核心主营业务。报告期内,云产品为第一大主营业务,收入分别为3286.26万元、7624.75万元、1420.58万元,收入占比分别为61.69%、67.25%、82.86%。云产品收入增长的原因包括互联网视频的爆发式增长极大地带动了CDN服务的成长,以及公司节点资源数量迅速增加,从而增加了销售业务等。

第二大主营业务则是IDC,收入分别为1936.68万元、3681.51万元、261.49万元,收入占比分别为36.35%、32.47%、15.25%。2021年IDC收入增幅超过90%,主要是集团为了增加与运营商的议价能力,由公司向区域运营商集中采购后再按需销售至关联公司,进而导致公司IDC关联销售业务大幅提升所致。

图片来源:公开转让说明书

在IDC业务取得较大增幅的情况下,睿鸿网络却剥离了IDC业务,导致2022年1-3月IDC业务收入大幅下降。同时剥离的还有ISP业务。

剥离IDC、ISP业务是睿鸿网络基于战略规划考虑,不过也是其解决同业竞争的主要措施。报告期内,睿鸿网络实际控制人贡伟力控制的主要下属企业33家(睿鸿网络除外),其中15家与睿鸿网络在IDC、ISP业务存在重叠。因此公司在2022年初已停止经营IDC、ISP业务,目前已完成存量IDC及ISP业务合同的转签并剥离相关工作人员。

此外,上述15家企业中存在12家均具备CDN业务经营资格,个别关联方有存量的CDN业务,公司存在同业竞争的情形或潜在的同业竞争风险。睿鸿网络表示,12家关联方皆已提交或拟提交注销CDN业务资质的申请,并正在将存量的CDN业务转签与睿鸿网络。

对此反馈意见要求公司补充披露剥离IDC业务与ISP业务的详细情况,是否涉及重大资产重组,是否涉及转让资产;模拟测算并补充说明报告期如不存在以上业务,公司各期收入、毛利率、净利润情况,并测算剥离后对公司经营业绩的影响。

睿鸿网络在公开转让说明书(申报稿)中表示,报告期内,公司IDC、ISP业务收入占比较低,未来将以云产品、SaaS(软件服务化)为重点发展领域,且存量订单充足,业务利润率相对较高,停止经营IDC、ISP业务,预计对公司的持续经营能力不会产生重大不利影响。

除了同业竞争关系外,睿鸿网络还与多家关联方存在交易关系,且关联交易占比较高。报告期内,睿鸿网络向关联方销售金额分别为3693.02万元、6252.95万元、225.28万元,占同类销售的比例分别为69.44%、55.20%、13.15%;向关联方采购金额分别为2613.97万元、4902.83万元、744.79万元,占同类采购的比例分别为66.19%、53.31%、68.82%。

报告期内,睿鸿网络前五名客户、前五名供应商名单中,均出现多家关联方的身影。此外,睿鸿网络还存在主要供应商与主要客户重合的情况,涉及6家企业,均为睿鸿网络同一控制下的关联方。

睿鸿网络关联销售内容为带宽流量资源、服务费等,关联采购内容为资源服务费等。

对于关联交易占比较高的原因,按照公开转让说明书(申报稿)所述,睿鸿网络的CDN业务主要利用分布在不同区域的节点服务器群组成流量分配管理网络平台,为用户提供服务,如果集团关联方或者睿鸿网络在某一区域已购置资源节点,有需求时关联方优先向睿鸿网络采购,或者睿鸿网络优先向关联方采购。

睿鸿网络表示,公司在集团内以CDN加速服务为主,部分CDN客户合同签订主体为其他关联方,公司通过关联方间接向终端客户提供服务;根据集团经营部署,为降低资源服务费采购成本,由睿鸿网络向区域运营商集中采购后再按需销售至关联公司,也是关联销售占比较高的原因。

对此反馈意见要求公司说明由公司向区域运营商集中采购,而非通过集团其他公司集中采购和销售的原因及合理性,是否借此虚增申请挂牌公司业绩。

而在采购方面,公司供应商主要为电信运营商,如公司已进入运营商某一区域分支机构名录,该运营商其他区域分支机构将无法再与公司合作,为了降低采购成本,公司需委托集团内其他关联方间接向其采购资源服务费。

睿鸿网络称,公司关联销售价格、关联采购价格较外部其他客户、供应商的价格相比,差异不大,交易价格公允,不存在利益输送的情形。

不过反馈意见要求主办券商、会计师、律师核查公司关联交易是否真实、是否具备商业合理性、必要性,是否属于行业惯例;核查公司业务、人员、资金等是否独立,期后客户拓展是否依靠关联方取得,公司是否具备独立拓展市场的能力,是否对关联方存在依赖,是否存在独立性风险等。

对于申报挂牌新三板相关事宜,《每日经济新闻》记者于9月8日、9日上午多次致电睿鸿网络并于8日发送了采访邮件,但电话无人接听,截至发稿邮件也未获回复。

封面图片来源:摄图网-400731808

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。