每经记者|宋戈 实习记者 宋钦章 每经实习编辑|马子卿

今年以来发行的城投债中,有数十只票面利率跌破了2%。

记者发现,城投债票面利率如此大规模跌破2%,在2020年也曾出现过——2020全年发行的城投债中,票面利率低于2%的有200余只。而2015年以来的其他年份,所发行的票面利率低于2%的城投债,每年只出现个位数。

城投债是由地方城投平台发行的一种信用债,主要用于城市基础设施建设等投资目的。一般而言,城投债票面利率低于2%的机会并不多。那么,如今城投债再现2020年大量票面利率跌破2%景象,背后的原因是什么?

数据来源:中债资信信用债融资研报 刘红梅制图

城投债票面利率跌破2%

《每日经济新闻》记者通过同花顺iFinD统计发现,今年1~7月发行的城投债当期票面利率低于2%的已有56只,占同期已发行城投债只数的1.24%。比如7月25日发行的“22广州地铁SCP005”,显示当期票面利率仅有1.51%。此外,以上票面利率破2%城投债的发行时间集中在5月及以后,仅7月份就有37只。

与此同时,今年城投债的发行规模也呈现明显下滑趋势。同花顺iFinD显示,1~7月城投债实际发行规模3.34万亿元,同比下降6.96%。

时间回到2020年,当年发行的城投债同样出现大量票面利率跌破2%的情况。根据同花顺iFinD统计,当年1~7月发行的城投债当期票面利率低于2%的有191只,占同期城投债发行只数的5.18%。2020年全年发行的当期票面利率低于2%的城投债数量是270只,占当年全年城投债发行总只数的4.13%。

相较而言,2015年以来的其他年份,票面利率跌破2%的城投债只数每年仅有个位数。比如2021年发行的城投债中,只有3只票面利率在2%以下。

通过同花顺iFinD统计的数据还可以发现,今年1~7月发行的票面利率跌破2%城投债,对应的发行主体的评级大部分是AAA级,仅有小部分是AA+,债券类型以超短期融资券(SCP)为主。另外,以上发行人的所在省份集中在华东、华南地区,如江苏省、广东省、江西省、浙江省等。其中,江苏省的城投公司最多,1~7月发行的票面利率破2%的城投债达21只。

“确实城投票面利率压缩得很低。”中证鹏元高级研发董事袁荃荃在接受记者采访时表示,目前的市场形势下,AAA级城投,尤其是搞大型基建项目如轨道交通、高速公路等建设的城投公司,所发债券的票息会被大幅压缩。“经济现在非常依赖基建投资,这肯定会让搞大型基建项目的城投公司获得阶段性的较大的信用加持。”

IPG中国首席经济学家柏文喜告诉记者,目前来看,票面利率跌破2%的城投债主要集中在华东地区等强资质主体,这说明资金在当前预期下行之下对于投资安全和规避风险更为看重,这一局面对弱资质城投的募资与流动性的维持相当不利。

此外,一位固收分析师对记者表达了自己的观点,“整个债券市场的收益率都在下降,不光是城投。”

城投债稀缺性凸显

年内发行的城投债票面利率为何大量跌破2%?一众说法指向了“资产荒”。

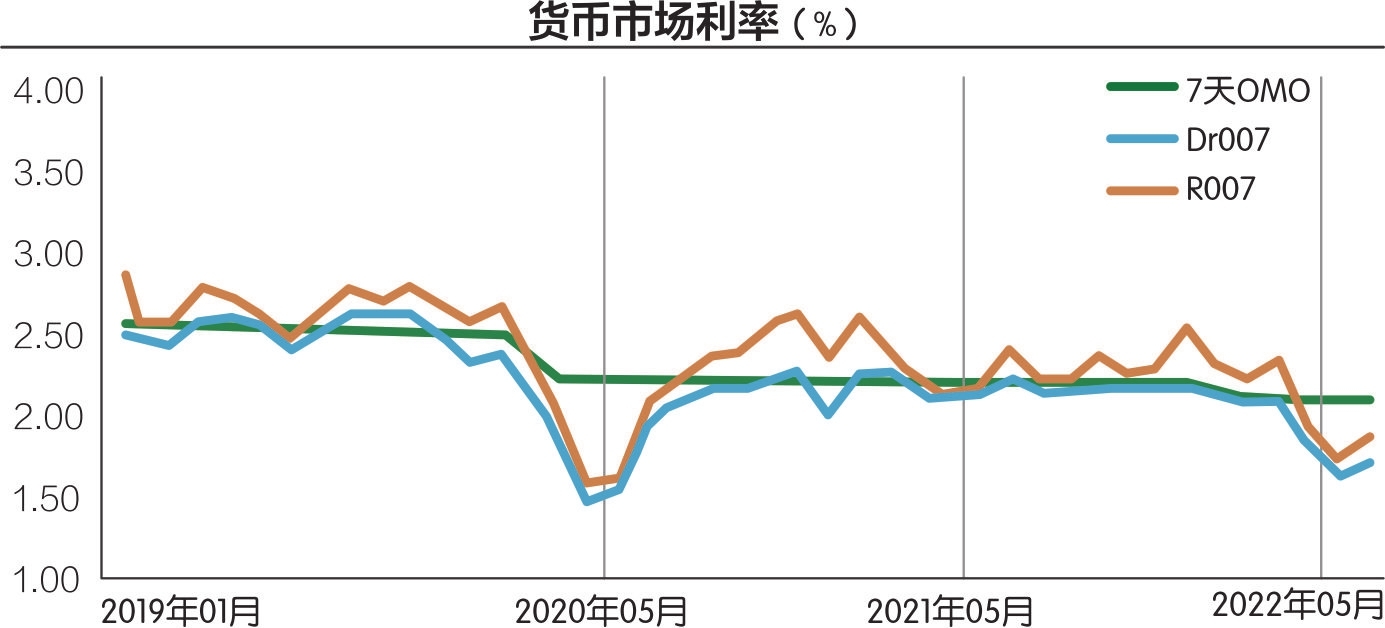

如中债资信在今年7月的信用债融资研报中指出,宽货币政策延续,货币市场利率走低;流动性供应增加,“资产荒”作用下各等级信用利差不同程度压缩,等级利差继续收窄。

海通证券的研报指出,今年上半年,信用利差、等级利差收窄,期限利差走扩,票息“资产荒”再现。隐债管控依然偏严,城投债稀缺性仍存。回顾7月债市,海通证券研报总结,资金面保持充裕,票据利率回落,市场避险情绪升温,对经济修复预期偏弱。

袁荃荃对记者表示,“资产荒”大背景下,城投债作为信用债市场上唯一的“刚兑资产”,稀缺性凸显,会被市场疯狂追捧。加上经济下行压力大,基建重要性提升,也会让城投公司的重要性得以巩固,城投信仰得到阶段性强化。

“防范化解隐性债务风险的监管‘红线’持续收紧,城投发债政策总体仍十分严格,并未因金融救市23条而出现实质性放松,这导致城投债发行和净融资的同比均负增长。供给端的趋势性收紧与需求端的极度旺盛互相叠加,必然会造成城投债票面利率被大幅压缩。”袁荃荃补充。

对于“资产荒”这一说法,上述固收分析师向记者介绍:“‘资产荒’这个词看似专业,但其实也是因为流动性宽松。”

根据央行发布的数据,自4月份开始,M2增速维持两位数以上,4月M2增速10.5%,5月M2增速11.1%,6月M2增速11.4%,7月M2创出年内新高,达到12%。

中国货币网显示,7月以来,银行间流动性观测指标DR007总体维持在1.5%附近。8月跌势明显,至1.5%水平以下。8月8日,DR007跌至8月以来最低值,为1.2850%。8月15日,DR007加权平均利率为1.3633%。

2020年曾现低利率行情

值得注意的是,城投债票面利率大量跌破2%的现象,同样出现在2020年。

“比较相似的地方就是流动性宽松。现在这种情况与2020年有相似之处。”光大证券首席固定收益分析师张旭j接受记者电话采访时表示,利率下行是债市的整体趋势,并非城投债的个性原因。

回顾中债资信发布的2020年城投债发行总结研报,内容指出2020年城投行业相关政策环境保持相对宽松,债券融资全年呈现“量升、价降”。新冠肺炎疫情暴发以来,稳健的货币政策更加灵活适度,保持流动性合理充裕并积极引导市场利率下行,有效降低实体经济融资成本。

中金公司研报分析了近年“资产荒”的来源,指出2018年民企违约潮和2020年永煤事件后,实际可投资板块范围越来越小。2021年下半年城投债券监管趋严,导致供给偏少。

该研报还指出,本轮“资产荒”与2020年的共性之一是资金面宽松。宏观层面,都有资金供给上升,但融资需求下降或整体偏弱特征;货币政策都偏宽松,资金利率在较低位置。另一个共性是需求机构增长。2008年金融脱媒化开始,表外理财成为资金供给不可忽视的力量,很大程度上决定着信用债投资需求和行为,而近年来广义基金持有信用债规模和比例提升,离不开背后理财规模的增长。

金融分析人士罗攀认为,当前城投债低利率行情持续的可能性不大。他分析称:“一是货币执行部门同样会注意到这个现象,再增加货币量仍然涌入的是地方城投企业,是否符合其政策目的,我觉得央行可能会有所调整,可能进一步加大资金流向引导;二是持续走低的利率,必然吸引更多的城投企业积极发债,以低利率置换高利率债,进行债务结构调整;或者是新增发债规模,而一旦债务规模超过一定额度,其信用条件又会发生改变,货币又会重新对其定价。因此,城投债持续的低利率我认为是不可能的。”

对于资金流动性供给,张旭告诉记者,二季度以来,央行通过降准、上缴结存利润、再贷款再贴现、中期借贷便利、公开市场操作等多种方式投放流动性,引导DR007等资金市场利率下行,放松了银行信贷供给的流动性和利率约束,有助于增强信贷总量增长的稳定性、促进企业综合融资成本稳中有降。“随着经济恢复的巩固和内生增长动能的提升,下一阶段DR007等是较有可能稳健上行的,最终回归至公开市场操作利率附近。”

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。