每经记者|黄小聪 每经编辑|彭水萍

基金二季报基本披露结束,从公募基金二季度前十大重仓持股来看,贵州茅台(SH600519,股价1945.51元,市值24439亿元)、宁德时代(SZ300750,股价533.21元,市值13014亿元)依然分列前两位,持股市值分别达到1933亿元和1483亿元。

不过从持仓变化来看,基金在二季度整体增持了贵州茅台,但是减持了宁德时代。值得一提的是,在宁德时代被减持的同时,比亚迪(SZ002594,股价328.5元,市值9563亿元)在二季度获基金明显增持。

图片来源:视觉中国-VCG211308670616

另外,公募基金前十大重仓股中白酒类个股占据四席,除了贵州茅台,还有五粮液、泸州老窖和山西汾酒,这“四瓶酒”均获得基金持续加仓。减持方面,公募基金还显著减持了药明康德(SH603259,股价102.23元,市值3023亿元)和招商银行(SH600036,股价35.56元,市值8968亿元)。

先从截至二季度末的基金前十大重仓股来看,wind数据显示,贵州茅台以1933亿元的基金持股总市值,排在基金重仓股第一位。

数据来源:wind

除了贵州茅台,基金前十大重仓股中还有“三瓶酒”,分别为五粮液、泸州老窖和山西汾酒,从持仓变动可以发现,这“四瓶酒”在二季度都获得基金的进一步加仓。

基金经理们除了偏爱白酒,对光伏、电动车相关的新能源个股也是相当看好,其中隆基绿能(SH601012,股价60.08元,市值4555亿元)持股数的增加非常明显,不过在宁德时代和比亚迪上,基金经理们整体却是一减一增,二季度对于比亚迪的热爱超过了宁德时代。

另外三只重仓股行业涉及医药、银行和非银金融,其中基金经理们二季度减持了药明康德,还减持了招商银行,不过对于东方财富(SZ300059,股价22.96元,市值3034亿元)却是明显加仓。

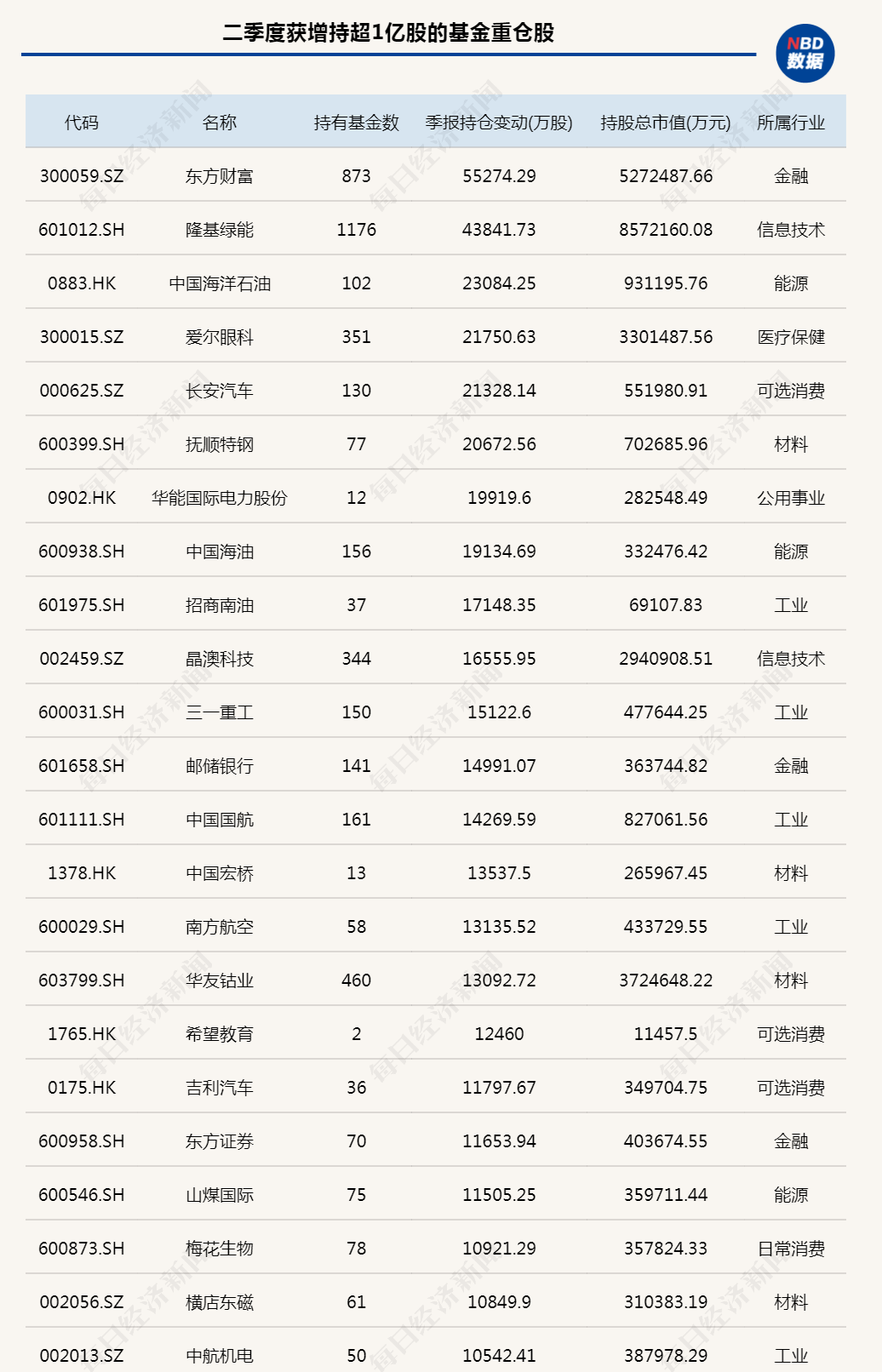

另外,从季度持仓变动情况来看,wind数据显示,有23只基金重仓股在二季度的持股数增加超过1亿股。具体如下:

数据来源:wind

除了东方财富、隆基绿能被基金看好以外,原油、公用事业相关板块的个股也是基金加仓的重点,比如华能国际电力股份、中国海油、中国海洋石油等。

还有大消费板块的部分个股也获得基金明显增持,比如爱尔眼科、希望教育、梅花生物、南方航空等。

另外,二季度表现抢眼的新能源相关板块,同样也是基金经理们加仓的重点,加仓的个股包括了长安汽车、吉利汽车、华友钴业等。

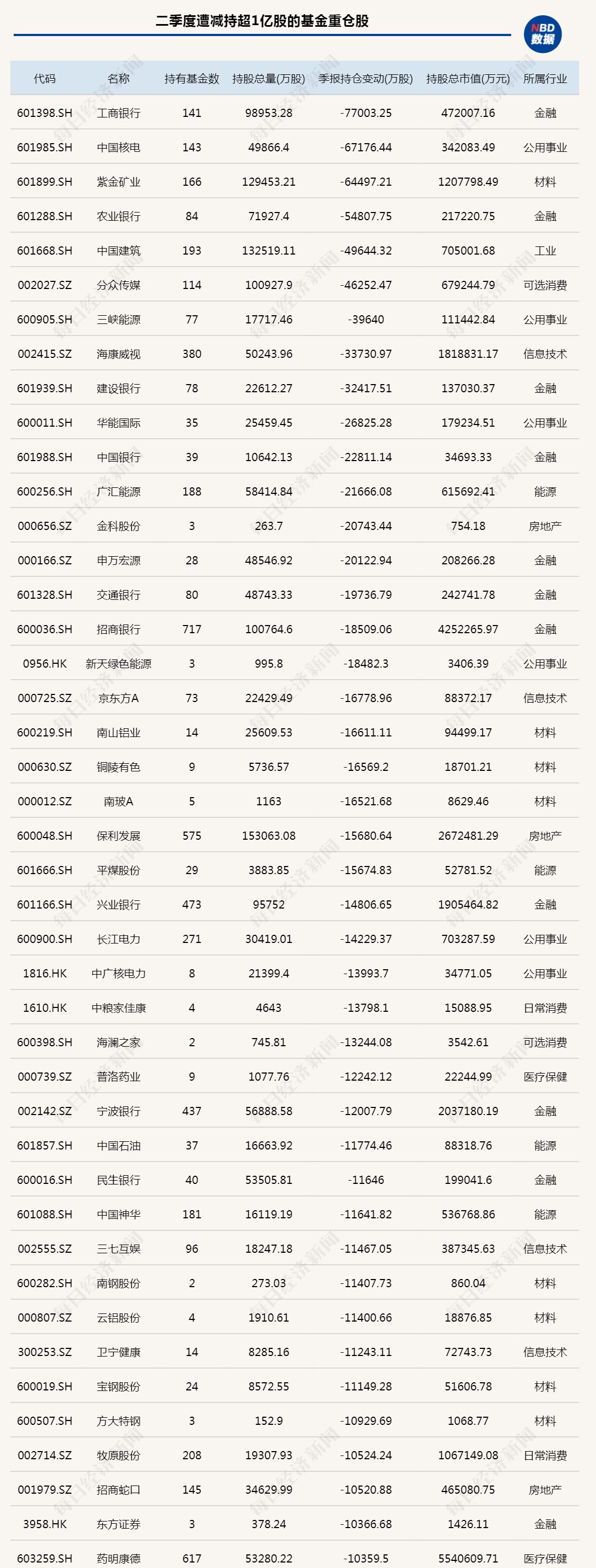

再看减持方面,wind数据显示,二季度共有43只个股被基金减持超过1亿股,具体如下:

数据来源:wind

从这些持股变化可以看出,首先,银行类个股出现了明显的减持,不仅包括了工商银行、农业银行、建设银行、中国银行、交通银行等,还有招商银行、兴业银行、宁波银行、民生银行等减持幅度也比较大。

其次,一些有色、钢铁、煤炭类个股也被明显减持,比如紫金矿业、南山铝业、铜陵有色、平煤股份、平煤股份、宝钢股份、方大特钢等。

其他减持较为显著还有地产行业的招商蛇口、保利发展等,以及消费板块的分众传媒、中粮家佳康、海澜之家等。

封面图片来源:摄图网-500598979

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。