◎牛津经济研究院高级经济学家鲍勃•施瓦兹表示,由于强劲的就业市场仍在促进健康的薪资增长,通胀仍在以一个较高的速度上升,因此美联储不太可能在短期内放慢其收紧货币政策的步伐。

每经记者|蔡鼎 每经编辑|高涵

美东时间7月5日,欧美市场担忧经济衰退的背景下,国际油价重挫,美油跌破100美元/桶关口,创下自今年3月以来最大单日跌幅。其余风险资产全面下挫,黄金跌超2%,创6个月新低;随着美元指数走强,欧元跌至20年低点。

此外,隔夜市场还值得投资者关注的是美国债券市场发出了警告信号。纽约交易时段,美债市场出现剧烈波动,10年期美债收益率大跌6个基点,与两年期美债收益率出现“倒挂”,为今年第三次。

《每日经济新闻》记者注意到,作为美国最重要的“衰退指标”,在过去50年美国的每次经济衰退之前,10年期和两年期的美债收益率都出现了“倒挂”。例如,10年期和两年期美债收益率曾在2019年出现倒挂,第二年,美国经济陷入衰退(新冠肺炎疫情危机)。

旧金山联储研究人员2018年发布的一份报告显示,自1955年以来,每次美国经济出现衰退前,长期和短期美债收益率均出现了“倒挂”,且每次衰退的持续时间在6~24个月之间。1995年以来的所有“倒挂”中,仅有一次的“倒挂”发出了错误的信号(即没有出现衰退)。不过需要注意的是,旧金山联储的上述研究关注的是10年期和一年期的美债收益率“倒挂”。

10年期美债和两年期美债收益率差(图片来源:tradingview)

除了10年期和两年期美债收益率出现倒挂外,周二盘中,两年期和5年期美债收益率也出现“倒挂”,为2020年2月新冠肺炎疫情暴发以来首次。

路透社的报道中称,周二10年期和两年美债收益率的“倒挂”表明,尽管投资者预期美国短期利率将上升,但他们可能越来越担心美联储将引发美国经济的“硬着陆”。包括6月份的75个基点加息在内,美联储年初至今已经加息150个基点。

美债收益率曲线变陡,通常意味着市场预期经济活动会更强劲,通胀会更高,利率也会更高。相反,美债曲线趋平可能意味着投资者预期近期会加息,对经济增长持悲观态度。

《每日经济新闻》记者注意到,在近期风险资产大幅调整的背后,是市场关于美国经济即将陷入衰退的讨论越来越多。

彭博社7月5日公布的最新预测显示,在消费者信心触及创纪录低点、利率飙升后,美国明年陷入衰退的概率目前达38%。据悉,该模型综合了包括住房许可、消费者调查数据、以及10年期和3个月期美债收益率利差等数据。需要指出的是,就在几个月前,该模型预测的衰退概率为0%。

同日,摩根士丹利警告称,该行预计美国经济放缓程度将比预期的更加严重。摩根士丹利策略师威尔逊等人表示,受乌克兰冲突和部分地区疫情的影响,美国经济正处于放缓之中,而且将比预期还要糟糕。

威尔逊认为,鉴于债券收益率近期下跌,投资者预计如果通胀在今年下半年见顶,美联储可能会缓和鹰派立场,但如果加息幅度有所下降,应该被理解为是对经济增长的担忧,而不是来自美联储的政策放松。

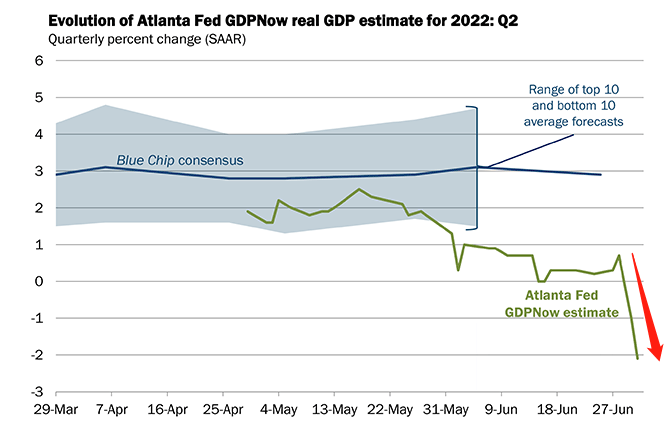

此外,亚特兰大联储GDPNow预测模型本月最新公布的数据显示,该模型预计美国二季度GDP将萎缩2.1%,相比6月30日预期的-1%继续恶化。由于美国一季度GDP已经萎缩1.6%,从传统的衰退定义来讲,若二季度继续萎缩,则将意味着美国经济陷入技术性衰退。

图片来源:亚特兰大联储

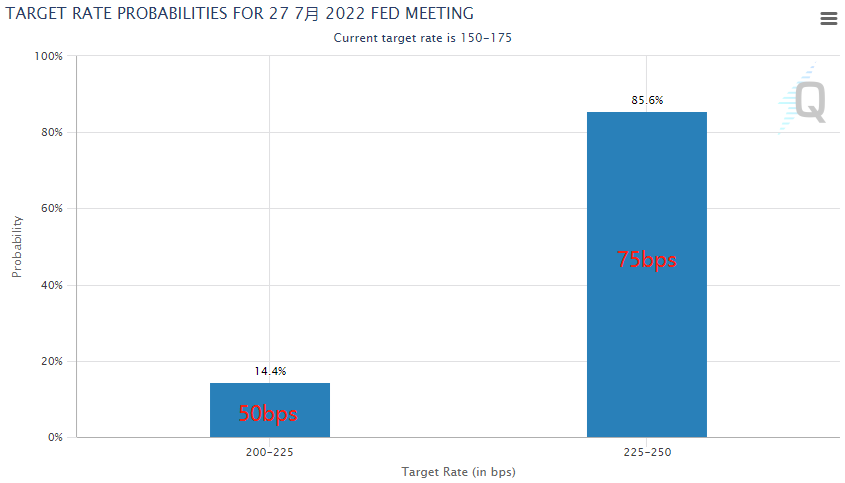

然而,即使是关键收益率再次出现“倒挂”,使得美国经济“衰退风向标”狂闪,美联储却难以停下紧缩的步伐。截至发稿,芝商所“美联储观察”工具显示,期货市场认为美联储在本月下旬加息75个基点的概率为85.6%,尽管较此前超90%的概率有所下降,但仍以远远大于加息50个基点的概率(14.4%)。

图片来源:芝商所“美联储观察”

牛津经济研究院高级经济学家鲍勃·施瓦兹(Bob Schwartz)在发给《每日经济新闻》记者的置评邮件中表示,“今年上半年美股股市和债市的表现都不佳,这也反映了美国经济整体发展轨迹。今年一季度的各项数据低于预期,二季度以来,各项数据也在不断走软。对于美国经济衰退的担忧最近仍在继续加剧。”

“近期发布的数据显示,美国消费者指出和收入增长令人失望,消费者的信心也在暴跌;5月份耐用品订单的强劲势头,也被供应管理协会(ISM)悲观的6月份工厂活动报告所掩盖。由于强劲的就业市场仍在促进健康的薪资增长,通胀仍在以一个较高的速度上升,因此美联储不太可能在短期内放慢其收紧货币政策的步伐。”施瓦兹补充道。

在本周接下来的时间里,投资者将密切关注美联储将于北京时间7月7日周四凌晨2点公布的6月FOMC货币政策会议的纪要,寻找有关今年剩余时间加息节奏的线索。美联储正在试图在不让美国经济陷入衰退的情况,通过减少需求来抑制目前40年来的最高通胀(即“软着陆”)。

除美联储FOMC货币政策会议纪要外,美国劳工统计局还将于北京时间7月8日周五20:30公布6月份的非农就业报告。需要指出的是,本周由于ADP调整算法需要,将不公布“小非农”,这意味着市场在周五的正式非农数据公布前少了一个缓冲的机会。

对于将在周五发布的6月份美国非农就业数据,经济学家预计6月份就业市场将失去增长动力。道琼斯数据显示,继5月非农就业增加39万人后,经济学家预计6月非农就业人口将增加25万人,同时6月失业率预计将稳定在3.6%。

封面图片来源:视觉中国-VCG31N1232575193

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。