每经记者|任飞 每经编辑|赵云

6月24日,证监会发布《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》,这是继国务院办公厅关于推动个人养老金发展的意见之后,有关个人养老金投资金融产品的公募基金计划方案。

在试行阶段,拟优先纳入最近4个季度末规模不低于5000万元的养老目标基金,且会对个人养老金基金实施名录管理。记者从部分公募基金了解获悉,政策内容符合内部评估和预计,但目前尚无对除养老目标基金以外的其他可投资标的进行细则明确。

不过,随着实施名录管理的推行,未来投资人参与个人养老金投资管理将可精准和享受对接此前规定的税收优惠政策。

可投哪些公募基金?定了!

自4月21日发布《国务院办公厅关于推动个人养老金发展的意见》以来,个人养老金金实行个人账户制度备受各界关注,国内多家商业银行相继开展个人养老金账户业务。根据规定,建立个人养老账户,是户主参加个人养老金制度、享受税收优惠政策的基础。

不过,前次规定中仅在顶层设计上明确个人养老金账户可通过合规机构进行金融产品的购买,但并未就具体的机构落地方案和管理细则进行明确。6月24日,证监会发布的《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》(以下称《暂行规定》),是继国务院办公厅关于推动个人养老金发展的意见之后,有关个人养老金投资金融产品的公募基金计划方案。

根据《暂行规定》介绍,个人养老金可以投资的基金产品应当具备运作安全、成熟稳定、标的规范、侧重长期保值等特征,并符合法律法规和中国证监会规定。包括最近4个季度末规模不低于5000万元的养老目标基金;投资风格稳定、投资策略清晰、长期业绩良好、运作合规稳健,适合个人养老金长期投资的股票基金、混合基金、债券基金、基金中基金和中国证监会规定的其他基金。

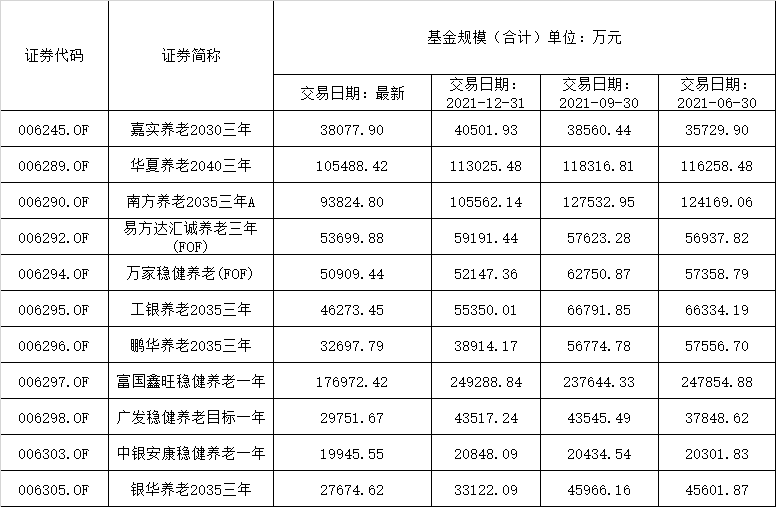

Wind统计显示,截至2022年6月24日,公募FOF基金名称中有“养老”及“养老目标”字样的有150只(统计初始基金),其中以最近4各季度末总规模统计,有131只基金各季度末总规模均在5000万元及以上。

说明:部分养老目标基金最近4各季度末总规模统计 来源:Wind

不过,按照试行阶段的计划安排,前述符合要求的养老目标基金将优先纳入可投范围,对于其他权益、债券及混合类、FOF产品等暂无法投资。也就是说,通过个人养老金账户投资基金并享受税收优惠的产品当中,目前仅符合要求的养老目标基金可以入围。对于试行期限的规划,征求意见稿明确将选择部分城市试行1年再逐步推开。

北京某大型公募基金资产配置部总经理在6月24日接受《每日经济新闻》记者采访时表示,该意见稿符合此前机构的预测,不过就其他拟纳入投资范围的产品要求并没有明确界定。“包括相关股混产品、债券基金、FOF等如何界定,或将会有进一步指导进行明确。”

该人士介绍,接下来,他们公司会根据可能推出的完善型政策研究和制定符合要求的公募基金产品,包括非养老目标基金的风险收益如何界定符合稳健等,都会根据明确的要求进行研究。

可享税收优惠产品将纳入“白名单”

除了对个人养老金可投公募基金的类型做了相关介绍外,《暂行规定》中还明确,将对个人养老金实施名录管理,并在每季度末在官网、基金行业平台、信息平台等更新名录。但从记者了解的情况来看,此举并非限制基金公司FOF产品的配置方式,而是纳入该名录的产品可以针对个人养老金账户实行税收优惠。

“实施名录管理类似于开放可投资'白名单',凡纳入进来的产品都是可以投的,但并非只能投资这些产品,而是这些产品满足监管对其养老产品的政策,因此投资者在选择这些产品的时候,可以享受税收优惠。”6月24日,深圳某大型公募基金公司相关人士在同记者电话交流时说。

根据此前《国务院办公厅关于推动个人养老金发展的意见》规定,参加人每年缴纳个人养老金的上限为12000元,国家制定税收优惠政策,鼓励符合条件的人员参加个人养老金制度并依规领取个人养老金。

对于税收优惠的解释,前述北京公募人士坦言,“简单来说,比如户主每个月有1000元的税收额度,当其转到个人养老金账户后,在资金账户下买什么都可以,这1000元就相当于税前就直接扣掉。”

不过,以目前的投资要求,仅限于前述符合要求的养老目标型FOF。不过,即便在存量产品中进行持营,本次《暂行规定》中也明确,要针对个人养老金投资基金业务设立单独的份额类别,在基金合同、招募说明书等文件中清晰约定,并根据中国证监会要求进行注册或者备案,同时要求该份额类别不得收取销售服务费,可以设置与个人养老金投资基金业务相匹配的机制安排,鼓励投资人长期投资行为。

公募养老产品长期投资价值显著

本次《暂行规定》旨在对个人养老金账户对接公募基金投资做了一定规划,但根据上位政策的精神,公募基金机构也非单一提供理财工具的专业机构,在前述公募界人士看来,随着政策的不断落地,银行等其他金融机构也会针对第三支柱开发相应产品。在其看来,公募基金养老产品的长期投资价值更优。

前述北京公募人士告诉记者,随着政策系统性落地的实施,各家银行势必也要开发自己的养老储蓄产品,据介绍,有的银行在产品设计方面设置了较长的锁定期限。“有的将设计成为20-30年的储蓄产品,类似于定存到期才可支取,未到期提取的利率会较满期再取会低。”

当然,该人士坦言,从产品的种类来看,短期优势银行理财类产品或比公募有优势,但如果拉长时间来看,公募产品在收益上的优势相对突出。“因为公募擅长做权益投资,包括很多养老产品也都会加一些权益类资产纳入投资组合,如果投资者以同样的15到20年进行收益率评价的话,我相信一定是含权类产品回报体验更好。”

此外,为确保个人养老金基金销售业务的长期连续性和安全 稳定性,《暂行规定》对基金销售机构经营状况、财务指标、公司治理、内控机制、合规管理等方面提出较高要求,并需满足最近4个季度末股票基金和混合基金保有规模不低于200亿元,其中个人投资者持有的股票基金和混合基金规模不低于50亿元的条件。

南方基金FOF投资部总经理李文良此前亦公开表示,在个人养老投资的长期投资应用场景中,除了提供稳健型策略,公募基金更要发挥其在权益投资领域优势,积极发展权益敞口更高、高波动-高预期收益的养老基金,尤其是权益敞口较高、持有期更长的目标日期养老FOF产品。

附规定全文:《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》.pdf

封面图片来源:摄图网-501134102

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。