每经记者|曾子建 每经编辑|赵云

投基Z世代,Z哥最实在。

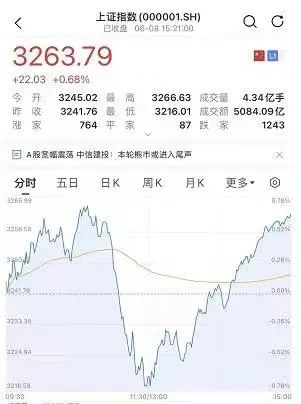

6月8日,上证指数全天波动加剧,盘中回踩五日均线后完成V型反弹。宁德时代一度跌超7%,尾盘成功翻红,与创业板指双双收于日内高点。大市成交1.1万亿元,连续三日超万亿,上日为1.04万亿元。

深V的还有创业板一哥宁德时代,盘中一度跳水下跌7%,尾盘竟然强势翻红了!

有机构指出,A股中长期向好趋势不变,市场信心正在回升,紧盯稳增长、促销费、新能源三条主线。今天还出了个新名词,“超超临界发电”,大家知道是什么意思吗?

不过Z哥今天先不聊大A,而是打算和大家探讨一个基民比较关心的话题。

可能是因为近期消费、创新药等赛道股突然又开始表现了,而一说到赛道股,大家自然就会想到那些重仓赛道股的顶流基金经理。被遗忘了快半年,如今终于又被基民们想起。

有读者留言问:张坤、葛兰这些顶流,现在到底还值得信任不?

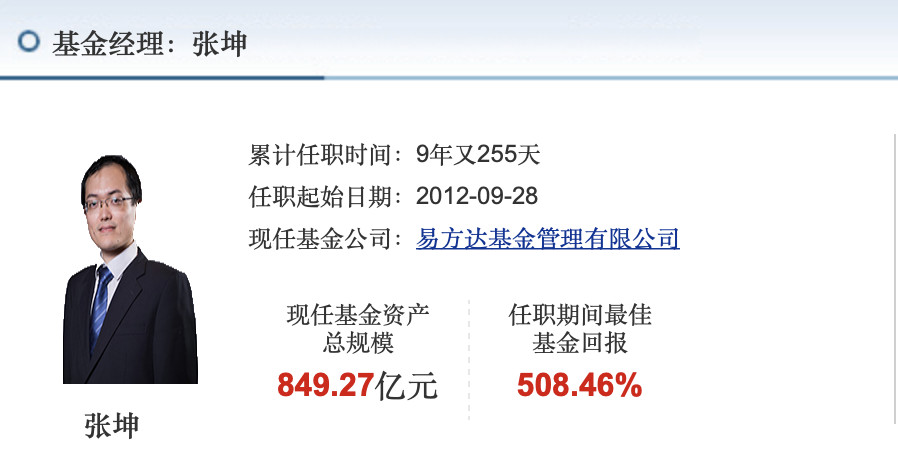

张坤和葛兰无疑是“顶流”的代表,因为二人都曾经管理千亿规模的产品。而今年,随着产品净值的下跌,他们的规模都跌下来了。截至一季报的数据,张坤管理产品总规模849.27亿,葛兰管理产品总规模961.49亿。规模跌破千亿,他们依然还是顶流。

现在要讨论的问题是,这些顶流基金经理现在还能信任吗?实际上,顶流基金经理如果按照规模来算,其实还有不少,大家风格不同,理念不同,业绩各不相同,这里不好给出一个笼统的结论。所以Z哥还是只拿张坤和葛兰两位来探讨。其他的顶流,大家可以展开思考一下。

首先,基金经理是否值得信任,归根结底是看业绩,毕竟这终究是拿业绩说话的行业。那么如果从这个角度来看的话,至少今年以来,这两位顶流基金经理的信任度都是要扣分的。相对而言,我认为张坤的表现好于葛兰。

目前,张坤管理四只产品,易方达优质企业三年持有期,易方达蓝筹精选混合、易方达亚洲精选股票和易方达优质精选混合,其中后面两个是QDII。这四只产品,今年以来亏得最多的是易方达优质企业三年持有期,亏了16.65%,表现最好的的易方达亚洲精选,今年以来只亏了3.45%。

再看葛兰的表现,目前在管的五只产品(中欧研究精选、中欧阿尔法、中欧医疗创新、中欧明睿新起点和中欧医疗健康)中,表现最好的今年亏了14%,表现最差的,亏了22%。

所以,如果单纯只看一个相对短期维度的业绩的话,不论张坤还是葛兰,今年都难以拿出具有说服力的表现,自然也让基民对他们的信任度打了折扣。相对而言,持有张坤产品的基民,体验比葛兰要好一些。

但是,在Z哥看来,一个基金经理是否还值得信任,也不能仅仅看短期业绩,更重要的还是要看基金经理的投资框架、理念,还有他们对市场的研究判断,要看这些因素是否符合你个人的看法。

因为我们投资基金,选择不同的产品,说到底还是选人,选的是基金经理。如果你认同他(她)的观点,大家亏钱一起扛,赚钱一起赚。如果不认同这个基金经理了,那就早点“分手”,长痛不如短痛。

那么,我们通过什么渠道,去了解基金经理的各种观点呢?基金产品的定情报告中,基金经理会在“管理人对宏观经济、证券市场及行业走势的简要展望”一栏,或者“报告期内基金的投资策略和运作分析”一栏中进行阐述。

尽管Z哥现在并不持有葛兰或者张坤的产品,但是只要是我关注的基金经理,他们的定期报告我都会去阅读。

或许有朋友会说,有些基金经理的观点很简单,看了跟没看一样,有些基金经理的观点确实长篇大论,同样被绕得云里雾里。

确实存在这个问题,毕竟证券投资、宏观分析、行业研究等,都是非常专业的,并不是所有投资者都能看得明白透彻。所有,有些基金经理只给出结论,简明扼要。而有些基金经理,愿意给投资者把论点、论据讲得十分透彻,甚至还会将基金经理自己的内心世界展示给投资者。

两种类型的基金经理,到底谁会更好一些,不同的读者有不同的判断,但我认为,基金经理到底有没有“走心”,通过文字,还是能够比较容易的判断。

就我个人而言,我当然愿意信任和跟随一个走心、交心的基金经理,因为这样的基金经理,更容易获得投资者的信任,哪怕短期亏点钱,也亏得明明白白。

今天,借着回答读者提问的机会,我又重温了一下张坤和葛兰的一季报观点,大家也可以一起再回顾一下。

张坤今年表现最好的产品是易方达亚洲精选,今年以来只亏了3个点,我觉得这个业绩,还是及格的。

再看张坤在一季报中的观点,我觉得就是比较走心的。他说,一季度基金净值表现出明显的下跌,这让不少持有人感到焦虑,他自己同样焦虑。而这种焦虑,不仅仅来自于已经实现的下跌,更来自于对未来继续下跌的担忧。也就是说,人们焦虑的并不仅仅是已经发生的坏事,更多来自对未来继续悲观的预期。

张坤说:“预期好事和坏事的感觉,往往要比实际经历它们更为强烈。当想象可能发生的痛苦事情时,那种感觉丝毫不亚于真正的痛苦。”

张坤继续说,当股票下跌时,我们可能需要一些时间和克制力,让自己冷静下来,然后问自己几个问题:

1. 我的恐惧,是来自于股价下跌,还是来自于基本面发生了负面变化?

2. 最初的投资理由不存在了吗?

3. 股价更低了,作为长期的净买入者,我不应该更高兴才对吗?

看完张坤的一季报,他似乎说了很多与市场本身没有太多关系的事情,并没有去做太多分析和预测,完全像是来自于一位心理医生的按摩,但他同样得出了他的结论:

尽管短期市场面临不少的困难,但这也对长期投资者提供了相当有吸引力的价格。我们相信,企业每天不断累积的自由现金流将反映到其价值的积累中,而不断增长的企业价值终将投射到其市值增长中。

再次看完张坤的一季报观点,我想,如果回到一季报发布时的那个时点(今年4月22日),当时正是大盘跌破3000点,市场处于最绝望的时候。如果我们当时好好读张坤的观点,或许也就没有那么煎熬了。再看这只产品一季报公布的重仓股,阿里巴巴、腾讯、京东、美团,还有新消费的代表泡泡玛特,这些曾经表现不佳的港股,如今都已经转强了。

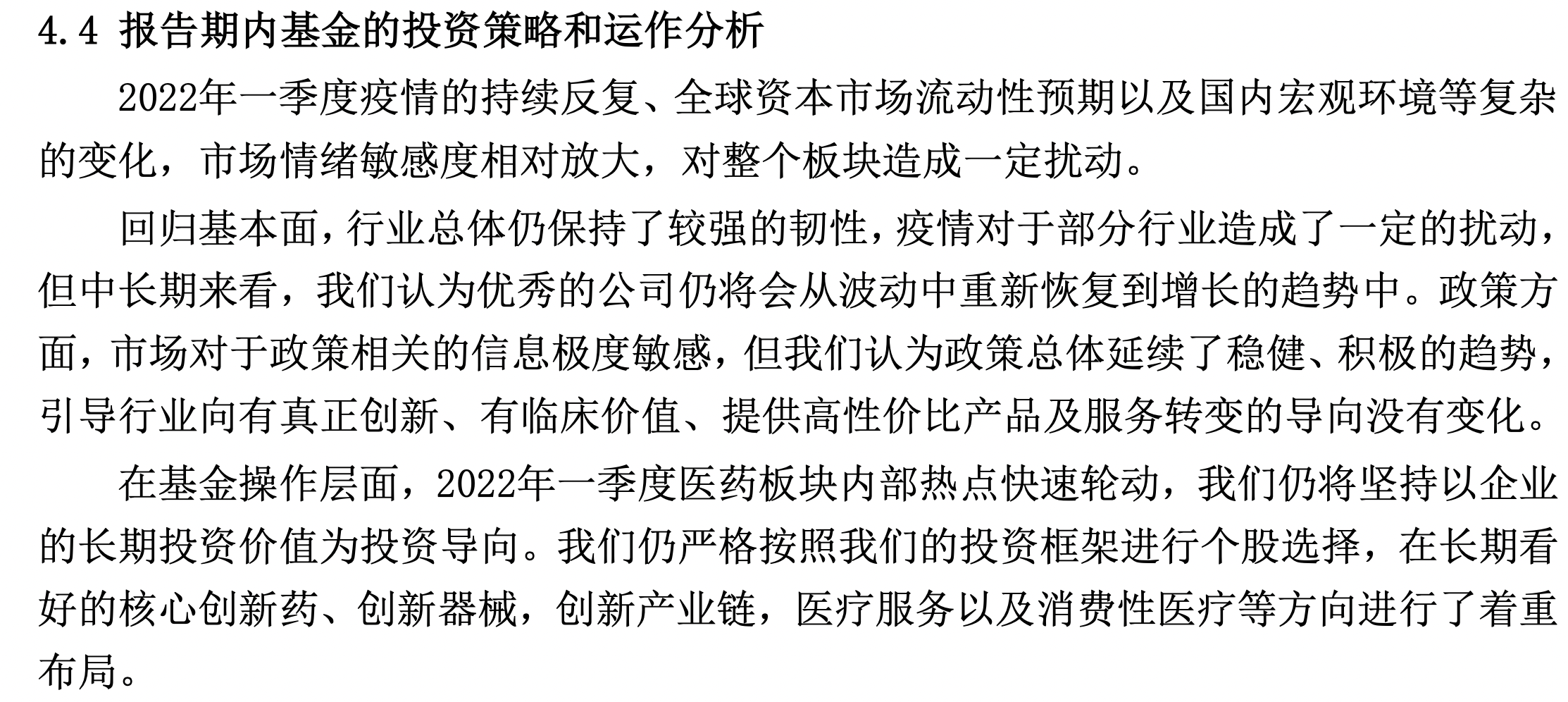

那么,葛兰又说了些什么?

今天,还是回顾一下葛兰成名作——中欧医疗健康的一季报。

在我看来,在医疗健康这个相对专业的领域,葛兰也是绝对的专家,否则不可能管理如此大规模的产品。她在“报告期内基金的投资策略和运作分析”中,也表达了自己的观点和判断。

如果单从文字、观点这些方面来说,葛兰的表达,我们可能找不出任何问题,可谓是无懈可击。但是,葛兰的表达,确实缺乏一些“人文关怀”,感觉有些冷冰冰的。

这也不是所谓的“拉踩”,以一个投资者的身份来说,我可能更愿意接受张坤的文字表达方式。

有人说,基金嘛,还是拿业绩说话,如果亏钱了,“菜就是原罪”,说再多都是苍白。但我认为,对于产品持有人来说,同样是遭遇了基金净值的回撤,但我更愿意去理解一位跟自己交心、走心的基金经理,也更愿意去信任一位有同理心的基金经理。

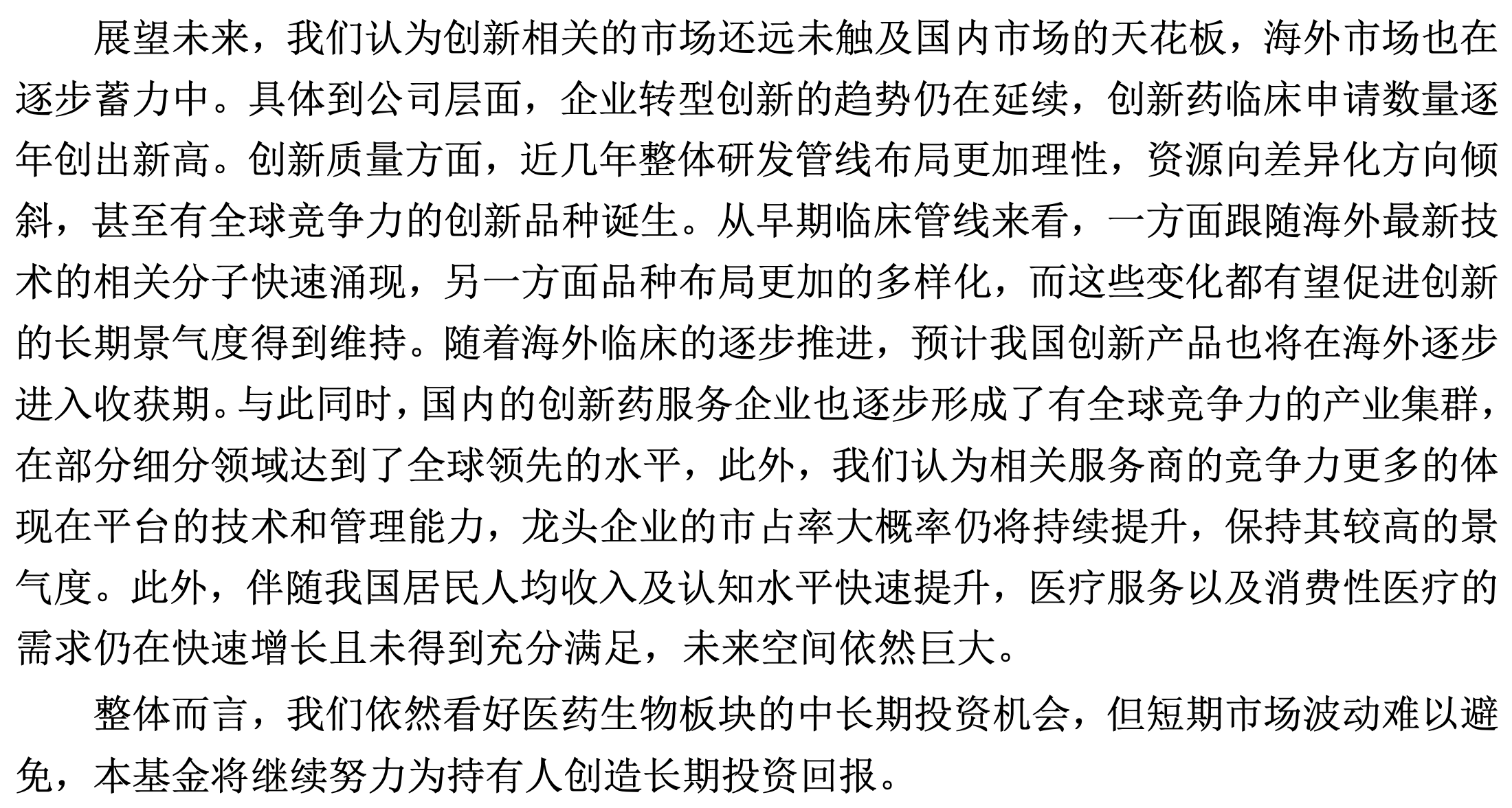

举个最简单的例子,同样是描述“基金下跌了,我很难受,希望大家继续坚守”这个观点,葛兰的说法是:“整体而言,我们依然看好医药生物板块的中长期投资机会,但短期市场波动难以避免,本基金将继续努力为持有人创造长期投资回报。”

很想问问,买了她在管基金的投资者,看后作何感想?

好了,大概就说这些,再多说就得罪人了。其实,不仅仅是张坤,还有不少顶流基金经理都是很走心的。遇到这样的顶流基金经理,即便今年我亏了点,我还愿意继续跟随一下。因为从他们的观点中,我似乎也能看到自己的身影,从他们持股的调整上,也能看到一些积极的变化。

(风险提示:权益基金属于高风险品种,投资需谨慎。本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议, 本人不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本人不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。定投过往业绩不代表未来表现,投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》等基金法律文件,全面认识基金的风险收益特征和产品特性,充分考虑自身的风险承受能力,在了解产品或者服务情况、听取适当性意见的基础上,理性判断市场,根据自身的投资目标、期限、投资经验、资产状况等因素谨慎做出投资决策,独立承担投资风险。市场有风险,入市需谨慎。基金管理人提醒投资者基金投资的"买者自负"原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。)

封面图片来源:摄图网-401005182

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。