◎非凡中国在公告中表示,相信多品牌鞋服业务的管理团队以及非凡中国能够扭转Clarks的财务表现,从而扩大集团的收入来源。同时,董事会还认为,疫情过后全球零售市场将回暖,而Clarks的业务表现亦将有所改善。

◎完成境外并购后,品牌能够逐渐了解境外市场的运作体系,积累当地资源及人才,了解当地本土化的特征,进而能把这些经验复制到本品牌。否则,本土品牌贸然走向境外可能会遭遇滑铁卢,因此在这之前,境外收并购是必要一步。

每经记者|可杨 每经编辑|梁枭

一场始于2020年的布局最终落子。

李宁第一大股东非凡中国(HK8032,股价1.12港元,市值108.24亿港元)将再度出手,拿下英国鞋履品牌Clarks。这是李宁家族控制的非凡中国2020年来入账的第三个国际品牌。

相较“李宁”品牌,李宁(HK2331,股价63.4港元,市值1659亿港元)的第一大股东非凡中国低调许多。不过,以非凡中国为平台,李宁家族的境外并购进程正在加速——2020年,非凡中国拿下中国香港本土品牌堡狮龙控股权;2022年初,其又完成收购意大利百年奢华品牌Amedeo Testoni(铁狮东尼)。

近年来“国潮”兴起,本土运动品牌在国内市场竞争渐趋白热化,拓展境外市场成为必然选择。非凡中国扩张背后正是本土运动品牌红海竞逐的压力。

接连境外并购是不是保持竞争优势的万能良方?6月7日,易观分析品牌零售行业资深分析师李应涛书面回复《每日经济新闻》记者称,境外收并购是必要一步,但之后还要考虑(如何实现)境外市场本土化的难题。

如果一切顺利,李宁家族控制的非凡中国将入账2020年来的第三个国际品牌。按照公告,6月15日召开的股东特别大会通过决议之后,其收购英国鞋履品牌Clarks(其乐)的交易就将最终落定。

近几年,Clarks业绩受疫情拖累明显,收入接近腰斩。公告显示,过去两年,Clarks的收入分别为7.79亿英镑、9.26亿英镑;净利润则分别为-1.51亿英镑、0.53亿英镑。对比疫情前的2019年,Clarks的全球收入达到近14亿英镑。此外,目前为止,Clarks的主要市场仍是欧美市场,在过去三年间,其在主要市场收入均占据Clarks总收入的八成以上。

非凡中国在公告中称,疫情后,董事会认为,通过进军亚洲市场(尤其是中国市场)及提高在线平台的使用率,Clarks具有增长潜力。此外,董事会认为,交易将在Clarks及多品牌鞋服业务(在营销、供应链解决方案及分销渠道)之间产生协同作用,并进一步扩大集团全球市场版图。

图片来源:Clarks官网截图

按照协议,收购完成后,Clarks将成为非凡中国间接非全资附属公司。根据公告,非凡中国将通过提高营运效率、重新定义客户分类及加强品牌建设等措施,继续发展Clarks业务。

非凡中国在公告中表示,相信多品牌鞋服业务的管理团队以及非凡中国能够扭转Clarks的财务表现,从而扩大集团的收入来源。同时,董事会还认为,疫情过后全球零售市场将回暖,而Clarks的业务表现亦将有所改善。

服装零售专家马岗6月6日通过微信向《每日经济新闻》记者表示,常规来讲,收并购看重的主要是三个方面,对方的有形资产,如生产能力等;无形资产,如品牌价值,知识产权等;增值部分,比如双方的市场互补性和研发互补性等。所以,境外扩张,一方面收购标的的性价比高,收购方又有扩张的战略规划,就容易形成收购。非凡中国通过多品牌,整合的还是大服装产业,多个品牌能形成资源整合互补。

李宁家族正在加速收并购扩张,过去两年间已至少将两个品牌收入囊中。

2020年7月,非凡中国完成收购中国香港本土服饰品牌堡狮龙的控股权。堡狮龙主要从事休闲服饰零售及分销,在当时的公告中,非凡中国称,堡狮龙有潜质进一步在中国推广品牌;2022年初,非凡中国完成收购意大利百年奢华品牌Amedeo Testoni。

对于李宁近年来境外并购加速的原因,易观分析品牌零售行业资深分析师李应涛6月7日以书面形式对《每日经济新闻》记者表示,一方面,有资源、资金和能力,这是品牌进行境外并购的基础因素;另一方面,面向未来发展,对于李宁品牌而言,中国市场未来将逐渐饱和,要维持可持续的成长,主要还是靠境外市场。

图片来源:李宁2021年年报截图

随着本土运动品牌竞争加剧,收并购正成为各家品牌扩展市场的“利器”。

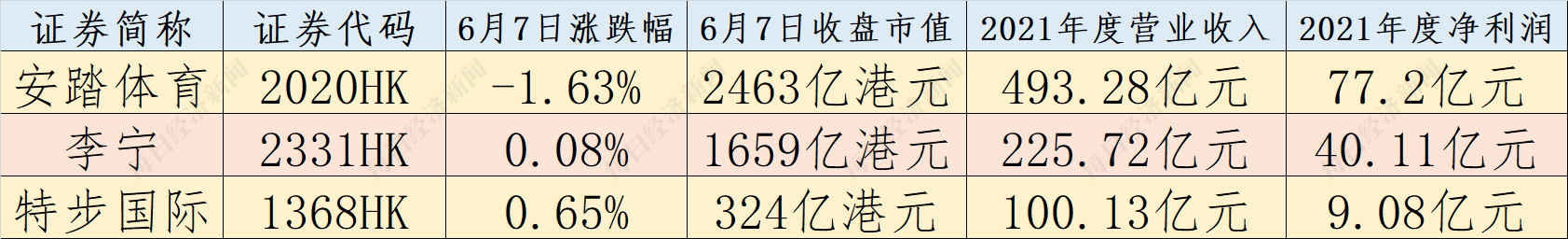

得益于“国潮”流行的带动,2021年本土运动品牌财务表现亮眼。按营收规模排序,安踏依旧位居本土运动品牌首位,营收已逼近500亿元,净利润同比增长49.55%,来到十年来的最高增速;而李宁则突破200亿元营收大关,净利润增速达到136.14%;位列第三的特步,营收则同样实现突破,进入百亿阵营。

营收节节攀升背后,本土运动品牌你追我赶的“肉搏战”日趋激烈,讲完“国潮”故事之后,境外收并购成为本土运动品牌扩展市场的关键。

人人都想发现下一个“FILA”。

2009年,安踏作价3.32亿元,从百丽国际手中买下意大利百年运动品牌FILA(斐乐)在中国地区的商标使用权和经营权。2021年年报显示,安踏集团493.28亿元营收中,安踏和斐乐占比相若(48.68%、44.24%)。除斐乐外,户外运动品牌始祖鸟(Arc’teryx),球类制造品牌威尔胜(Wilson)等品牌,均于近年被安踏收至麾下。

而特步则在2019年开启了多品牌、国际化的发展策略,并先后收购了Saucony(圣康尼)、Merrell(迈乐)、Palladium(帕拉丁)等品牌。

对于近年来本土运动品牌收并购脚步的加速,李应涛表示,2021年,李宁营收突破200亿,安踏营收逼近五百亿,营收规模及盈利方面与国际品牌相比也不差。这种情况之下,对于运动鞋服品牌来说,更多考虑的是多品牌矩阵,以及实现更进一步的区域扩张。通过并购境外的品牌,实现境外市场的区域扩张,这也符合品牌当下的发展阶段。

竞争日趋激烈,并购境外品牌似乎正成为本土运动品牌扩大本土及境外市场份额的“良药”。

李应涛认为,境外并购是相对而言成功率、效率比较高的一种方式,尽管收并购的前期资金成本支出较高,但能够换来时间、效率的优势。

他还表示,在国际市场,相较于安踏、李宁而言,耐克、阿迪达斯等品牌会拥有更强势的竞争力。如果依靠本土品牌出击,其实难度更大,同时还要考虑到在境外市场的本土化难题。而通过境外并购的方式,某种程度上解决了本土化难题以及当地消费者对品牌的认知问题。

但成功做好境外收并购之后,本土运动品牌是否就是迈出了国际化的一步?在马岗看来,答案是否定的。他认为,引进国外品牌开拓国内市场,这不是出海,出海指把国货卖给老外。国际化是指“收入国际化”,并非挂上外国品牌就叫“国际化”。

李应涛则认为,本土运动品牌境外并购,也属于品牌出海的路径之一,并且也是本土品牌出海的步骤之一。完成境外并购后,品牌能够逐渐了解境外市场的运作体系,积累当地资源及人才,了解当地本土化的特征,进而能把这些经验复制到本品牌。否则,本土品牌贸然走向境外可能会遭遇滑铁卢,因此在这之前,境外收并购是必要一步。

6月7日,非凡中国方面回复,针对Clarks的收购,目前除了官方公告,暂时没有其他信息可供披露。

封面图片来源:每经记者 朱万平 摄(资料图)

封面图片来源:每经记 朱万平 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。