每经记者|杨建 每经编辑|叶峰

近期,A股市场逐渐企稳回升,可转债也受到市场资金的关注,尤其是新上市的转债受到资金的爆炒。

5月17日上市的永吉转债开盘涨幅达到50%,触发临时停牌,在收市前3分钟,永吉转债疯狂拉升,以376.16元收盘,上市首日暴涨276%。

5月18日,永吉转债继续上涨,盘中一度涨至436元,当日以390.96元收盘,再涨3.93%。

永吉转债上市2天累计涨幅为290.96%。而此期间公司股价却表现平平,永吉转债价格上涨严重偏离正股的走势。

《每日经济新闻》记者发现,5月24日,上交所的处罚通报来了,投资者郑某某在短时间内,多次通过大笔高价申报的方式实施异常交易,影响永吉转债交易价格,被上交所采取限制3个月交易债券的处罚。

对于可转债的投资机会,有百亿级私募认为,今年是转债下修大年,可提前布局下修博弈机会。

数据来源:记者整理 视觉中国图 杨靖制图

背后有游资炒作痕迹

5月18日,永吉股份发布永吉转债交易风险提示公告,表示不存在导致可转债价格或者相关交易指标出现异常的未披露事项。

5月19日,永吉股份再次发布公告称,经公司申请,永吉转债自5月19日开市起停牌核查,期间公司股票正常交易。

永吉转债爆炒背后明显有市场游资的炒作的痕迹。

5月24日,上交所官方微博发布的《关于限制交易纪律处分决定的通报》显示,投资者郑某某在短时间内,多次通过大笔高价申报的方式实施异常交易,影响永吉转债交易价格,被上交所采取限制3个月交易债券的处罚。

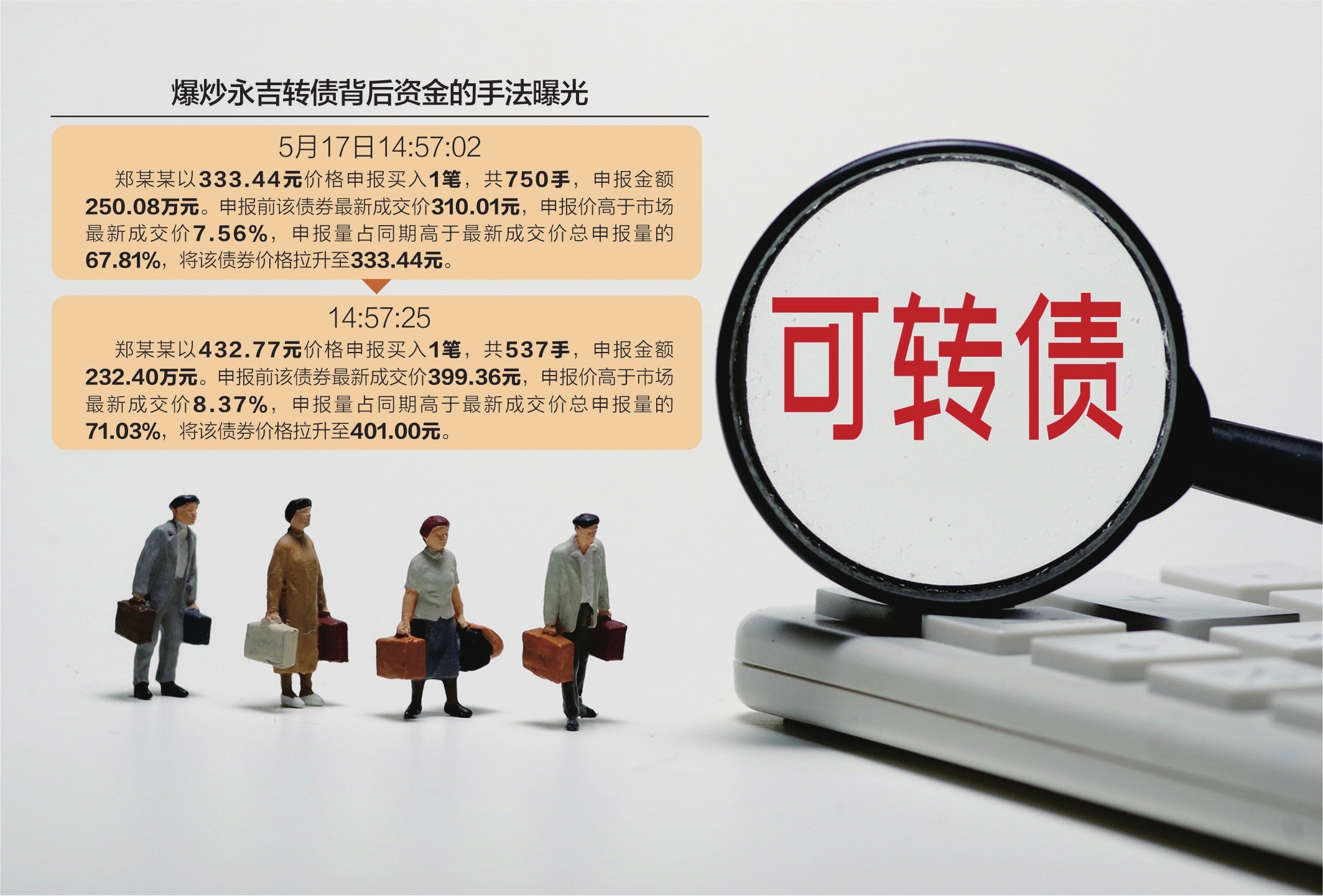

该处罚通报还把爆炒永吉转债背后资金的手法曝光。通报显示,5月17日14:57:02,郑某某以333.44元价格申报买入1笔,共750手,申报金额250.08万元。申报前该债券最新成交价310.01元,申报价高于市场最新成交价7.56%,申报量占同期高于最新成交价总申报量的67.81%,将该债券价格拉升至333.44元。14:57:25,郑某某以432.77元价格申报买入1笔,共537手,申报金额232.40万元。申报前该债券最新成交价399.36元,申报价高于市场最新成交价8.37%,申报量占同期高于最新成交价总申报量的71.03%,将该债券价格拉升至401.00元。

值得注意的是,上交所表示,2022年5月17日,投资者郑某某在交易永吉转债过程中,短时间内多次通过大笔高价申报的方式实施异常交易行为,导致该债券尾盘价格偏离正股大幅波动,严重扰乱了该债券正常交易秩序,误导其他投资者的交易决策,情节十分严重,市场影响恶劣。上交所依规对该投资者作出限制其名下证券账户交易本所债券3个月的纪律处分决定。

可转债成熊市避风港

百亿级私募盈峰资本投资研究部总监、可转债基金经理何伟鉴在微信中告诉记者,目前沪深300为代表的权益市场估值已达到历史较低估值水平,但宏观事件扰动导致市场波动加大的风险依然不小,此时通过转债这个工具在市场底部进行布局,既获得市场上涨带来的收益,回撤风险也可以控制在较低的范围内,是不错的投资标的,近期就有不少资金涌入转债市场寻找机会。考虑到目前不少转债已跌到110元以内,具备债性保护。投资者可以构造一个到期收益率为正的转债组合,既能享受债券收益率,又能享受未来股市上涨的收益。

建泓时代投资总监赵媛媛在微信中告诉记者,可转债,尤其是债性较强的可转债具有一定的个股期权属性,下跌风险有限,上行收益无限,且可转债时间价值花费低于个股期权。这种不对称的风险收益特征很适合在市场上涨初期,市场筑底的确定性不强的市场环境下投资,也适合在疫情和国际环境不确定的市场环境下攻守兼备。但溢价过高的转债透支了未来较长时间的股价上涨预期,目前的市场主题轮动较快,缺乏持续性较强的板块,因此也难支撑转债长时间高溢价。

排排网旗下融智投资基金经理夏风光在微信中告诉记者,今年以来,股指出现了较大幅度的回调,但是可转债走势相对较强,表现可圈可点,体现出了熊市避风港的特点。因为不少可转债已逼近面值,进而受到债底的支撑。随着宽信用政策实施,资金面充沛,资金成本逐步走低,市场配置可转债的兴趣进一步浓厚。此外,可转债具备“T+0”回转交易的特点,也吸引了一些游资的关注。

夏风光进一步表示,由于可转债走势抗跌,导致转股溢价率被动大幅度提升,可转债系统性机会仍然有待市场中期底部的明确。下修案例的增多,也正是转股溢价率抬升之后。通过正股上涨实现达成可转债强赎的可能性已经不大了。距离到期日期较近、企业经营有较强资金需求的可转债通过下修促进转股的意愿较强,对于可转债投资人,下修是提升转债含金量的好事,在配置时也可以多关注具有下修可能的可转债。

行情与股票市场相关

何伟鉴在微信中告诉记者,今年是转债下修大年,所以转债目前依然是低风险偏好投资者很好的资产配置工具。从投资时间来看,可转债产品的投资以2年的时间框架为佳,不适宜短期资金配置,以往全部转债的存续周期平均为2.2年。可将绝对价格>130且转股溢价率>30%的转债定义为双高转债,目前不少转债上市就被资金追捧变成双高转债,已透支了未来盈利空间,对这类转债是要严格规避的。

今年初,何伟鉴所在机构判断今年将是转债的下修大年,并提前进行布局。4月以来,已经出现了10个以上的下修博弈机会,这是中国转债市场独具的投资机会。随着进入回售期的转债越来越多,大股东配售转债解禁期越来越近,下修博弈机会还会源源不断出现。通过下修,上市公司促进了转股获得了融资,转债投资人即使熊市也获得盈利,是一件双赢的事情。专业投资者通过深入分析,提前埋伏下修博弈机会,更具获得超额收益的能力。

百亿级私募凯丰投资债券投资经理王浩川在微信中告诉记者,转债经过调整,性价比有了一定提升,随着“固收+”规模迅速扩大,可转债作为债券产品中收益增强的部分越来越被重视。转债有天然的优势,与股票相比转债有一个债底,熊市中在债底支撑下转债的跌幅小于正股,从而造成转股溢价率被动抬升。今年以来下修的可转债已经达到15只,创近3年来的新高,上市公司可以通过下修转股价的方式来使转债的溢价率下调,促进转债价值提升。从溢价率来看,高溢价透支了转债短期的弹性,但是考虑到下修潮已经开启,以及部分优质标的绝对价格低位水平,从中长期来看转债还是值得布局的。

王浩川进一步表示,转债行情持续与否和股票市场高度相关,但是随着转债下修潮开启,以及股债性价比持续抬升,转债内部也会开始分化,对转债市场后续的表现抱有期待。转债市场有很多“小而美”的标的,因为市值小,机构覆盖少,但是细分赛道的龙头标的,这类转债以后的弹性会非常大;另外就是绝对价格和当前溢价率的取舍,从中期维度来看,依然是绝对价格优先,现在有60%的转债都呈现出了债性,绝对价格都比较低了。另外尽量避免没有业绩支撑的高溢价+高绝对价的转债,防止突然大幅杀跌。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。