◎Wedbush Securities首席TMT交易员Joel Kulina表示,自去年第四季度鲍威尔态度转‘鹰’以来,逢低买入的群体一直处于‘休眠’中,投资者持续逢高卖出。多重压缩效应和对后新冠疫情时代增长的担忧继续困扰着整体科技市场的情绪。

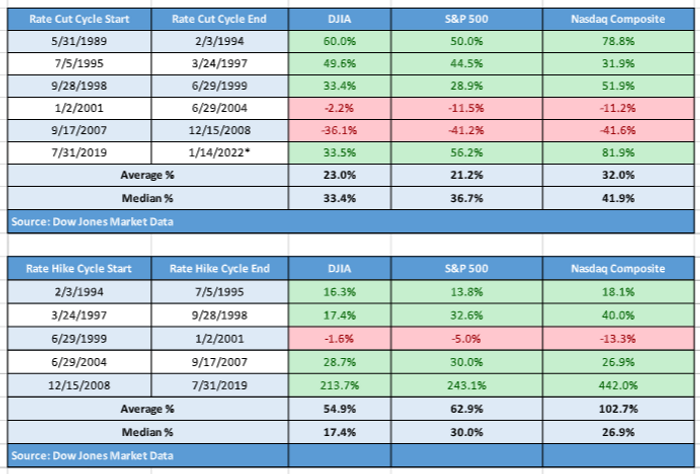

◎每经记者查阅Dow Jones Market Data发现,在1994年2月到2019年7月的5轮加息周期中,道琼斯工业平均指数的平均回报率为54.9%,标普500指数的平均回报率为62.9%,纳斯达克综合指数的平均正回报率为102.7%。

每经记者|文巧 每经编辑|高涵

据彭博社5月17日报道,美国银行最新发布了5月基金经理调查报告(Global Fund Manager Survey),数据显示,减持科技股的基金经理比例创下2006年8月6日以来的新高。

“一段时间以来,科技股一直是市场的支柱,”Wedbush Securities首席TMT(电信、媒体和科技)交易员Joel Kulina在接受《每日经济新闻》记者邮件采访时表示,但随着美联储取消刺激措施、收紧货币政策,美元逐步走强,再加上俄乌紧张局势给通胀带来了额外的上行压力。在前一轮科技股上涨中,科技公司认为疫情带来的需求将持续,因此扩招和加大了基础设施建设投入。现在背负着员工增加等负担的科技公司开始大幅削减开支,而科技股也正在经历一轮抛售潮。

截至美股5月19日收盘,纳斯达克综合指数跌4.73%,继5月5日以来续创最大跌幅。今年以来,纳斯达克综合指数遭受重创,跌幅超过27%,是有记录以来开局最差的一年。在科技股的大规模轮动之下,多个明星基金如“木头姐”Cathie Wood管理的旗舰基金、软银旗下的愿景基金损失惨重。

图片来源:英为财情

每经记者梳理了历史上几次加息时期科技股的表现发现,从历史数据来看,在美联储加息时,市场往往表现强劲。其中,科技板块整体涨幅是所有板块中最高的。那么,在这一轮加息周期中,科技股仍将遵循历史规则吗?

据彭博社报道,美银的5月基金经理调查报告在5月6日~12日期间,对总管理规模达到8720亿美元的228名基金经理的资产配置进行了调查。

数据显示,减持科技股的基金经理比例创下2006年8月6日以来的新高,投资者超配科技股和防御类股票的比例下降至2008年10月以来的低点。投资者仓位防御性状态转为自2020年5月以来最强,公用事业、必需品和医疗保健类股合计净增持 43%。

总体来说,投资者看多现金、大宗商品、医疗保健和必须消费品,看空科技、股票、欧洲和新兴市场。报告显示,投资者的现金水平达到2001年9月以来的最高水平,美国银行描述为“极其悲观”。

“新冠大流行时期,财政刺激政策推动(股市)爆炸式增长,驱动了资产的多重扩张,科技股经历了巨大的泡沫,”Joel Kulina告诉《每日经济新闻》记者,“但现在这种增长已经被逆转,许多公司由于前期大规模扩展基础设施和员工人数来支持增长,目前已经背负着超额开支。”

Kulina表示,“自去年第四季度美联储主席鲍威尔态度转‘鹰’以来,逢低买入的群体一直处于‘休眠’中,投资者持续逢高卖出。多重压缩效应和对后新冠疫情时代增长的担忧继续困扰着整体科技市场的情绪。”

“软件、加密代理、半导体、大型股、SPAC交易、Cathie Wood旗舰基金等等,在这轮科技股抛售潮中均遭到重创,本质上可以说,无处可藏。”Kulina说道。

以明星科技股为例,今年以来,亚马逊大跌超35%, Meta Platforms跌逾43%,苹果下跌超过22%,谷歌母公司Alphabet下跌超23%,微软股价跌逾24%。

图片来源:英为财情

在科技股的大规模轮动之下,许多明星基金和投资人也节节败退。《每日经济新闻》记者注意到,今年以来,Cathie Wood管理的旗舰基金ARK创新ETF大跌超54%。截至美股19日收盘,价格为43.03美元,较历史最高点跌超70%。该基金在疫情期间的所有涨幅已被全部抹去。从ARK创新基金的前十大持仓来看,特斯拉、流媒体Roku、Zoom、Coinbase等个股今年以来均大幅下跌。

图片来源:英为财情

重押科技股的老虎基金也不例外。据金融时报报道,老虎基金在今年前4个月亏损高达170 亿美元,创下有史以来最重大的亏损之一。据SEC公布的2022年第一季度13F文件,老虎基金前10大持仓均为科技公司,包括微软、网络安全技术公司CrowdStrike、Meta Platforms等,占持仓总市值比例超过60%。

此外,在科技股暴跌的背景下,2021财年,软银集团净亏损约1.7万亿日元(约合人民币900亿),这是该公司四十年历史上最大规模的年度亏损。而该集团旗下的专攻科技股和风投的愿景基金亏损2.64万亿日元,也录得创纪录亏损。

前述美银调查显示,美联储加息被视为最大的风险,市场对滞胀的担忧已升至2008年以来的最高水平。

从历史上来看,美联储的政策收紧究竟给市场带来了多大的风险呢?美股尤其是科技股板块的表现到底如何?

《每日经济新闻》记者查阅Dow Jones Market Data发现,在1994年2月到2019年7月的5轮加息周期中,道琼斯工业平均指数的平均回报率为54.9%,标普500指数的平均回报率为62.9%,纳斯达克综合指数的平均正回报率为102.7%。

图片来源:Dow Jones Market Data

另据彭博社和LPL Research汇总的数据,自1983年8月到2015年12月的8次加息动作后,股市的波动幅度的确较大,但标普500指数在每次加息的12个月之后都会走高。据彭博社报道,从具体板块来看,科技股通常是标普500指数表现最佳的板块。在90年代后的四轮加息周期中,科技板块的平均年化回报率达到20.6%。

那么,这是否意味着市场仍然将遵循历史规则,在未来的某个时间段结束熊市呢?

领导撰写前述美银报告的策略师Michael Hartnett认为,投资者认为股市很容易出现熊市反弹,但(股市)还尚未达到最终低点。

在此前接受CNBC采访时,Wedbush Securities分析师Steve Massocca则表示,对于股市来说,可能会经历一个艰难的时期,(股市)波动将削弱科技股和高成长股的一些动力。但这并非将是导致科技股大幅下跌的根源性问题,相反利率问题可能是件好事。

“一些超高增长的股票存在估值过高的问题,例如四大科技股‘FANG’。(股市下跌)可能导致市场重新评估一些股票的估值。”Massocca解释道。

晨星投资管理公司美洲研究主管Tyler Dann认为,投资者可以从科技股的抛售中汲取一些教训。“其中重要的一点教训与从众心理有关,一项投资可能具有很多优点——一个强大的商业案例、令人印象深刻的增长轨迹、强大的资产负债表等,但如果太多人有同样的想法,它往往会导致其估值与真实价值之间的脱节。”

(免责声明:本文内容与数据仅供参考,不构成投资建议,使用前核实。据此操作,风险自担。)

封面图片来源:视觉中国-VCG41N1214458453

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。