每经编辑|李泽东

据21世纪经济报道微信号3月22日消息,近一个月,银行理财产品破净数量大增。南财理财通数据显示,截至3月15日,近六个月所有在运行的理财产品中有2352只跌破净值,其中,近1月发行的有1868只,占所有破净产品的79.42%。

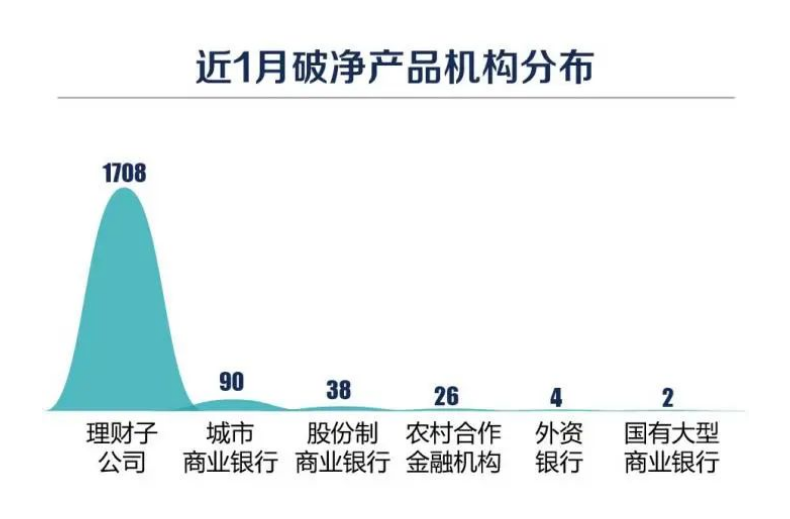

其中,银行理财公司发行的产品破净数量最多,比例也最大。

数据显示,从发行机构来看,近一个月破净的理财产品由理财公司发行的有1708只,占理财公司发行的净值型理财产品的11.68%;其余为由城商行、股份行、农村合作金融机构、外资银行、国有大型商业银行发行的理财产品,破净产品数量分别为90只、38只、26只、4只和2只。

图片来源:21世纪经济报道微信号

从全市场的净值型理财产品来看,国有大行、股份行、城商行、外资行、农村合作金融机构发行的净值型理财产品数量分别为2748只、9929只、22879只、1853只、4842只,理财公司发行的产品数量为14629只,占总数的26.09%。

政策层面,2022年1月1日,《关于规范金融机构资产管理业务的指导意见》(银发〔2018〕106号,简称《资管新规》)正式实施。

《资管新规》明确了金融机构不得对理财产品进行保本保收益承诺,实施“刚性兑付”,购买的客户需自担风险。

因此,金融消费者购买理财产品需充分认识投资风险,防范仍宣称“保本保息”“刚性兑付”的违规产品及金融诈骗,理性投资。

据中国工商银行介绍,“刚性兑付”即通常所称的“保本”“保本保息”“保本保收益”,“保本”是指金融消费者购买的理财产品到期后,金融机构必须保证返还金融消费者的本金;在此基础上的“保本保息”“保本保收益”是指在保证返还本金的基础上,还能保证向金融消费者返还承诺的收益。

对金融消费者来说,“刚性兑付”的产品传递的是理财无风险的观念,让金融消费者相信无风险也能有高收益的“神话”。长此以往,大多数金融消费者会丧失风险判断能力和正确的投资理财观念,也使金融诈骗有了可乘之机。

图片来源:摄图网-500470853

对金融机构来说,“刚性兑付”意味着最终的风险将完全由金融机构承担,金融市场的波动和风险是常态,一旦金融机构难以承担,将导致局部乃至系统性金融风险的产生。

对金融市场来说,“刚性兑付”背离了“风险与收益相匹配”的市场规律,不利于金融行业的健康长远发展。

认真阅读理财产品说明书

产品说明书和合同条款最能真实反映理财产品的具体情况和双方权利义务。在购买理财产品时,金融消费者要认真阅读产品说明书和合同条款,了解各方的权利义务,审慎评估风险、确认并签署合同,树立理性投资、价值投资的观念。

对于销售人员宣称“保本保息”“刚性兑付”的情形,金融消费者要充分提高警惕,认真阅读产品说明书和合同条款,知晓产品的资金投向,了解产品的真实风险和收益,以及理财产品的真实性,如涉及金融诈骗,应立即拒绝,及时报警。

图片来源:摄图网-500635638

强化理性投资和风险防范意识

金融消费者要适当学习投资理财基础知识,强化理性投资意识,了解投资市场存在的风险,理性对待投资、增强甄别能力,根据自身风险承受能力选择理财产品。

在投资时,应选择正规的持牌机构、正规的销售渠道和正规的从业人员,并通过正规渠道反映问题、维护自身权益。面对高风险高收益投资产品,金融消费者要充分认识到“风险与收益相匹配”,高收益往往伴随着高风险,要充分评估后谨慎投资。

一旦投资,就要强化参与意识,时刻关注理财资产状况,要求受托人及时提供资产变动、收入和费用账单,以便随时掌握资产变动状况,更好地控制风险。

每日经济新闻综合21世纪经济报道微信号、工行微信号

封面图片来源:摄图网-500665592

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。