“由于供应链紧张,需求旺盛,半导体设计行业具备大幅涨价的条件,但公司在涨价上有所考量。因为公司是一个平台型公司,终端客户量庞大,公司与客户长期维持共存共赢的生态关系。公司涨价仅为冲抵上游成本上涨,维持均衡的毛利率在40%左右,不为赚短期的利润而过多涨价。”瑞芯微表示。

每经记者 赵李南 每经编辑 董兴生

3月21日,瑞芯微(603893.SH)发布2021年年报。2021年度,瑞芯微实现营业收入约27亿元,同比增长45.9%;实现归属于上市公司股东的净利润约6亿元,同比增长88.07%。

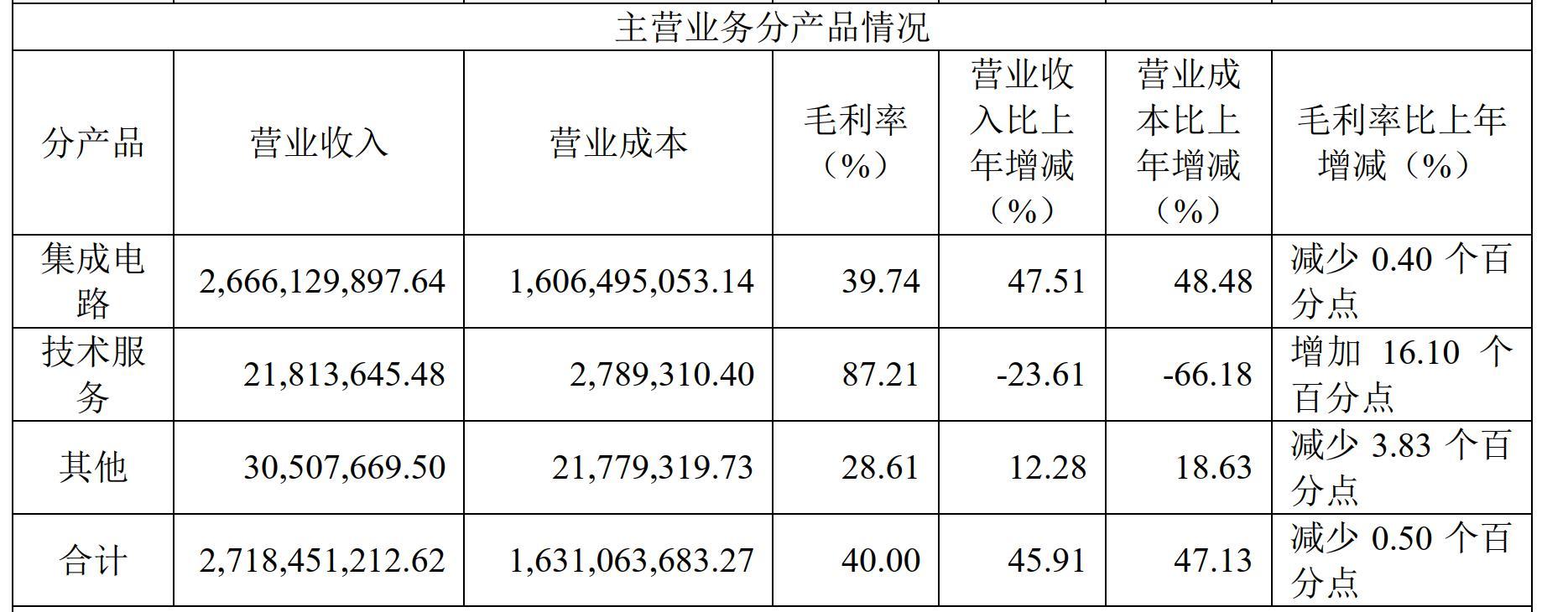

《每日经济新闻》记者注意到,2021年度瑞芯微整体毛利率约40%,较上年同期下降0.5个百分点。

“由于供应链紧张,需求旺盛,半导体设计行业具备大幅涨价的条件,但公司在涨价上有所考量。因为公司是一个平台型公司,终端客户量庞大,公司与客户长期维持共存共赢的生态关系。公司涨价仅为冲抵上游成本上涨,维持均衡的毛利率在40%左右,不为赚短期的利润而过多涨价。”瑞芯微表示。

瑞芯微表示,公司2021年的主旋律是芯片供应紧缺。

2021年度,瑞芯微集成电路的销量约1.73亿颗,同比增长34.3%。集成电路贡献营业收入约26.7亿元,同比增长47.51%。

图片来源:瑞芯微2021年年报截图

换句话说,2021年,瑞芯微的集成电路产品实现了销售量扩大的同时,又实现了销售价格的同步提升。而从毛利率的角度看,2021年,集成电路产品毛利率为39.74%,较上年度减少0.4个百分点。这也意味着,瑞芯微的集成电路产品提价速度未及其成本上涨速度。

“公司2021年的业绩取得大幅增长,但是由于全年供应链的结构性缺货,大大限制了公司营收增长,部分主销产品全年供应仅仅满足不到一半的需求。需求的快速增长受限于供应,公司某主要供应商2021年全年只提供2018、2019、2020三年平均产能供应的约70%,给公司报告期内的增长拖了后腿。”瑞芯微称。

而针对是否向下游转移价格压力的问题,瑞芯微称,公司与客户长期维持共存共赢的生态关系,不为赚短期的利润而过多涨价。2021年全年的经营是在这缺货主旋律下展开的,产品销售、研发等经营管理活动,都遵循“惜物、惜力、顺天时、争上游”。

从费用方面看,2021年度,瑞芯微的销售费用、管理费用和财务费用同比涨幅皆低于其营业收入增速,只有研发费用增速高于营业收入增速。

2021年度,瑞芯微的财务费用为-2720.77万元,同比下降407.64%。瑞芯微表示:“主要是利息收入增加以及汇兑损益所致,上年同期汇兑损失较高。”

同时,瑞芯微的研发费用保持了较快的增速,2021年度研发费用约5.6亿元,同比增长49.03%,研发费用率20.63%。瑞芯微表示,主要是公司高度重视研发,保持高额的研发费用投入,保证了公司能够开发出性能较为领先、符合市场需求的产品。

图片来源:瑞芯微官网

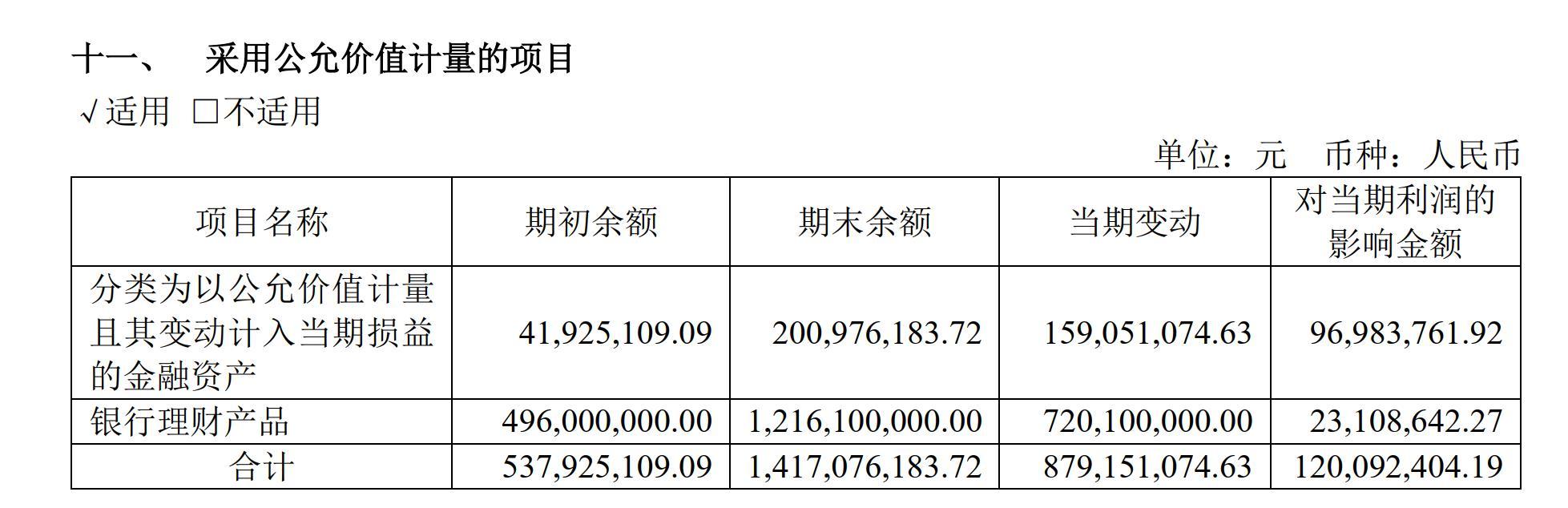

《每日经济新闻》记者注意到,以对净利润边际贡献的角度看,2021年瑞芯微的公允价值变动损益贡献较大。

2021年度,瑞芯微公允价值变动收益约0.95亿元,同比增加约0.92亿元。2021年度,瑞芯微的营业利润同比增加约2.88亿元,公允价值变动收益的增加约占营业利润增加部分的32%。

图片来源:瑞芯微2021年年报截图

2021年度,瑞芯微归属于上市公司股东的扣除非经常性损益的净利润同比增长约63.91%,低于其归母净利润增速约24个百分点。其中,占瑞芯微非经常性损益金额较大的是公允价值变动损益。2021年度,以公允价值计量且其变动计入当期损益的金融资产对瑞芯微的利润影响额约0.97亿元。

记者注意到,关于瑞芯微的公允价值变动损益,主要来源于其两笔股权投资。其中,杭州地芯科技有限公司(以下简称“杭州地芯”)和常州承芯半导体有限公司(以下简称“常州承芯”)两笔股权投资在2021年度的公允价值变动分别约2231万元和7237万元。针对这两笔股权投资的公允价值,瑞芯微表示,系参考近期引进外部投资者时的估值及公司的股权比例确定。

2021年度,瑞芯微子公司上海翰迈电子科技有限公司与常州仟朗实业投资合伙企业(有限合伙)共同增资常州承芯,期末上海翰迈电子科技有限公司持有常州承芯的股权比例为3.6%。

启信宝显示,2019年4月,瑞芯微对杭州地芯进行了天使轮投资,并在2021年2月对杭州地芯追加了A轮投资。截至目前,瑞芯微持有杭州地芯的股权比例约为8.08%。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。