◎每经记者据Wind统计,截至2月28日收盘,在去年8月下旬以来上市的63只科创板新股中,百济神州是保荐机构在一单科创板项目的跟投和余股包销上产生浮亏金额最大的案例。

◎以保荐机构跟投加上参与包销可能产生的浮亏合并计算,近半年以来券商因参与23家破发科创板公司产生的浮亏已合计达9.15亿元。其中,海通证券、中金公司、高盛高华浮亏金额或已超2亿。

◎截至2月28日收盘,近半年来券商因参与40家未破发科创板公司产生的浮盈已合计达23亿元,其中中信建投是大赢家,浮盈达7亿元。

每经记者|王海慜 每经编辑|吴永久

自去年下半年以来,新股上市不久后即告破发的情况趋于增多,而这也对券商的科创板跟投业务提出了挑战。

据Wind资讯统计,截至2月28日收盘,在去年8月下旬以来上市的63只科创板新股中,有36.5%的新股让参与跟投的保荐机构产生了浮亏。

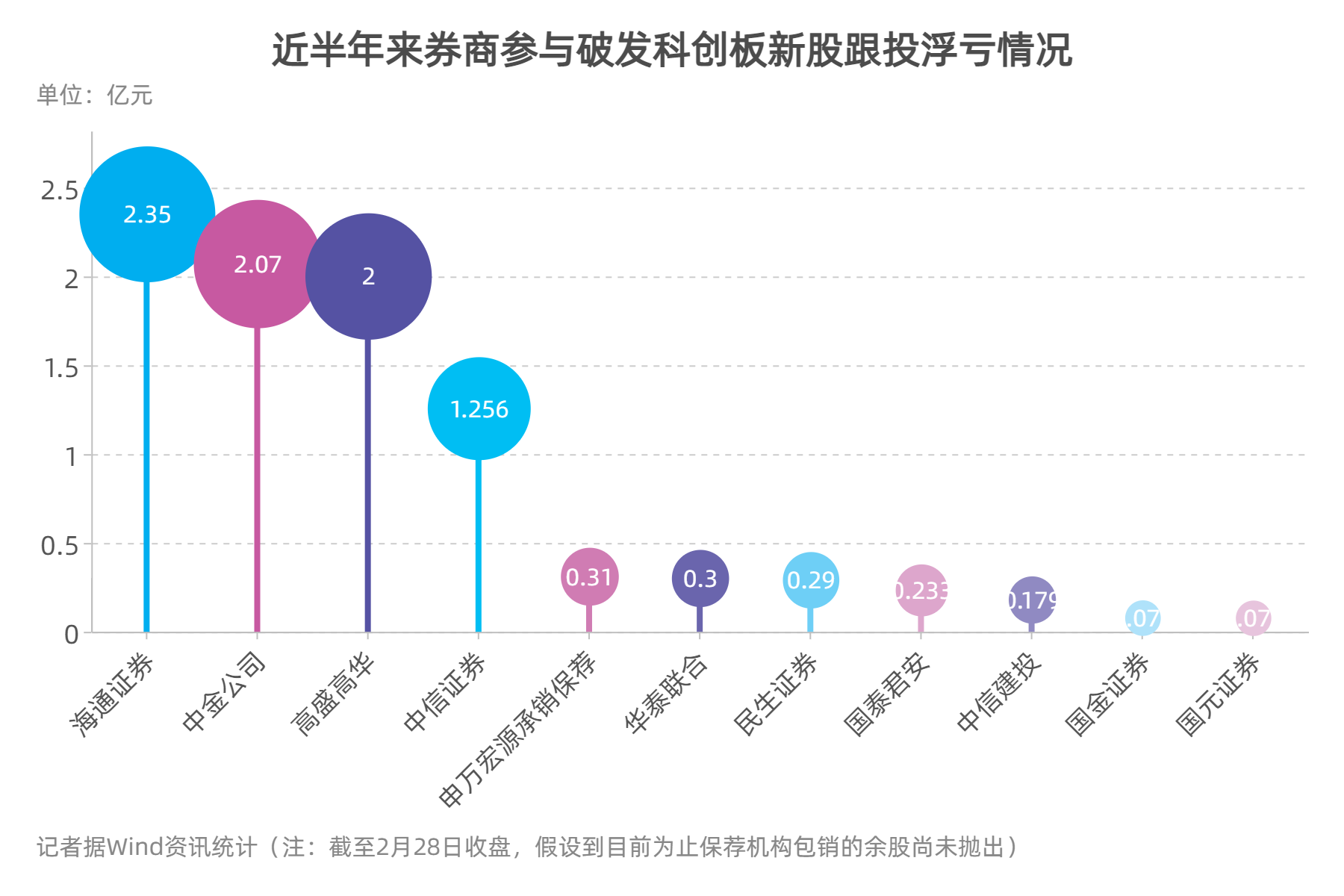

以保荐机构跟投加上参与余股包销可能产生的浮亏合并计算,近半年以来券商因参与23家破发科创板公司产生的浮亏已合计达9.15亿元。其中,海通证券、中金公司、高盛高华浮亏金额或已超2亿。

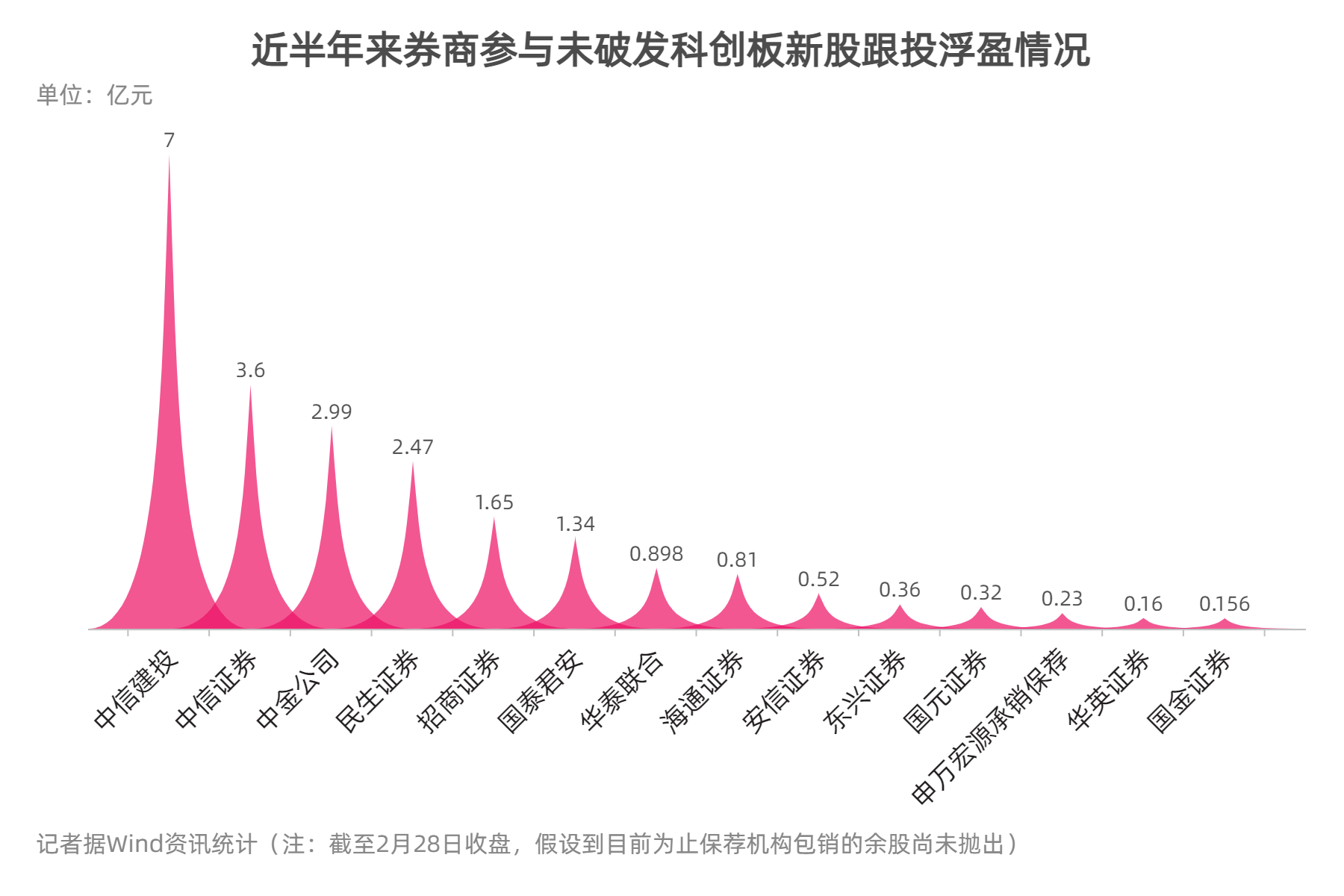

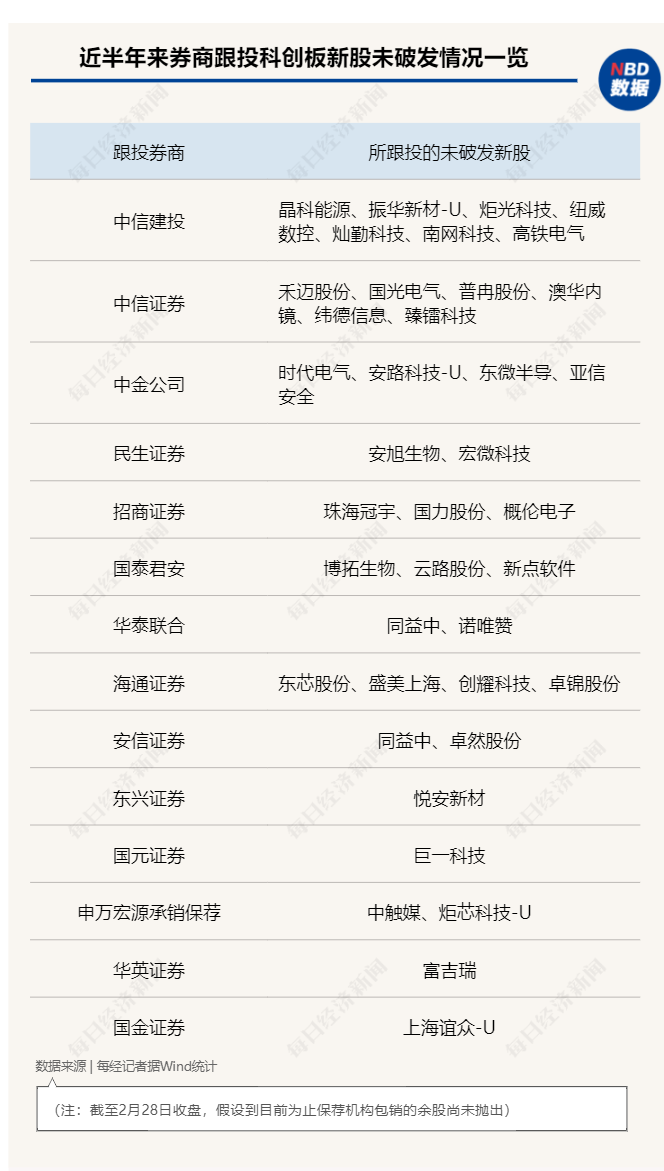

除了上述破发的科创板新股之外,截至2月28日收盘,近半年以来上市的科创板新股中有40家让参与跟投+余股包销的券商产生了浮盈,而中信建投以合计浮盈7亿元成为最大赢家。

自去年下半年以来,新股上市不久后即告破发的情况趋于增多。由于当前A股市场只有科创板对保荐机构有强制跟投的要求,因此近阶段新股表现低迷也直接对券商的科创板跟投业务提出了挑战。

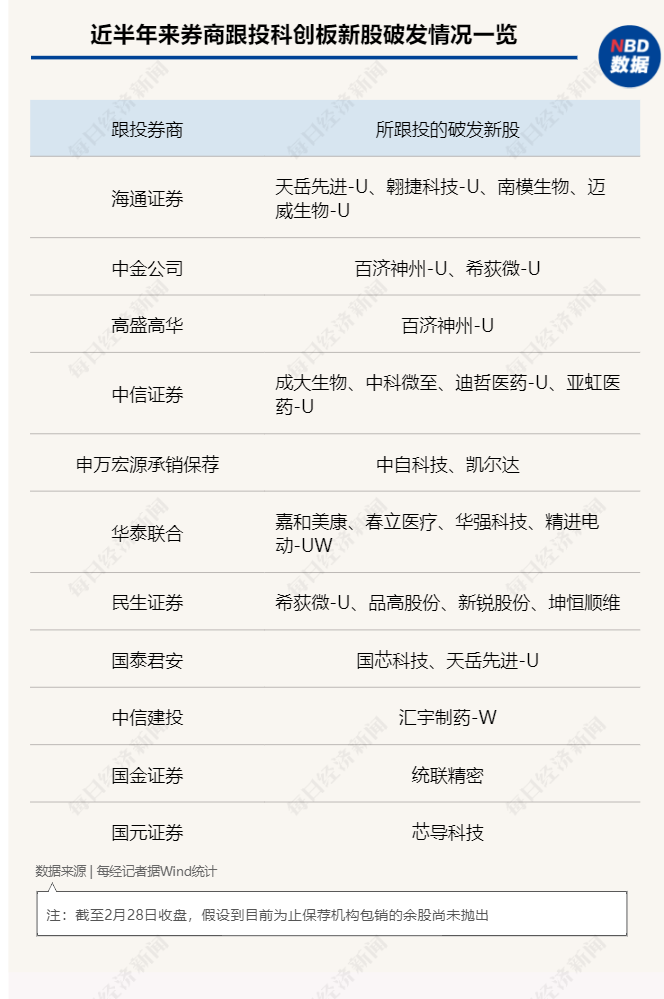

据Wind资讯统计,截至2月28日收盘,在去年8月下旬以来上市的63家科创板新股中,有23家科创板新股的股价跌破了发行价,即有36.5%的科创板新股让参与跟投的保荐机构产生了浮亏。

除了上述因跟投产生的浮亏外,近阶段由于科创板上市公司的保荐机构参与余股包销的数量趋于增多,叠加破发的情况增加,因而对保荐机构而言,包销余股的风险已经暴露。

据Wind资讯统计,截至2月28日收盘,假设到目前为止保荐机构包销的余股尚未抛出,那么已经有两家科创板公司的保荐机构因余股包销产生浮亏超7000万元。这两家科创板公司分别为百济神州-U (保荐机构:中金公司、高盛高华)、翱捷科技-U(保荐机构:海通证券)。

值得一提的是,在翱捷科技-U的发行过程中,保荐机构海通证券的余股包销数量甚至已经超过了跟投数量。

另外,以保荐机构跟投加上参与包销可能产生的浮亏合并计算,近半年以来券商因参与23家破发科创板公司产生的浮亏已合计达9.15亿元。其中,海通证券、中金公司、高盛高华浮亏金额或已超2亿,中信证券浮亏金额为1.26亿元,华泰联合、民生证券、申万宏源承销保荐、中信建投等其他几家券商的浮亏金额则都在千万级别。

由于百济神州-U上市以来股价持续低迷,截至2月28日,已经让中金公司、高盛高华的跟投合计浮亏3.27亿元,算上参与余股包销可能产生的浮亏(假设到目前为止包销的余股尚未抛出),中金公司、高盛高华在这单业务上因为跟投和余股包销已产生浮亏4亿元。这是截至目前,保荐机构在一单科创板项目的跟投和余股包销上产生浮亏金额最大的案例。而据公开信息显示,百济神州-U在科创板IPO的首发承销保荐费用为4.72亿元。

除了上述破发的科创板新股之外,截至2月28日收盘,近半年以来上市的科创板新股中有40家目前的收盘价高于发行价,而这也让参与跟投的券商产生了浮盈。

据Wind资讯统计,以保荐机构跟投加上参与包销可能产生的浮盈合并计算(假设到目前为止包销的余股尚未抛出),截至2月28日收盘,近半年来券商因参与40家未破发科创板公司产生的浮盈已合计达23亿元。

其中产生浮盈最多的新股分别为晶科能源(浮盈3.1亿元)、振华新材-U(浮盈2.2亿元)、时代电气(浮盈1.68亿元)、禾迈股份(浮盈1.58亿元)、安旭生物(浮盈1.55亿元)、珠海冠宇(浮盈1.17亿元)。值得一提的是,浮盈最多的两只新股晶科能源、振华新材-U的保荐机构都为中信建投。

总体而言,近半年来因参与上述40家未破发科创板公司跟投产生浮盈最多的券商分别为中信建投(浮盈7亿元)、中信证券(浮盈3.6亿元)、中金公司(浮盈2.99亿元)、民生证券(浮盈2.47亿元)、招商证券(浮盈1.65亿元)。

封面图片来源:摄图网-401748437

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。