每经记者|陈晴 每经编辑|梁枭

2020年再融资新规实施,标志着监管政策从之前强监管转向适度放松,重新激发了再融资市场的活力,A股再融资市场逐渐升温。

2021年的再融资市场延续了活力。据Wind数据统计,2021年全年,A股再融资规模约12233亿元(包括增发、配股和可转债,统计口径为A股上市公司,不包括北交所公司),超过2020年全年的11652亿元,同比增幅约为5%。

再融资市场火热,赚钱效应也比较显著。据Wind数据统计,截至2021年12月31日收盘,2021年落地的516个定增项目中,共有472个项目的股价高于定增价(经后复权处理),占比高达91.47%。5家公司股价较发行价涨超5倍,其中4家是新能源行业。

当然,再融资市场延续火热之势同时,各行业板块呈现进一步分化的趋势。例如在定增市场,实际定增募资不达预期的项目数量及比例相较2020年明显增多。有业内人士表示,这种情况是正常现象,属于市场行为。《每日经济新闻》记者采访到的多位业内人士也表达了类似观点。

5家公司股价相比定增发行价涨幅超5倍

据Wind数据统计,以定增股份上市为时间节点计算,2021年A股市场实施定增的上市公司共有497家,定增项目共计516个,实际募资规模达8993.47亿元。

2021年A股再融资12233亿元的募资规模中,定增募资占比约为73.52%。相比2020年的8315.66亿元,2021年的定增实际募资规模同比增长约8.15%。

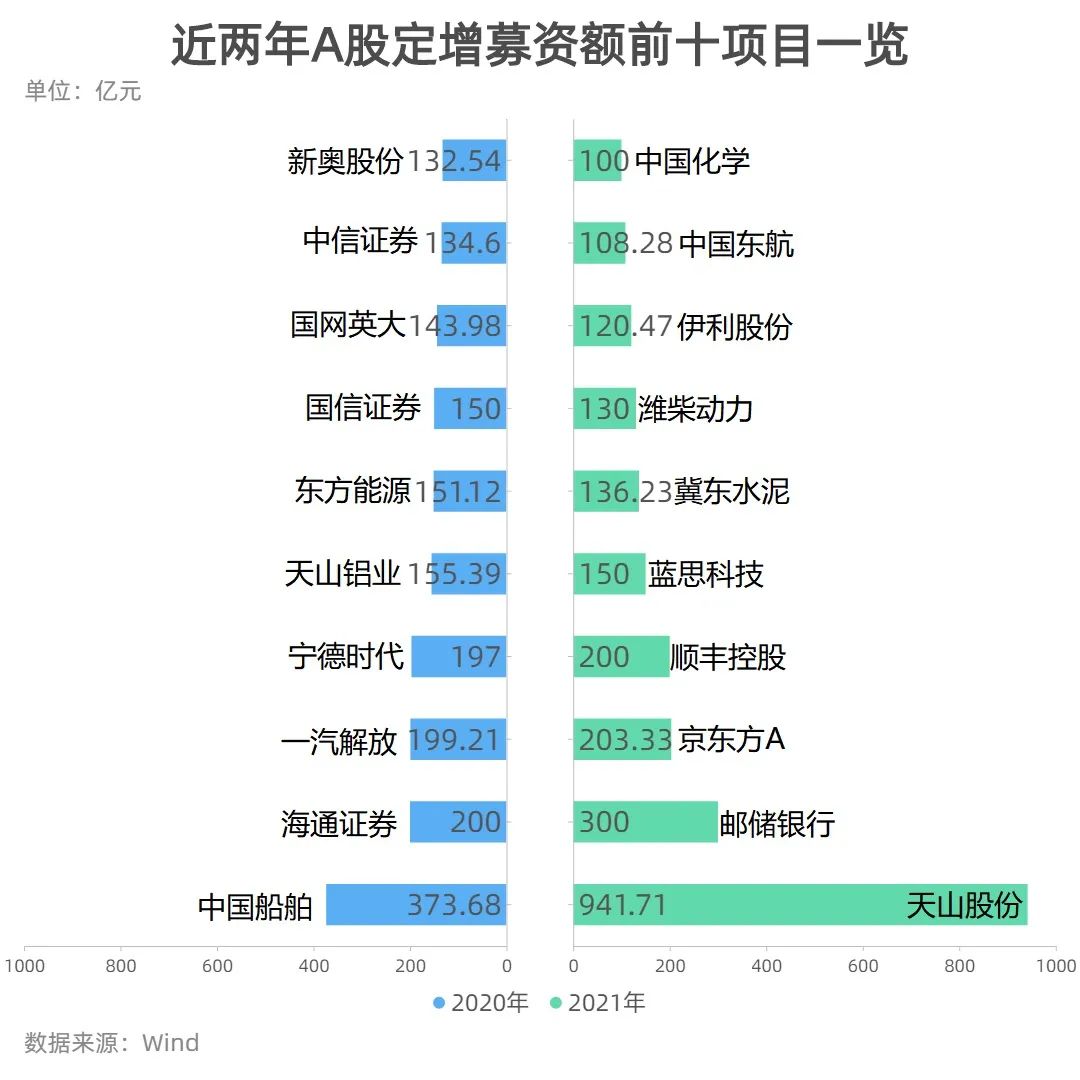

具体到定增项目,2021年定增实际募资规模超过百亿的有10家公司,相比2020年的17家公司少了7家。但2021年最大的一笔定增——天山股份(000877,SZ)定增落地,实际募资规模高达941.71亿元,相比2020年最大规模的定增项目——中国船舶(600150,SH)373.68亿元的募资规模高出了许多。

天山股份蛇吞象式定增吃下四家百亿水泥企业

2021年的定增市场赚钱效应如何?截至2021年12月31日收盘,经后复权处理,516个定增项目中,共有472个项目的股价相比定增发行价格上涨,占比高达91.47%。其中,84个项目股价较定增发行价格涨幅达到100%及以上,5个项目股价涨幅更是达到5倍以上。

5个项目中,股价较定增发行价格涨幅最大的是光伏设备龙头迈为股份(300751,SZ)。2021年,迈为股份完成两次定增。第一次定增于2021年初落地,即迈为股份以120.7元/股的价格向公司控股股东、实际控制人及一致行动人周剑和王正根增发504万股。时至2021年12月31日收盘,迈为股份股价高达642.3元/股。因为迈为股份2021年曾进行高送转,经后复权处理的股价涨幅高达860.1%。

除了迈为股份,另外4家自发行价涨幅超过5倍以上的公司分别为川能动力(000155,SZ)、九安医疗(002432,SZ)、合盛硅业(603260,SH)和盛新锂能(002240,SZ)。

由此看来,2021年A股市场定增融资的赚钱效应还不错。联储证券总裁助理尹中余接受《每日经济新闻》记者采访时分析,机构参与定增一般都经过精心挑选和谨慎考虑,而且机构投资本身具有示范效应,他们认购的股票更容易得到二级市场认可。

那么,2022年新能源行业股票的定增门槛是否会水涨船高?一头部券商投行部人士向《每日经济新闻》记者表示,对于竞价定增门槛肯定提高了,但这是市场行为;至于锁价定增,主要是战略投资者,本身就和上市公司有行业关联性。

“定增市场是比较成熟的市场,市场化程度也较高。”资深投行人士王骥跃接受《每日经济新闻》记者采访时表示,从整体上来看,定增市场2021年和2020年的募资规模相当;从赚钱效应来看,2021年的赚钱效应还不错,这也正好说明了定增市场定价比较合理。“对于定增市场来说,一些市场不看好的、在下跌通道的公司,甚至都没有发行的机会;有机会发行的公司,(定增价格的)“折扣”可以弥补风险。”

新能源赛道火热,中小企业定增遇冷

迈为股份股价大涨与新能源赛道受资金追捧有关。例如2021年,5个自发行价涨幅超过5倍的定增项目,有两家是来自光伏赛道的迈为股份和合盛硅业,还有两家为锂电池产业相关公司川能动力和盛新锂能。

以锂电板块为例,Wind数据统计显示,2021年全年,79家锂电上市公司共有34家公司发布了定增预案或者实施了定增,其中有32家公司公布了预计募集资金金额,相比2020年的22家多了10家。

从募资金额上来看,2021年的32家公司合计预计募资总额大约1316亿元,相比2020年的512亿元增加了100%以上。其中,宁德时代(300750,SZ)继2020年完成197亿元的定增之后,2021年再度提出450亿元定增计划。

当然,2021年也有多家企业定增不及预期。据Wind数据统计,2020年的360个定增项目中,共有85个项目不达预期,占比23.61%;有13个项目实际募资比例不到五成,占比大约为3.61%,曲美家居(603818,SH)实际募资比例最低,仅为26%。

相比之下,2021年落地的516个定增项目中,共有154个项目募资比例不达预期,占比29.84%;35个项目实际募资比例不到五成,占比6.78%。不仅如此,2021年有9个项目实际募资比例不到25%,最低为巨星农牧(603477,SH)和东华软件(002065,SZ)的定增项目,实际募资比例仅15%。可以看出,2021年募资难的企业占比超过2020年,足额募资难度加大。

中南财经政法大学数字经济研究院执行院长、教授盘和林接受《每日经济新闻》记者采访时分析,随着注册制推进,无论是IPO还是定增市场,(募资)需求都十分庞大,流动性稀释的情况在所难免,募资不达预期肯定时有发生。但从另一个角度来看,这种情况是正常现象,属于市场行为。“市场主体通过自发选择,通过对公司的比较,会得出结论,他们会将钱投资在更有前途的上市公司,包括中小上市公司。”

“未来A股流动性稀释是必然的。”盘和林认为,港股也存在流动性稀释(的现象),但是诸如腾讯等企业还是能成长为参天大树。“资本市场最大的特点就是通过市场来高效匹配资源。”

对于定增市场的分化,上述头部券商投行部人士也表达了类似的观点。“我觉得这太正常了,现在审核对于再融资基本还是比较松的,正常披露、没有违反发行条件的硬伤都可以通过,这也是注册制的本心,至于发不发出去,就是公司自身质量的问题了。”对于中小上市公司定增募资,他也给出了建议:“有些投资机构特别青睐好行业的好的中小公司,‘打铁还需自身硬’,然后要找准发行时机,找大券商。”

“如果是热门赛道的大白马项目,还是有很多人愿意投资的。”据尹中余分析,这些热门股本来就是基金的重仓股。定增发行一般有折价,基金如果以八折的价格参与以后,再把目前的底仓卖掉,很快可以净赚20%。

尹中余也认为,当前的定增市场分化厉害,一些热门股受市场追捧之时,部分上市公司发行很困难。这些发行困难的上市公司一般具有三方面特征:小市值、非热点、没有机构投资者参与。

尹中余建议,加大对非热点公司定增募资的支持,这主要可以从两方面着手。一方面,券商等中介机构需要进一步提高销售能力和市场推广能力;另一方面,从政策面上来说,询价发行难度较大情况下,建议可以对中小市值上市公司的战投锁价定增适度放宽。

4家银行占2021年可转债发行规模超三分之一

2021年12月27日,兴业转债开启申购,对应正股为兴业银行(601166,SH),发行规模500亿元,这也是2021年募资规模最大的一只可转债。

据Wind数据统计,2021年共有120只可转债发行,相比2020年的214家,数量同比减少43.93%。但从整体募资规模略有增加;而2021年可转债募资合计2897.12亿元,相比2020年的2714.31亿元略有增加。

据盘和林分析,2021年发行可转债的公司相对更少,是各个企业根据自身情况出发决策的结果。对于股票上涨预期强烈的上市公司,可转债行权概率更高,这反而会给企业造成更高的成本。2021年发行可转债的公司较少侧面说明,大多数企业认为自己的股价在未来会有所上升。

盘和林认为,不同企业发展阶段不同,相对来说,大型企业、成熟企业未来成长速度没有那么快,他们更加乐意通过可转债的方式发行。“可转债发行家数减少,但是发行规模并没有减少,大企业更多采用可转债的方式。”

据Wind数据统计,2021年共有5只可转债发行规模超过百亿元,其中4家为银行,分别为兴业转债500亿元、南银转债200亿元、上银转债200亿元、杭银转债150亿元,4家银行可转债规模合计达1050亿元。

为何银行股更偏好发行可转债?尹中余分析,这与银行股二级市场正股价格表现不佳或持续低迷有关。上市银行大股东一般是国资,部分银行股破净情况下,定增发行难以通过国资方面的审核;另一方面,银行股股价低迷情况下,其定增发行对于市场投资者来说不太具有吸引力。此外,发行可转债需要最近三个会计年度加权平均净资产收益率平均不低于6%。这对于很多制造业企业而言难以达到,但很多上市银行正好能够符合这一要求。

对于可转债,投资者应该如何投资?盘和林认为,可转债投资和可转债指向的股票标的密不可分,投资者应该通过基本面去预判上市公司未来现金流量和未来业绩表现,通过量化的方式来定义上市公司的估值。“通过估值,结合可转债的行权价,来进行可转债买卖。”

盘和林认为,一般情况下投资可转债大多能“保本”。但是,可转债买入成本过高,也存在风险,所以投资人尽量参与可转债一级市场投资,也就是以发行价拿到可转债;或者可转债低于债券价值的情况下,买入可转债。当然了,低价的可转债,首先需要排除企业经营上的风险,要从基本面出发去判断企业的未来。

配股融资大减,券商爱找老股东“要钱”

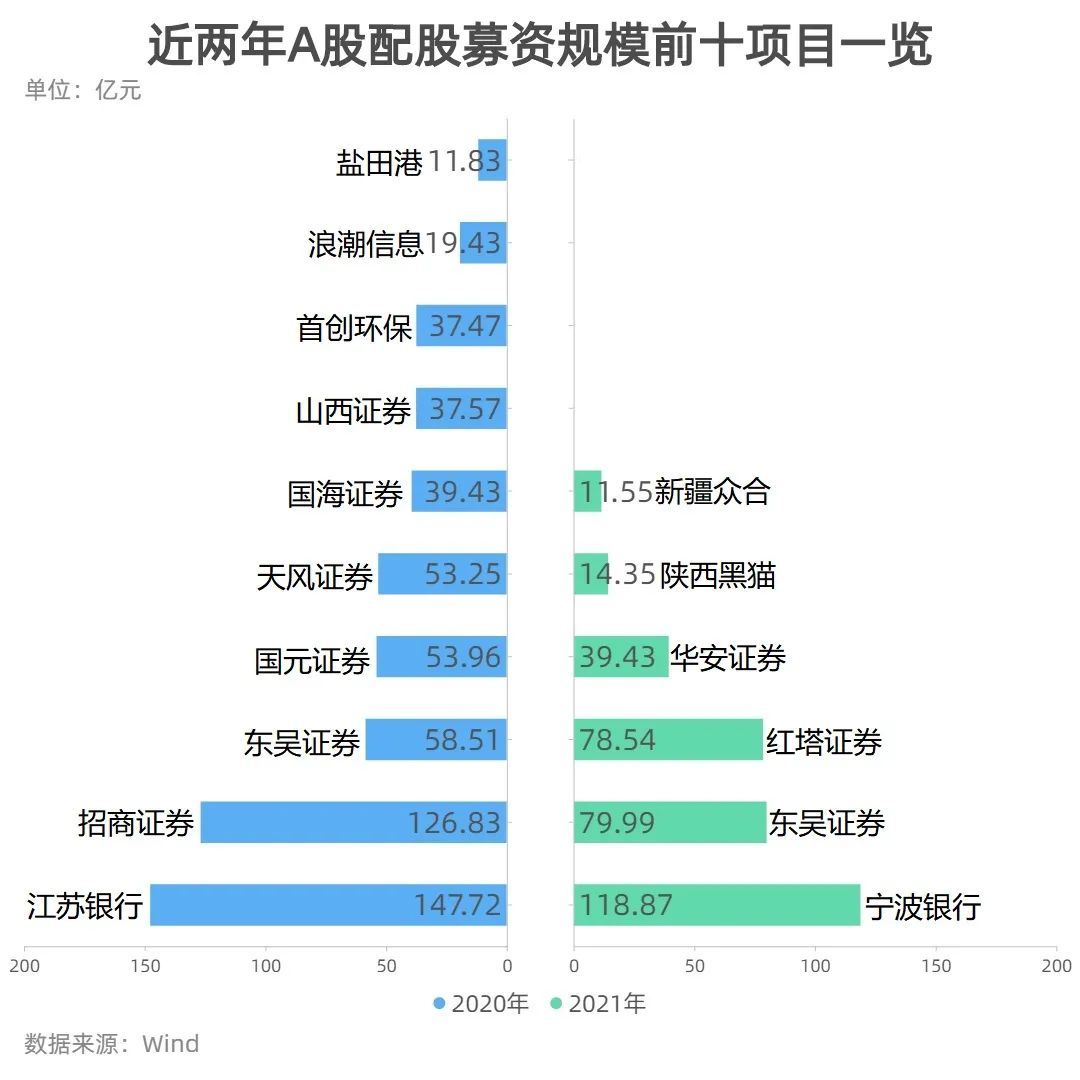

根据wind数据统计显示,2021年共有6家企业配股,实际募资342.74亿元,相比2020年17家企业配股实际募资合计621.84亿元,2021年配股融资仅大约2021年的一半。

为何2021年配股融资的金额少了很多?“配股融资在A股不太受投资者欢迎,公开增发都不太受欢迎。”盘和林分析,配股的公开发行会增加中小投资人的现金负担,如果买了股票还要供养股票,在散户特征较为明显的A股市场反对声会很高。所以,2021年配股融资减少是正常现象。

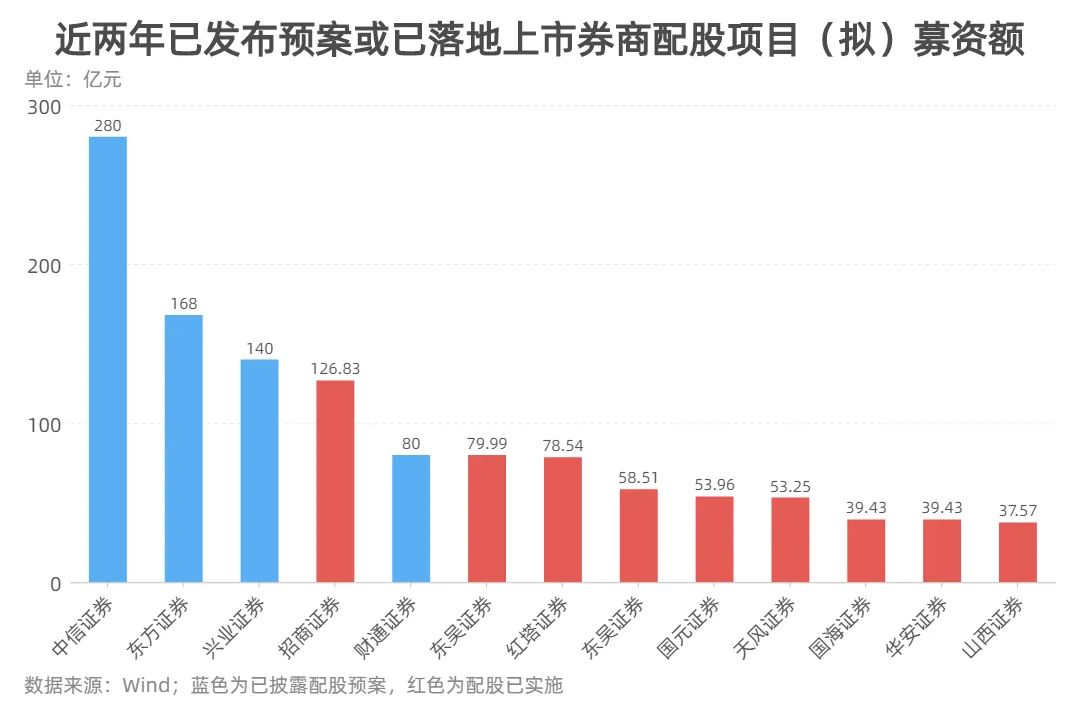

《每日经济新闻》记者注意到,2021年完成配股的6家上市公司中,有3家是券商。此外,目前还有4家券商的配股项目还在路上,包括兴业证券(601377,SH)、财通证券(601108,SH)、东方证券(600958,SH)、中信证券(600030,SH)。按目前拟募资金额计算,上述4家上市券商规模合计高达668亿元,已经超出了2020年已实施配股的募资总额。

从用途来看,绝大部分上市券商配股募资投向集中在发展投行、投资与交易、两融等资本中介业务以及信息技术和风控体系建设等方面。此外,补充营运资金以及向子公司增资,也是券商配股融资的主要需求。

有观点认为,随着注册制等改革政策的全面实施,国内资本市场加速开放,资产管理需求不断增加,创新业务快速发展,券商迎来新发展机遇,开展各项业务的资金需求也大幅增加,因此,通过融资增加资本金是不少券商的必然选择。

对于上市券商偏好配股融资的原因,盘和林分析,主要原因可能是当前券商的融资渠道较为匮乏;或者是所需要的资金量比较大,通过其他渠道融资可能无法实现。

记者注意到,2021年除了3家券商完成配股外,也有6家券商定增落地,而除了西部证券(002673,SZ)足额募资,其他5家券商的定增募资均有一定缩水。其中,浙商证券(601878,SH)拟定增募资100亿元,实际募资28.05亿元,实际募资比例仅约28%;湘财股份(600095,SH)拟定增募资47亿元,实际募资17.37亿元,实际募资比例仅约37%。

记者:陈晴 实习记者:杨夏

编辑:梁枭

视觉:邹利

排版:梁枭 马原

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。