每经编辑|彭水萍

富力地产(02777.HK)以八三折兑付7.25亿美元债的方案获得了债权人71.69%的投票率支持。

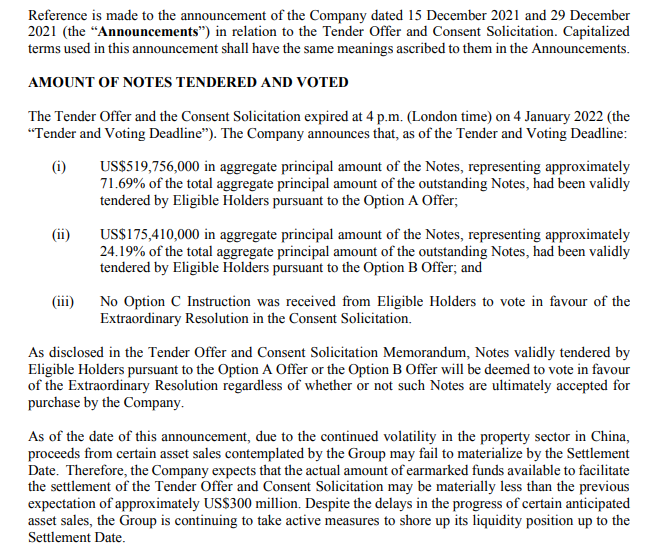

1月5日晚间,富力地产在港交所披露易发布公告称,公司2022年1月13日到期的7.25亿美元债相关方案已产生最终投票结果。

富力地产此前的公告显示,富力地产境外全资子公司EASY TACTIC LIMITED拟对“GZRFPR 5.75% 1/13/22”美元优先票据进行要约回购和征求同意。该笔美元债在2017年1月13日发行,存续金额为7.25亿美元,发行利率5.75%,到期日2022年1月13日。

对于该笔债券,富力地产给出了三个方案供债权人选择。

方案A就本金总额每1000美元尚未偿还且根据要约已有效交付并获接纳的票据,将以现金830美元及相应利息赎回票据。

方案B就本金总额每1000美元尚未偿还且根据要约已有效交付并获接纳的票据,其将以票面值及相应利息,赎回50%的票据。

方案C对现有票据条款修订的同意征求,富力地产拟将票据到期日延长至2022年7月13日,同时,其可在此日期之前的任何时间提前赎回全部或部分票据,赎回金额为本金金额的100%及相应的利息,而票据持有人将获得1美元现金的同意费用。

上述方案中,两个方案涉及要约回购,一个方案为征求同意。根据富力地产的公告,方案A获得71.69%的投票,方案B获得24.19%的投票。

需要注意的是,无论是选择方案A或B,根据要约已有效交付的票据,不论是否获接纳,票据持有人将被视为就交付的票据同意把到期日延至2022年7月13日。

据澎湃新闻,富力地产此前表示,2021年下半年,银行贷款的减少使得房地产开发商获得境内资本的机会减少。同时,房地产销售量也有所减少。富力地产称,上述事件使得离岸资本的获得变得困难,限制了富力地产等房地产开发商应对即将到期的票据的资金来源。正如此前向港交所所述,集团正致力于产生足够的离岸现金流,以满足离岸财务承诺。

富力地产称,在过去的12个月至18个月中,公司通过节约开支、减少土地储备、资产出售和机会性融资等方式,集团的管理层展示了减轻近期不利市场条件影响的决心和承诺。特别是为了满足合约承诺,富力地产及其主要股东处置了某些资产,如出售富力拥有的广州国际机场综合物流园30%的权益及富力物业管理公司股权。对于出售资产所得款项用处,富力地产表示,主要将用于改善公司流动性。

截至1月5日收盘,富力地产报3.08港元/股,涨幅0.33%。

来源:每日经济新闻综合港交所披露易、澎湃新闻

封面图片来源:摄图网-500572232

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。